低频量化交易的基本流程框架是什么?这次来简单讲讲适合普通交易者的量化框架。

作者信息:Crypto_Painter

X 账号:https://twitter.com/CryptoPainter_X

在之前的【简单量化 2.0 开篇】中,你会看到,如果一个没有达到专业交易员心理水准的普通散户进入市场,大部分情况将会难逃最终爆仓的结局;而一个好的低频量化策略,却可以成为普通交易者在市场中的安全带,实现牛市不踏空、熊市不死扛的被动操作;

首先,低频量化交易并不是你平时听说的那样整天与代码、算法、数据打交道的技术活,随着这个领域与行业的进步,其实每个普通人都可以为自己创建一套完全自动化的交易系统,从而实现最大程度上的远离情绪干扰,冰冷的执行交易;

考虑到看这篇文章的朋友很多都是毫无代码基础,且没有任何量化经验的交易者,因此我会用案例和科普的方式来介绍这个流程;

在 2019 年制作【简单量化 1.0】教程的时候,我犯了一个严重的错误,那就是单纯的把操作流程做成教程,但是没有顾及所有教程及操作的原理,说白了就是教给了大家怎么做,但却没有讲清楚为什么要这么做!

最终的结果就是,200 多名学员都学会了自动化的量化交易,但一年后还在坚持用自己策略进行量化交易的人只有 3 个,其中还包括我,后来我们 3 个坚持下来的,确实赚到了 2021 年牛市的钱,可其他人就慢慢的失去联系了。。。

所以,这个市场不论在哪个领域,赚钱的都是少数,即使是量化,因此这次做【简单量化 2.0】,我决定坚持“授人以渔”,而不是“授人以鱼”的方式,在这个系列里出现的大部分内容,其主要目的是为了让你明白“为什么要这么做?”而不是单纯的“怎么做?”。

基本上币圈所有人接触量化的开始都是从 TradingView 社区脚本里看到的公开策略开始的,所谓策略,其实与大部分交易员心中的交易系统一样,只不过是将人们脑海中对于市场、K 线、形态的种种抽象的认知和决策,转化成了一行行代码而已;

一些有名的专业交易员,通常仅使用最简单的三根均线作为交易策略,比如 MA20、MA50 和 MA100,还有币圈老韭菜比较熟知的肥宅,善于做突破交易,而半木夏则常用 MACD 作为交易决策的依据等等。

听闻这些大佬的交易逻辑如此简单,可为什么我们使用同样的交易方法,却还是止不住亏钱呢?其实这个问题就再一次的回到了“心态”与“执行”上来了。

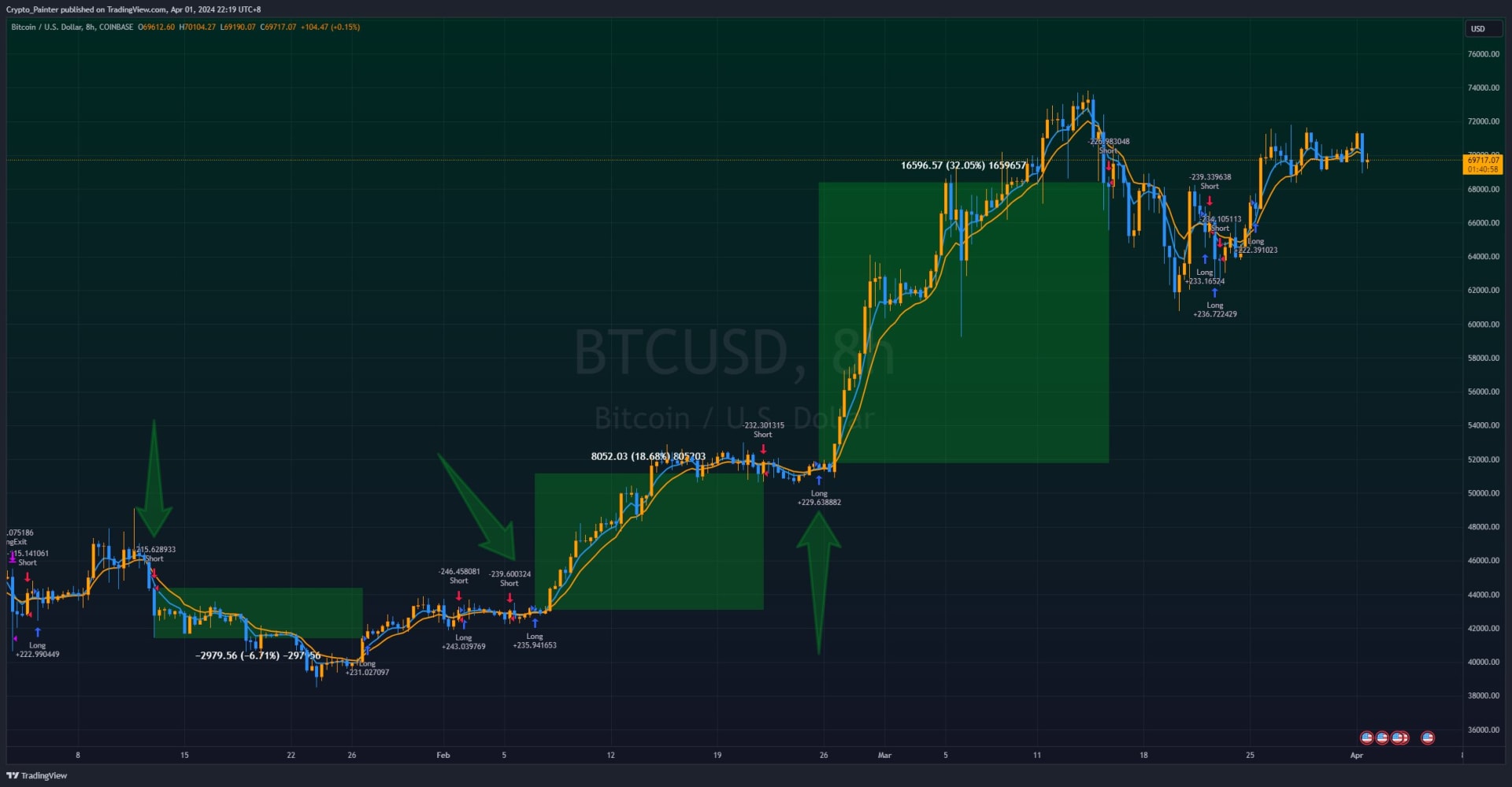

这是一个非常简单的,基于 8h 周期的均线交叉的策略;

注意,你完全不用盯着代码看,这些内容还不需要你去学习,放到这里来仅仅是为了让你知道,这是一个真实存在的策略,它的交易逻辑相当简单:

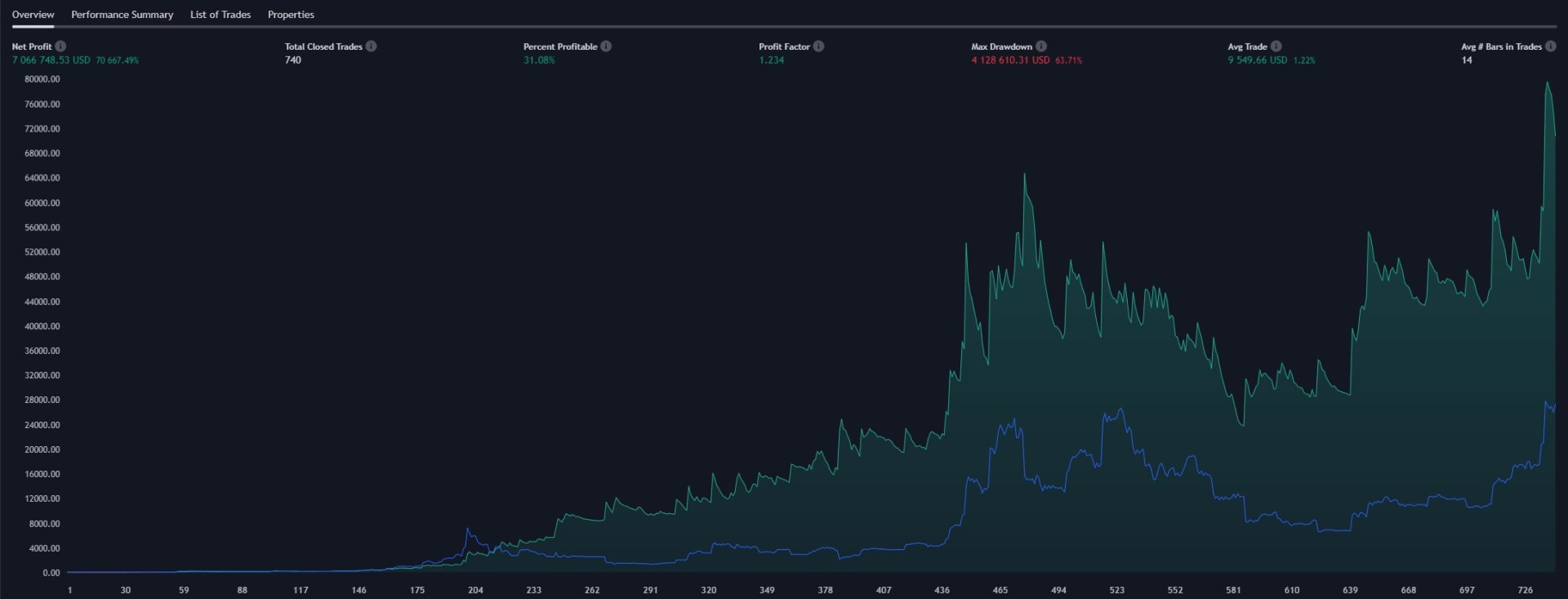

基于这个逻辑做交易应该非常简单吧?它从 2015 年至今的 BTC 市场中,一共完成了 740 笔交易,在本金 10000 美元、手续费 0.02% 的情况下,实现了 706 万美元的净利润;

截止 2024 年 4 月 1 日,它跑赢了同时期只拿现货条件下的收益(图中蓝线),并获得了超出 2 倍以上的收益。

是不是有点心动了?索性不要学什么【简单量化】了,按着这个逻辑手动直接做不就好了,9 年之后也能收获 500 万美元,哈哈哈!

很遗憾,我敢保证你最终还是会亏完!就算没亏完,也一定没赚到什么钱,为什么呢?

如果你仔细看上图,会发现该策略在这个过程中出现过 63% 的最大资金回撤,也就是说,假如这个账户赚到 100 万美元后开始回撤,曾今出现过连续亏损到账户只剩 37 万美元的情况。

试问,你能接受这种程度的回撤嘛?尤其是当你不确定未来会不会一直这么亏下去的时候,还敢继续按这个逻辑做交易吗?

答案很简单,没人能够坚持执行下来。

正是如此,光有一个策略,是绝对不够的,我们还需要面对第二个敌人,那就是“执行”。

注意,策略的编写、回测、调参以及长期的优化都会放到以后慢慢讲,本期主要介绍策略的意义及流程框架;

假设,你有了一个非常不错的策略,你我都清楚靠自己那点情绪管理能力是做不到坚决执行的,那么这个时候我们就需要一个“人”来为我们做出那些 Hard decisions,也就是艰难的决策。用最近的行情与上面那个策略来作为案例;

图中清晰可见的绿色矩形,是最近这段行情中三次明显盈利的交易,你可以回顾一下自己在这段行情里的交易记录,看看是否有比这个简单的策略优秀?

相信不少人还是会比这个策略做的更好,但如果你发现自己还不如这个两条均线组成的简单策略,那么很可能,你的问题就出在执行上了;

回归正题!在做低频量化交易时,你可以采用各种各样的执行方式,比如:

先说第一种,坚决执行、手动交易:现实是,真的有不少人是这样做交易的,他们设置好警报,然后不分昼夜,即使是在睡梦中,听到警报也会立即爬起来下单交易。这种方式简单粗暴,就是有点废头发,长期下来,要么坚持不下去,产生主观情绪偏差,然后陷入踏空、死扛的亏钱循环;要么坚持下来了,但是人极度疲惫,在策略出现回撤时情绪崩溃;

再说后面两种:这是最适合普通交易者的执行方式,设置好策略信号,对接好 api 或机器人,然后每天该吃吃,该玩玩,忽略短期的回撤与大幅的盈利,就当作用来跑量化的钱根本不存在,长此以往,逐渐实现慢慢的稳定盈利;

那么具体怎么做呢?先在这里提供几个链接,等不急的朋友已经可以自己先动手尝试起来了;

交易所策略 api 对接教程:

第三方平台交易机器人:

看完这些链接,是不是感觉更加凌乱了?没错,我一开始也是如此,因为即使搞明白了如何实现一个简单低频量化的流程,却发现还有数不清的细节问题让人头疼!

不过不用担心,这个系列还有很多内容要讲,我会保证不断更的,还是如开始讲到的那样,学会怎么做不重要,重要的是知道为什么这么做!

本文提到的 8h 双均线策略我会免费分享给大家,只求你能点赞转发并在评论区留下你的 TV 用户名,之后我会授权给你,永久免费。这个策略曾经是【简单量化 1.0】教程中的案例,仅供参考,切勿真的拿来做交易哦!这是因为,一个合格的低频量化策略至少要有这样的表现才行:

上图是我正在测试中的策略,本金 10000,手续费 0.02%,回测数据显示,该策略自 2017 年 5 月 1 日起已经实现了 2440 万美元的净利润,同时只有 24% 的最大回撤,夏普比率则达到了 0.651。不过,该策略也有很多没有解决的问题,我可能会先测试 1 年,慢慢优化再考虑公开;

最后,下期预告,【如何将你的交易系统写成策略】,我会手把手教你写出一个低频量化策略。

如果你觉得这篇文章对你有帮助,还请多多点赞转发。这是让我保持更新的最大动力,跪谢各位大佬。