推荐寄语:市场预期 Base chain 有望承接 Solana meme 狂热的溢出资金,市场参与者寄托于通过押注 Base chain DEX 龙头项目 Aerodrome 来复刻 Raydium 的成功投资。让我们剔除噪音,透析 Aerodrome 其内在价值。enjoy!

Velodrome 模型,受 veCRV 启发,实现了 DEX 三大关键参与者——流动性提供者(LPs)、代币持有者以及需要流动性的项目——之间更为优越的一致性。然而,大多数 DeFi 领域参与者仍然没有理解其背后的原因:但一旦你阅读了这篇文章,你就不再是其当中的一员。

今天,我们讨论 Velodrome/Aerodrome,这是 DeFi 领域的一个真正成功案例。这篇文章将比较两种模式,并解释 Velodrome 是如何在 veCRV 模板上进行改进的,其中的细微差别带来了哪些巨大的影响。

首先,让我声明一点:要理解接下来的内容,每个人都需要意识到 DEX 有两个核心组成部分:

本文重点关注后者,即 Velodrome 创新的核心。本文假设您对 Curve 的 veCRV 代币经济学有基本的了解。

费用收取与再分配是去中心化交易所的生命线。在这里,简单一点通常是好事,因为 DEX 领域的龙头 Uniswap 仍在运行一个极其简单却极其高效的模型,其中收取到的 100% 资金都流向了流动性提供者。

随着 2020 年 8 月 CRV 代币的推出,Curve 探索了一条替代路径,其中给定交易对上收取的费用的 50% 流向流动性提供者,剩余的 50% 流向“DAO”(管理费用),即 veCRV 持有者。Curve 引入了“流动性仪表”的概念,其中锁定代币持有者(veCRV)可以引导 CRV 排放量由流动性提供者接收,创建了一个新的的激励策略。

Velodrome 在两年后的 2022 年 5 月底推出,探索了另一种分叉方式,受到了之前一个在 Curve 模型上迭代的项目的启发:Solidly。在这里,LP 不得到他们提供流动性的交易对上收取的费用,完全通过排放量获得激励。

veCRV 和 veVELO 之间的核心区别在于它们如何处理在 DEX/DAO 层面收取的费用,我们在费用收取的数量及其分配模型上观察到了差异。

让我们深入探讨这个话题的细微差别:它们是理解每种模式的优缺点的关键。

Curve 和 Velodrome 遵循相同的基本逻辑:每周,一定数量的 CRV/VELO代币被发行并分配给流动性提供者。每个池都有一个与之相关的仪表,veCRV/veVELO 持有者可以投票,每周预算分配遵循“仪表投票”的比例:如果一个仪表接收到总 veCRV/veVELO 投票的 1%,那么当周产生的所有发行量的 1% 将被引导至该货币对。

这些发行本质上是 DEX 的主要成本:为了吸引和保留流动性所支付的价格。那么重要的是,账本的另一边 —— 收入:在我们的例子中,是收取到的费用。

在 Curve 上,收入来自每个池的“管理费用”,通常设定为 50% 。这意味着在给定池上收取的费用在 LP 和 DAO/veCRV 持有者之间平分。

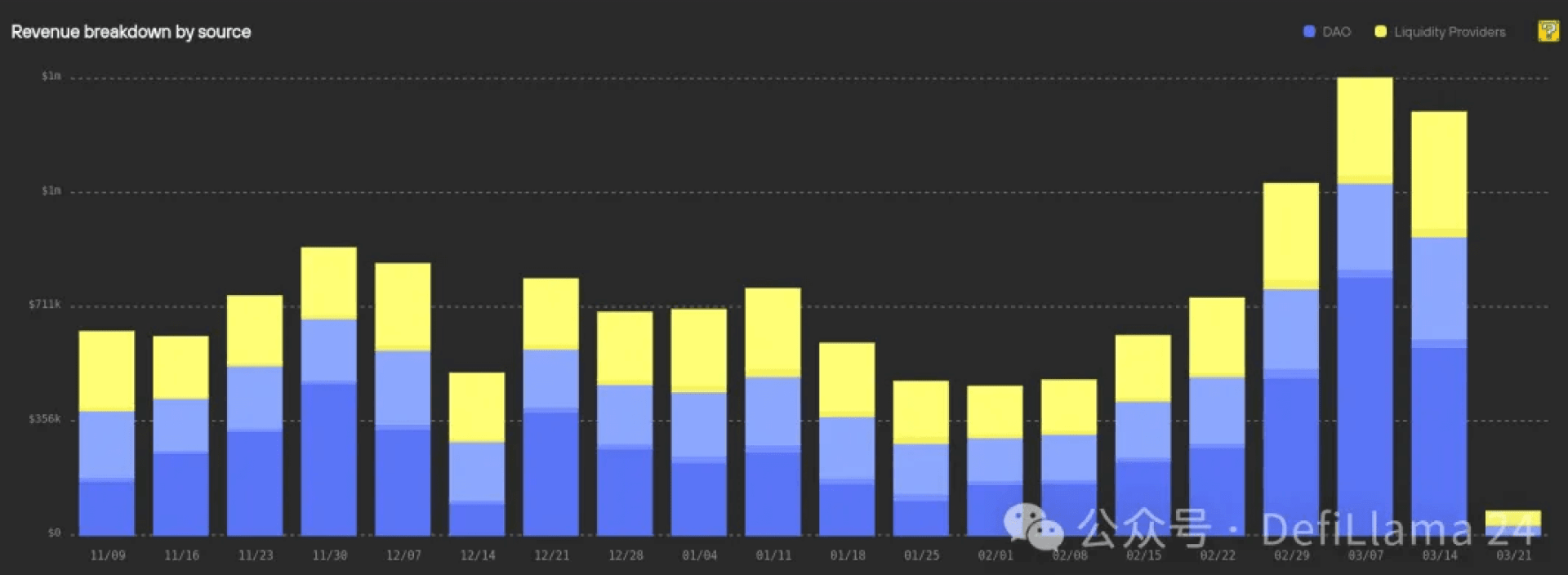

Curve 收入概览:浅蓝色是管理费用,黄色是支付给 LP 的费用,深蓝色是来自 crvUSD 稳定币的收入 - 来源:curvemonitor.com

在 Velodrome 上,这很简单:流动性提供者不会得到他们在池中供应的交易对上收取的费用;他们仅通过 $VELO 排放获得激励,这意味着 DAO/veVELO 持有者获得了 DEX 上产生的 100% 费用。

虽然这个核心差异已经产生了巨大的影响,但接下来的一个差异在涉及如何将这些费用分配给 veCRV/veVELO 持有者时,更有意义。

Curve 采用了一个可以被描述为费用均摊系统的模型:veCRV 持有者收到的费用仅取决于他们持有的 veCRV 数量。剔除掉太多技术细节,这些费用是在涉及池的各种代币中收取的(例如 3pool 的 USDC/USDT/DAI),每周都会收获、交换为 3pool LP 代币,然后可供 veCRV 持有者认领——如您所见,这意味着需要某种基础设施来运作,其成本随着 Curve DEX 上池的数量而增加。

另一方面,Velodrome 在所有维度上都提供了一个更优越的模型,因为它在不需要任何基础设施的情况下实现了更好的 DEX/LP/代币持有者的一致性。让我们看看它是如何做到的。

简单来说,Velodrome 将仪表投票活动与费用分配连接起来。在这里,持有者拥有的 veVELO 数量很重要,但更重要的是投票给哪个池,因为投票者只会获得他们投票的交易对上收取的费用。他们按原池收取费用(即,ETH/USDC 池的投票者获得 ETH 和 USDC),这意味着所需的基础设施更易于管理。

Velodrome 将费用分配与仪表投票活动联系起来:veVELO 持有者只收到他们投票的池上收取的费用,每周一次按原池的货币对支付。与 Curve 相比,这使得 veVELO 持有者与 Velodrome 作为 DEX 的最佳利益更好地保持一致。

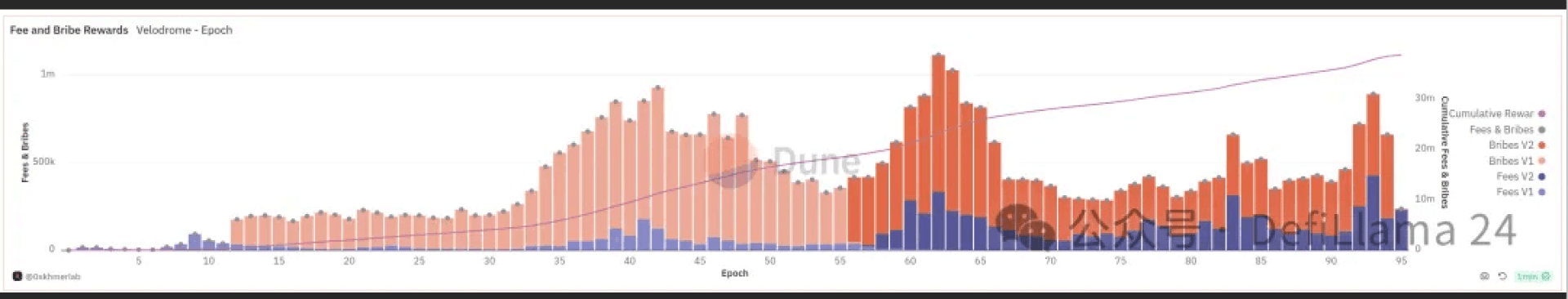

这个简单的转变创造了一个有趣的投票飞轮。高交易量的交易对收取大量费用,意味着对投票者有很高的激励。这导致很多投票 > 将合理的发行引导至该对 > 吸引更多的流动性提供者 > 承接更多的交易量。直到达到平衡点。这意味着大批货币对不需要贿赂或寻求鲸鱼投票者,便可自我维持,而这在 Curve 上并非如此。

Aerodrome 收入概览 - 来源:0xkhmer 仪表板

现在,让我们通过考虑一个 veCRV/veVELO 投票者的情况来说明,他决定为一个交易量最小(这是常见情况)的交易对投票。

对于投票给一个 DEX 感兴趣的高交易量池的情况也是如此:

在两方面,都是向投票者支付贿赂,并可能导致投票被引导至在处理交易量方面不是最优的池。然而,在 Curve 上,这样做没有惩罚。在 Velodrome 上,这些池的贿赂者与提供有吸引力的 APR 的高交易量池竞争,无论是否有贿赂。

从另一个角度来看:在 Curve 上,贿赂的成本仅取决于 CRV 发行的价值。在 Velodrome 上,项目必须支付的基准价格取决于总贿赂 + 其他池收取的费用。这意味着高交易量池推高了贿赂成本,为飞轮中的飞轮提供了另一种动力。

理解上述内容意味着理解 Curve 和 Velodrome 模型之间的核心差异。然而,为了全面理解,必须考虑更多的元素。让我们现在讨论 LP boost。

LP boost,简单来讲,是 Curve 特有的功能。许多采用 veCRV 代币经济学的协议,如 Balancer 及其 veBAL,也使用了这一功能。它使得 veCRV 持有者能够根据多个因素,包括他们的 veCRV 持有量和他们各种 LP 的规模,来获得更多的 CRV 奖励。因此,通过适当的 veCRV 所有权,LP 可以获得高达基础发行率 2.5 倍的“LP Boost”。

为了获得最大的提升,最高可达 2.5 倍,必须做到以下几点:

简单来说,LP boost 从一开始就是一场艰苦的游戏。它并不是为了使个别 veCRV 持有者相对于他们的 LP 获得更多利益,而是为了吸引新协议。像 Convex 这样的协议,他们能够始终持续实现 1+2+3。Convex 的增长不是一个成功的故事;这是设计使然(Curve 的设计)。如果没有 Convex,另一个类似的协议将会拥有大部分 veCRV 供应。我们在其他采用 LP boost 的协议中观察到了类似的模式:Balancer 有 Aura。Convex 和 Aura 控制了超过 50% 的 veCRV/veBAL 供应。

Velodrome 和 Aerodrome 完全避免了新协议通过没有任何提升机制来吞噬供应的可能性。正如我们所见,Curve 的情况是,Convex 出现并占据了大部分供应;现在,所有 LP 都在获得 boost,没有人从任何不成比例的 CRV 数量中获益。系统已经收敛到每个人都获得了大约相同有效的提升。在 Velodrome/Aerodrome,没有 Boost,因为未来的结果将是 LP 获得相同有效的提升。另一个事实是,由于 Convex 拥有大部分锁定的 CRV,他们控制了 CRV 未来的治理权。

LP—boost 的存在要求在 DEX 之上有一个类似 Convex 的层;这是不可避免的。在这一点上,有些人可能会想:“所以你有一个协议吞噬了你的大部分发行量,并永远锁定它们;有什么问题吗?”

答案很简单:这只是设计上的低效,因为这些元层提供了可以在基础层面(由 DEX 本身)以更简单的方式提供的功能,而且不需要费用。

Curve 需要 Convex 和贿赂市场:Votium、Warden 和 Hidden Hands。但也需要自动复利/投票代理管理器:Airforce Union、Concentrator 等。你最终会看到几十个协议在这里和那里收取一些费用,以提供 Velodrome 能够原生打包的东西。这使得用户体验更加复杂,用户必须了解这些协议及其微妙之处,以充分利用 Curve。

还记得我们在讨论费用分配时提到 Curve 需要更密集的基础设施来运作吗?好吧,想象一下 veCRV+LP boost 在后端的混乱。这就是为什么 Curve 和 Balancer 在新的 L2 上推出时花费了很长时间,并且经常只有部分功能(例如没有 LP boost,惊喜惊喜)是有原因的。

无缝扩展—超越 Curve 所提供的功能之外: 在 Velodrome 上,贿赂市场是内置的:项目可以直接在 Velodrome 前端发布他们的贿赂,投票者可以在同一地点查看可用的贿赂并进行投票。

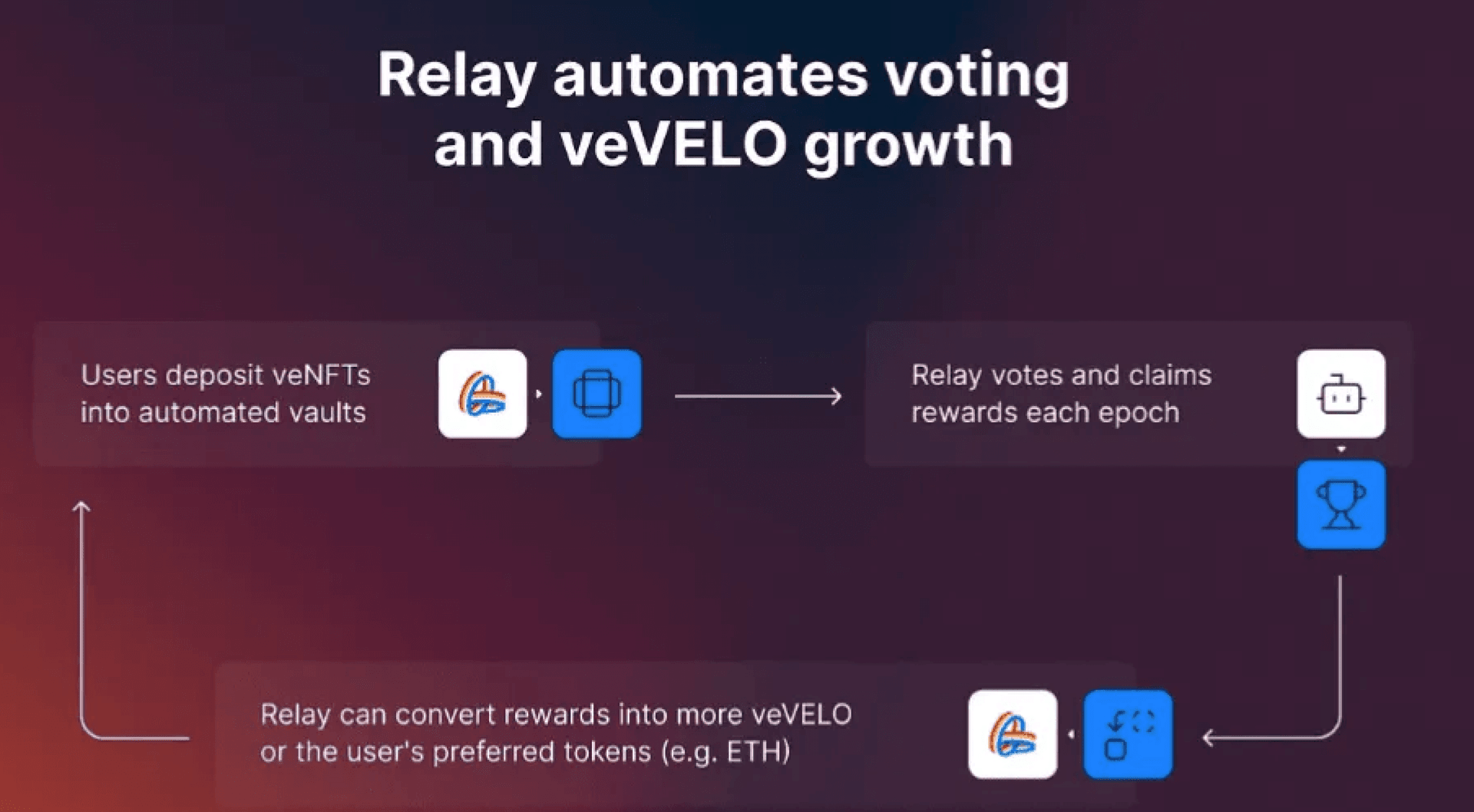

它们从体验质量/节省 Gas 的升级开始,例如“自动最大锁定”,为那些希望保持最大锁定以最大化其仪表投票量的锁定者节省了手动操作的麻烦,到更广泛的功能,如 Relay,一个 veVELO 位置管理系统。

这是一个为使用 Velodrome 增长其交易对流动性的项目提供服务的工具。它使他们能够设置自己的投票和贿赂策略,并自动实施:不再需要每周提交交易。Relay 还有一个额外的好处,因为目前可用的策略是一个 veVELO-maxi 策略,将所有收取的费用和贿赂复合成 VELO,并重新锁定以最大化投票力量:它创造了一个可观的 VELO 池,直接与交易所分配的费用挂钩。已有近 1/5 的 veVELO 在那里。

随着 Relay 功能的成熟,更多的策略将对其用户可用,包括一些将所有赚取的费用和贿赂复合成 veVELO 的策略。或者将 ETH 或 USDC 自动认领的策略。这对于不特别想支持某个项目的 veVELO 持有者来说非常方便。

Velodrome 还包含了其他巧妙的创新,例如仍然被低估的 veNFT:在 Curve 上,veCRV 是不可转移的,使得它们的管理变得痛苦。Velodrome 可以实现同样的一致性,但允许可转移性:veVELO 仓位由 veNFT 代表,可以转移。没有办法将给定的 veNFT 兑换为 VELO 本币,除了等待锁定期满。然而,它通过允许转移来简化了这样的一个仓位管理。此外,还有一个 veVELO veNFT 的场外交易市场,持有者可以在那里以与 VELO 本币价值相比的折扣出售他们的仓位。

像 Curve 或 Velodrome 这样的交易所是 DeFi 景观中的一个特殊产品类型。用常规商业术语来说,它们可以被描述为 B2B2C:企业对企业对消费者。它们是 B2B,因为它们的第一个客户是其他项目——寻找流动性的各种协议。如果他们成功地服务于这个市场,他们引导到他们的 DEX 的项目将为他们做 B2C 的工作,因为他们的流动性池为各自的代币持有者提供了机会。

在这方面,我觉得 Curve 彻底失败了。凭借其解决方案的金字塔结构相互嵌套,Curve 对项目的接入特别不友好。他们想要贿赂吗?好的,决定在 Bribe.crv 上的 veCRV 或 vlCVX 贿赂,Votium、Warden 或 StakeDAO 之间做出选择。他们想要管理自己的 CRV 吗?好的,只需在 veCRV、aCRV、cvxCRV、sdCRV、vlCVX、uCRV 等之间选择。虽然这种多样化的选择可能会让 Curve 爱好者感到兴奋,但在我看来,这变成了 B2B 方面的负担。

相比之下,Velodrome 的体验是无缝的:所有事情都在一个地方发生,每个选项都清晰明了,无需在半打晦涩且有时误导的选择之间进行比较。再加上之前讨论的 veCRV 游戏的特点,特别是 LP boost,它使得 Curve 生态系统对新进入者特别不友好:谁会想进入一个在开始三年后利益仍然偏向首批参赛者的竞赛呢?

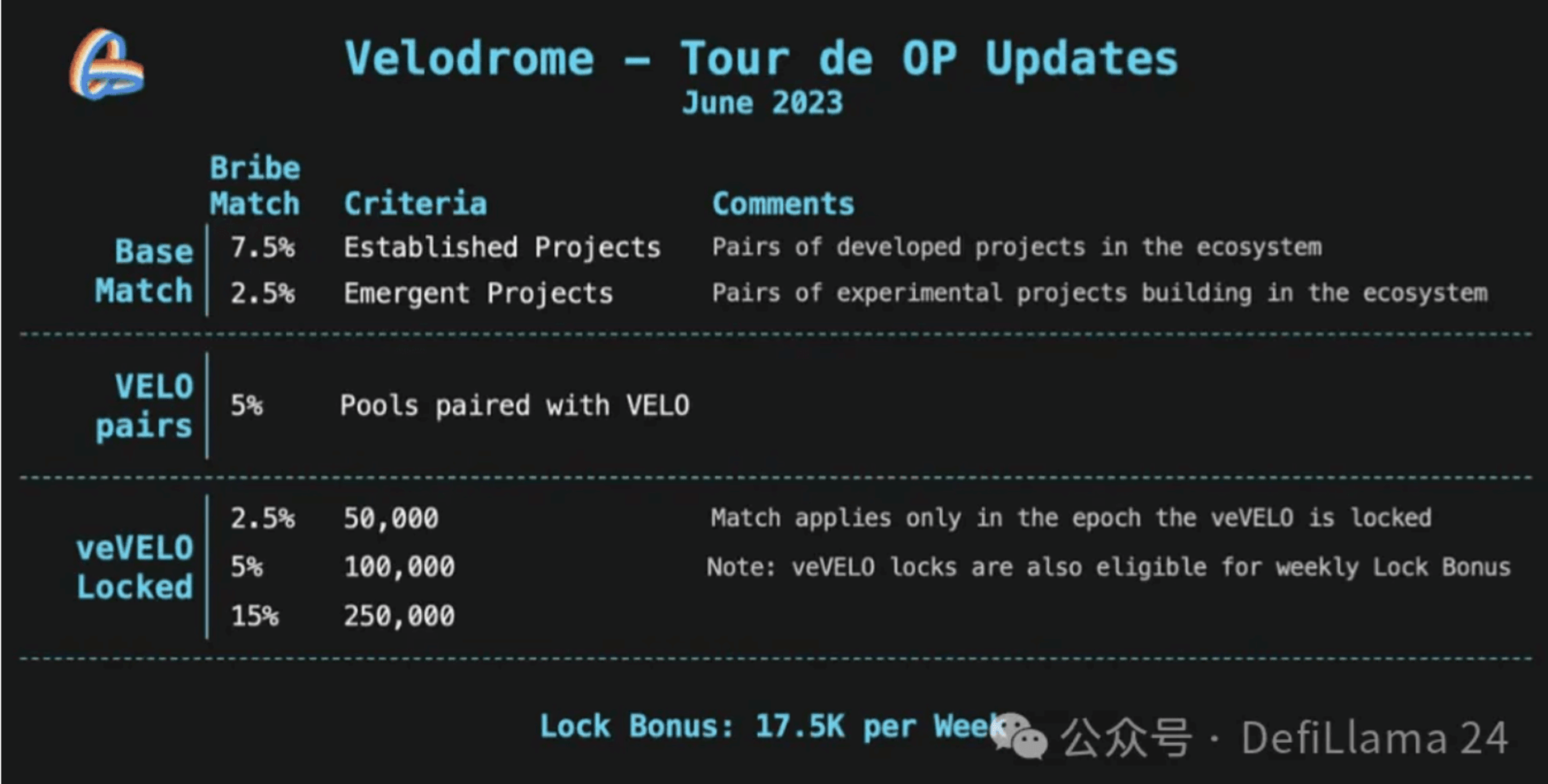

此外,Velodrome 的 BD 努力是显著的;团队广泛帮助新项目接入,并且设计了几个计划,使新进入者的体验尽可能简单和引人注目,这些都归结在“Tour de OP”的保护伞下,包括贿赂匹配程序、锁定奖励和投票增强。

正如您可能已经看到的,由于其代币的涨势,Velodrome 和 Aerodrome 最近吸引了很多关注:我认为这是应得的。Velodrome 实施集中流动性 Slipstream 的发布将增加每单位 TVL 处理的交易量,解锁飞轮的下一个增长阶段。Aerodrome,Velodrome 在 Base 网络上的分支,自六个月前推出以来已经看到了惊人的增长,进一步证明了这种模式的可行性。

从长远来看,Velodrome 团队开始将 Velo 称为“MetaDEX”,暗示 Velodrome 正在成为不仅仅是 Optimism,而是整个超级链(Superchain)的基础流动性中心:所有建立在 OP 堆栈上的链。

时间会告诉我们答案,但 Velodrome 已在 Optimism 上取得巨大成功,因此正确管理跨链 DEX 将改变游戏规则。这尤其是考虑到 Curve 和 Balancer 在那里的失败——不是因为他们没有尝试,而是因为他们复杂的基础设施和 LP boost 使得跨链部署变得痛苦(比如 AuraFinance 在没有流动性的链上分发 AURA)。

PS:我在这里讨论的是产品套件的 DEX 部分,这对 Velodrome 来说是全部的产品,但对 Curve 来说不是,Curve 现在有 crvUSD 和 Llamalend。尽管如此,即使包括 crvUSD 在内,Aerodrome 现在收取和分配的费用也比 Curve 多,所有这些都是在一条链上完成的,而 Curve 在 13 条链上。虽然 Curve-DEX 已经有一段时间表现不佳,但该团队已经多次证明了自己的创新能力并能够反弹。crvUSD 的收入已经超越了 Curve-DEX,谁知道 Llamalend 能实现什么。