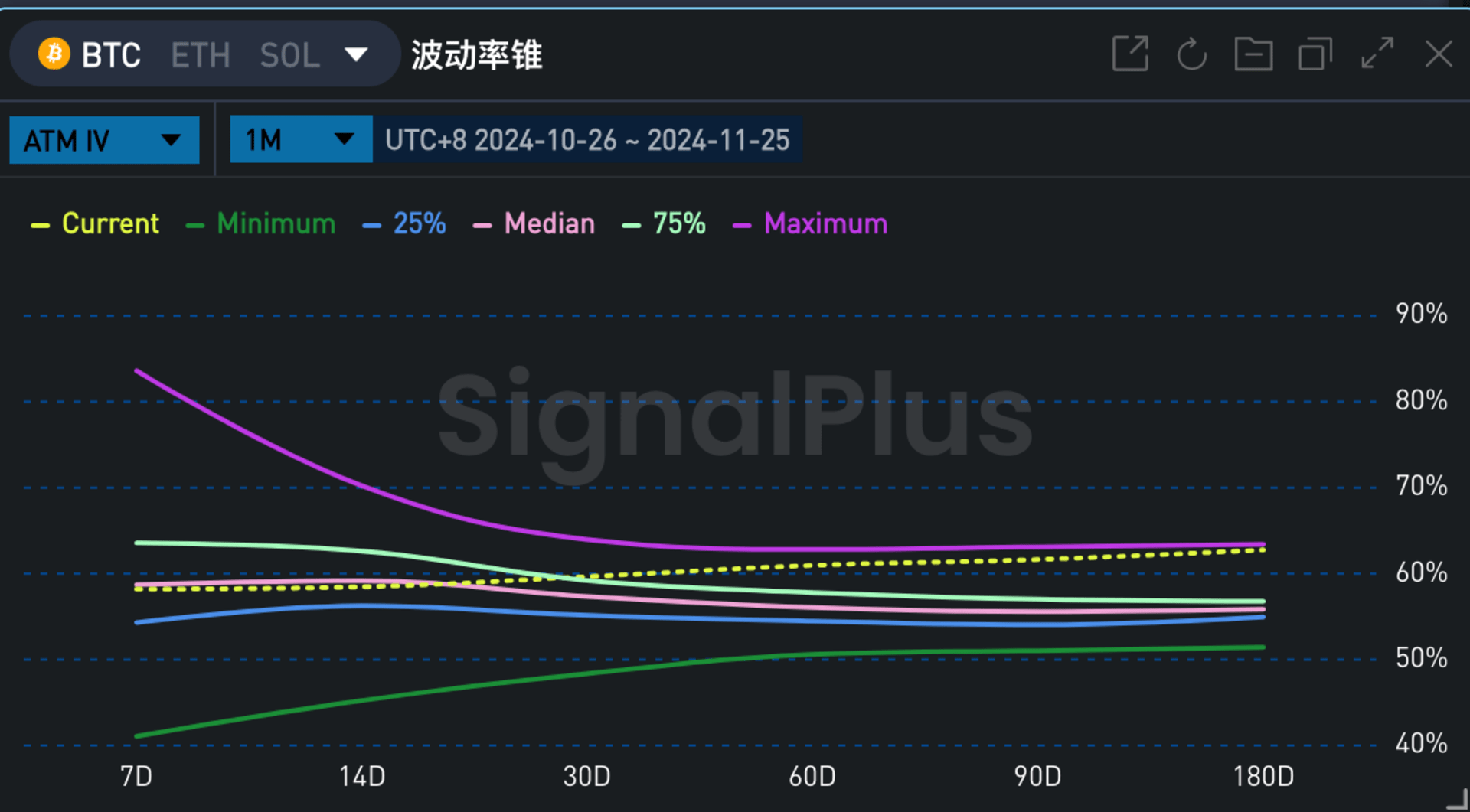

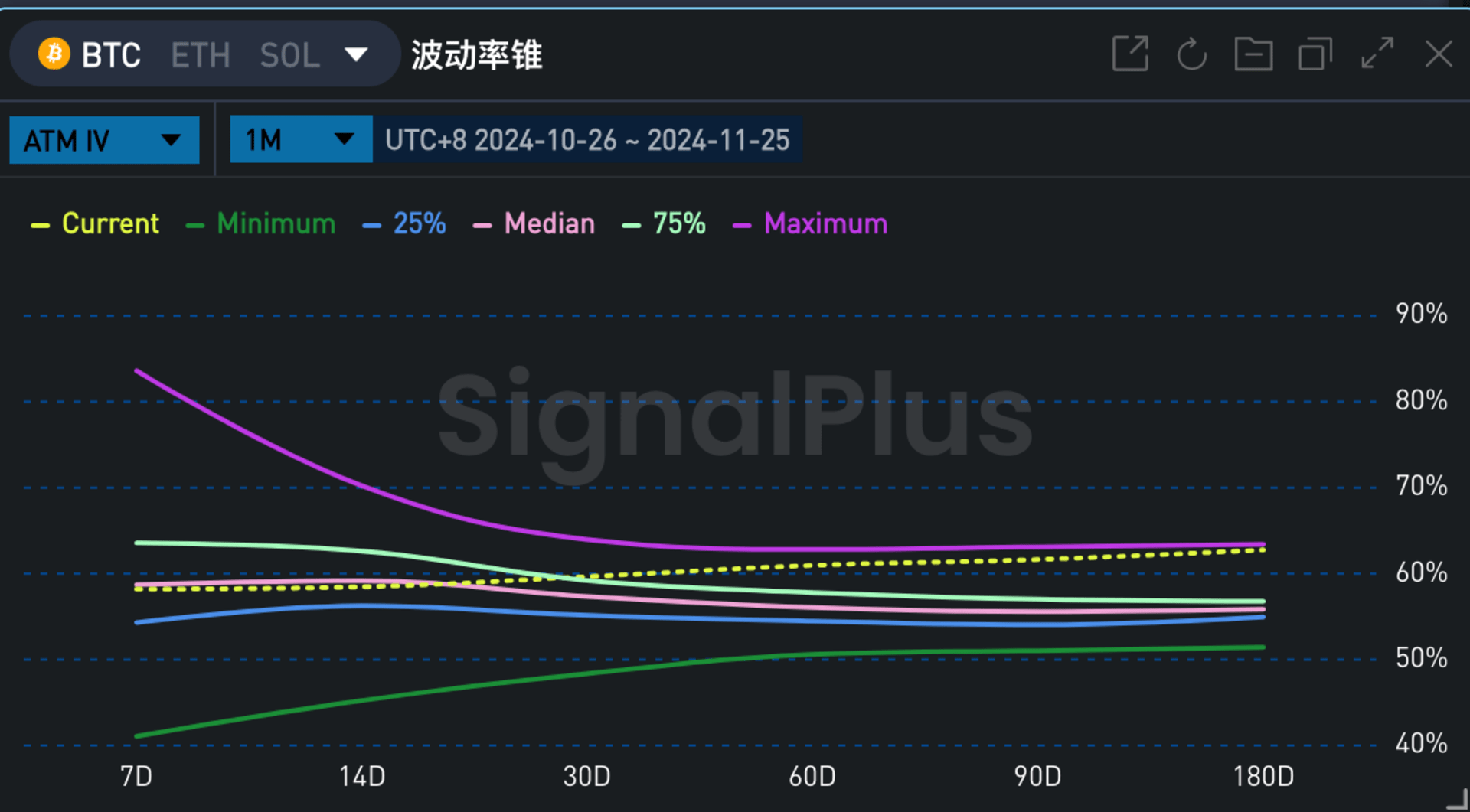

波动率锥

波动率锥(Volatility Cone)是一个用于分析和预测市场波动性趋势的工具。它通过展示历史波动率在不同时间窗口的变化范围,帮助交易者了解波动率的可能未来走势。

波动率锥的组成

-

历史波动率:在不同时间窗口(如 1 个月、3 个月、6 个月等)计算的历史波动率。

-

时间窗口:波动率锥展示了不同时间长度的波动率分布。

-

范围:通常包括波动率的历史最低、最高值及中位数,形成一个锥形图。

波动率锥的用途

-

预期波动率:通过观察历史波动率的范围,交易者可以对未来波动率做出合理预期。

-

定价偏差:识别当前隐含波动率是否偏离历史范围,帮助判断期权是否被高估或低估。

-

风险管理:了解波动率的历史极值,有助于制定更有效的风险管理策略。

如何使用波动率锥

-

比较当前隐含波动率:将当前市场隐含波动率与波动率锥进行比较,判断是否处于极端水平。

-

策略调整:根据波动率预期调整期权策略,例如在波动率高估时卖出期权,在低估时买入期权。

波动率锥是一个强大的工具,可以帮助交易者更好地理解和预测市场波动性,进而优化交易决策。

在这张图中,X 轴表示未来的期限时间。具体来说,它显示了不同到期日(例如 7 天、14 天、30 天、60 天、90 天、180 天)期权的隐含波动率(IV)。这是一种常见的“波动率锥”图,用于展示不同期限的期权隐含波动率随时间的变化。

图中元素解释:

-

Current(黄色):当前的隐含波动率曲线。

-

Minimum(绿色):历史上最低的隐含波动率。

-

25%、Median、75%(浅蓝色、粉色、浅绿色):分别表示历史隐含波动率的 25%、中位数和 75% 分位数。

-

Maximum(紫色):历史上最高的隐含波动率。

用途:

这种图表有助于交易者了解当前隐含波动率在历史范围内的位置,评估期权的相对昂贵或便宜程度,并据此做出交易决策。

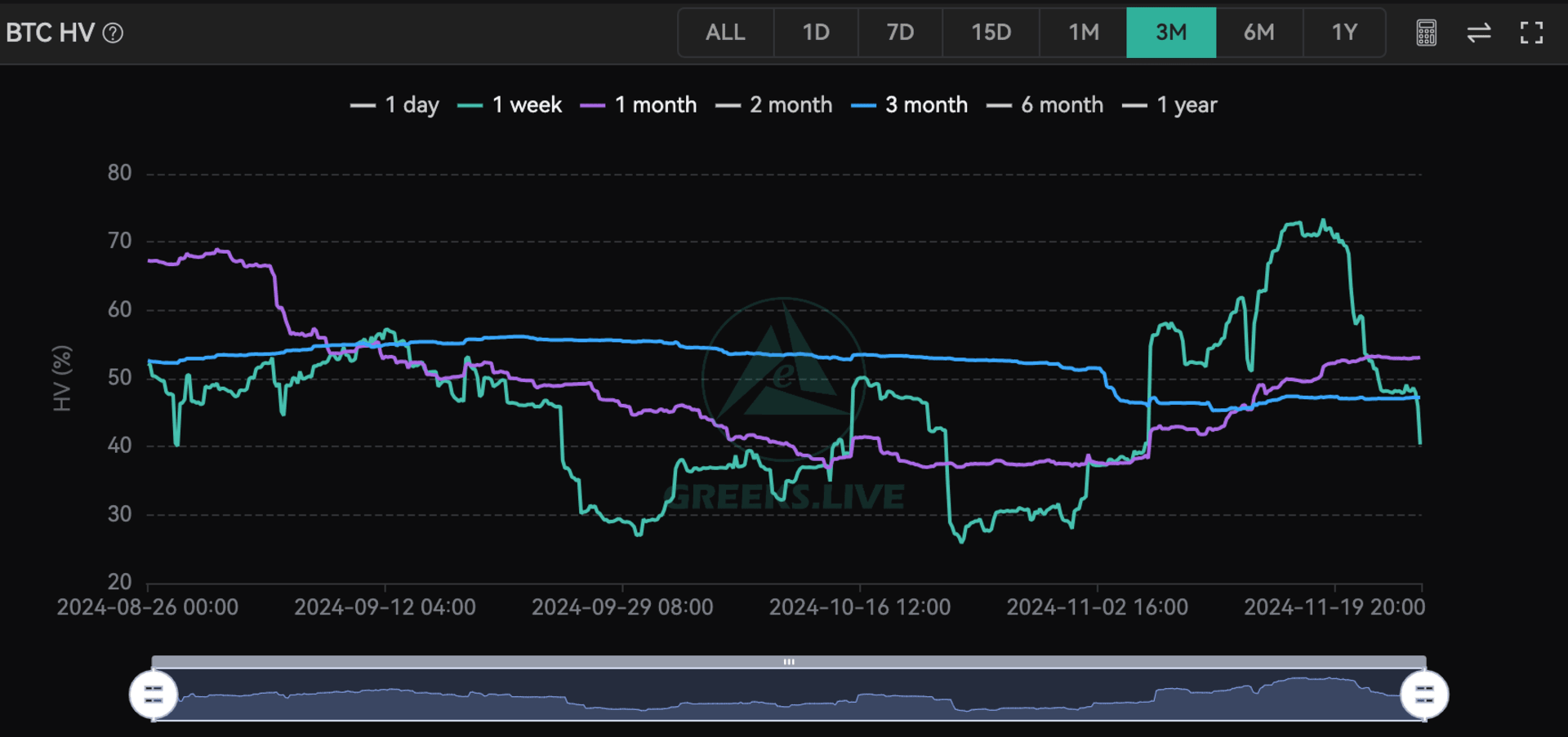

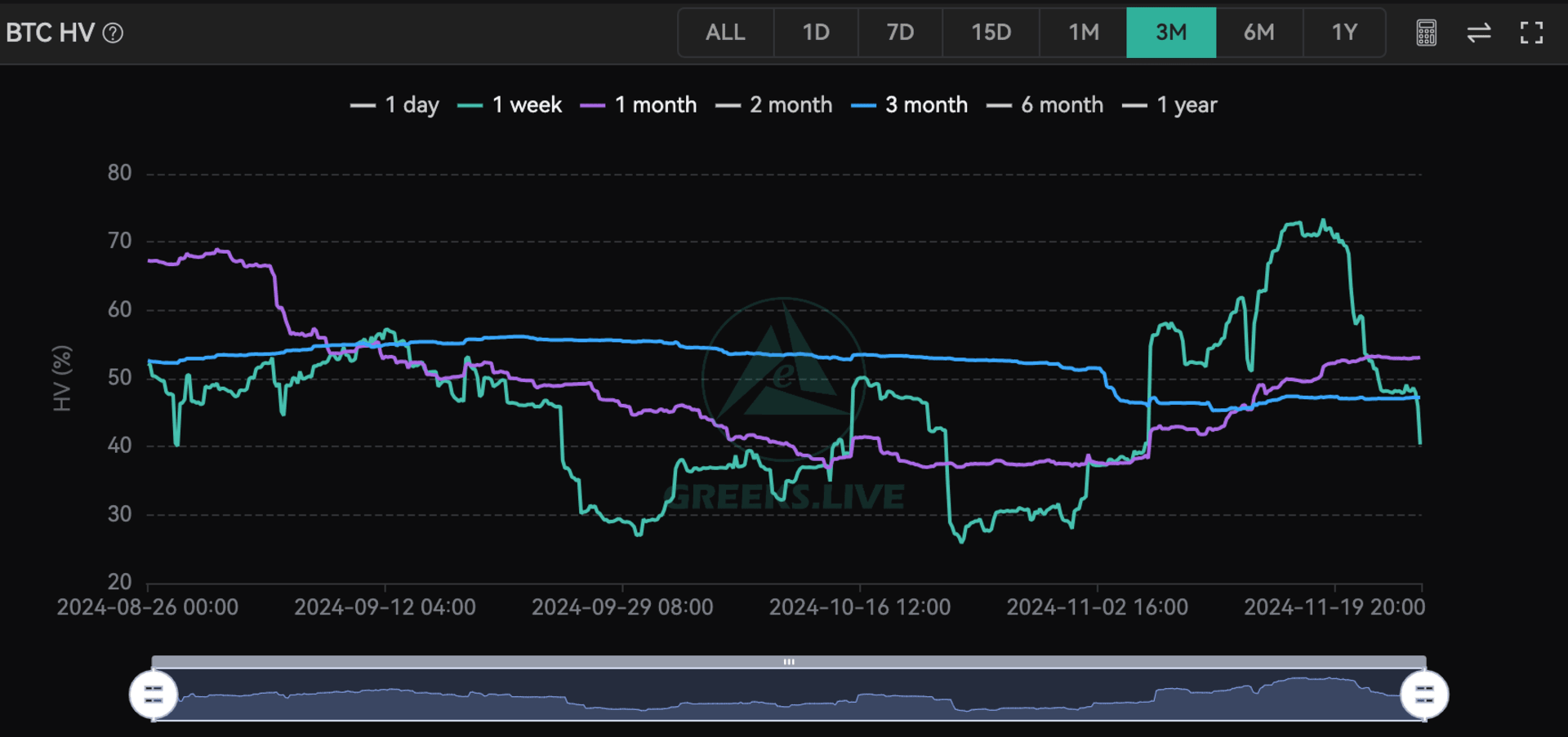

历史波动率和实现波动率

期权的历史波动率和实现波动率在时间和时段的定义上有一些关键区别。以下是详细解释:

历史波动率

-

时间框架:历史波动率是基于过去一段时间内的价格数据计算得出的。常用的时间段包括过去 30 天、90 天或一年。

-

计算方法:通过计算该时间段内每日价格变动的标准差来衡量波动性,然后将其年化。

-

用途:用于了解资产在过去的价格波动情况,帮助预测未来可能的波动性。

实现波动率

-

时间框架:实现波动率是指在特定未来期间内实际观察到的价格波动性,通常与期权到期时间相对应。

-

计算方法:在该特定期间内,基于实际价格变化计算的波动率,通常也年化。

-

用途:用于评估在期权到期前某段时间内实际发生的波动性,帮助判断期权的表现。

详细区别

-

历史波动率关注的是过去的某一固定时间段,如过去 30 天的价格数据。

-

实现波动率则是根据未来某一特定期间的实际价格变化计算的波动性,通常在期权到期时计算。

简单来说,历史波动率是对过去的总结,而实现波动率是对特定未来期间的实际观察。两者结合使用,可以帮助投资者更好地评估和预测期权的风险和潜在收益。

加上期限维度的历史波动率实际上也能表达实现波动率,所以如果看到 HV 走势图上有期限一般也表示 RV,实际上大多数情况下 HV 和 RV 是同一概念。两者都是呈现过往特定时间段内不同期限的实现波动率。