摘要:比特币本轮冲击 10.4 万美元行情呈现现货市场主导特征,链上数据显示 9.3-9.5 万美元形成强支撑带,ETF 资金峰值达 3.89 亿美元/日。Coinbase 持续净买入与币安抛压缓解印证现货需求,衍生品市场经历 10% 未平仓量收缩完成空头挤压。期权偏度转负显示市场风险偏好提升,期货资金费率保持健康水平,为后续上涨积蓄动能。

比特币本轮上涨至 10.4 万美元的行情主要由现货和 ETF 市场的强劲吸筹推动,而衍生品市场则呈现追赶态势。空头挤压助推了这波上涨,清算了大量押注价格下跌的杠杆交易者。

自 4 月 9 日触及 7.5 万美元低点以来,比特币市场开启现货驱动的强劲反弹,每个上涨阶段都伴随显著的横盘吸筹期。

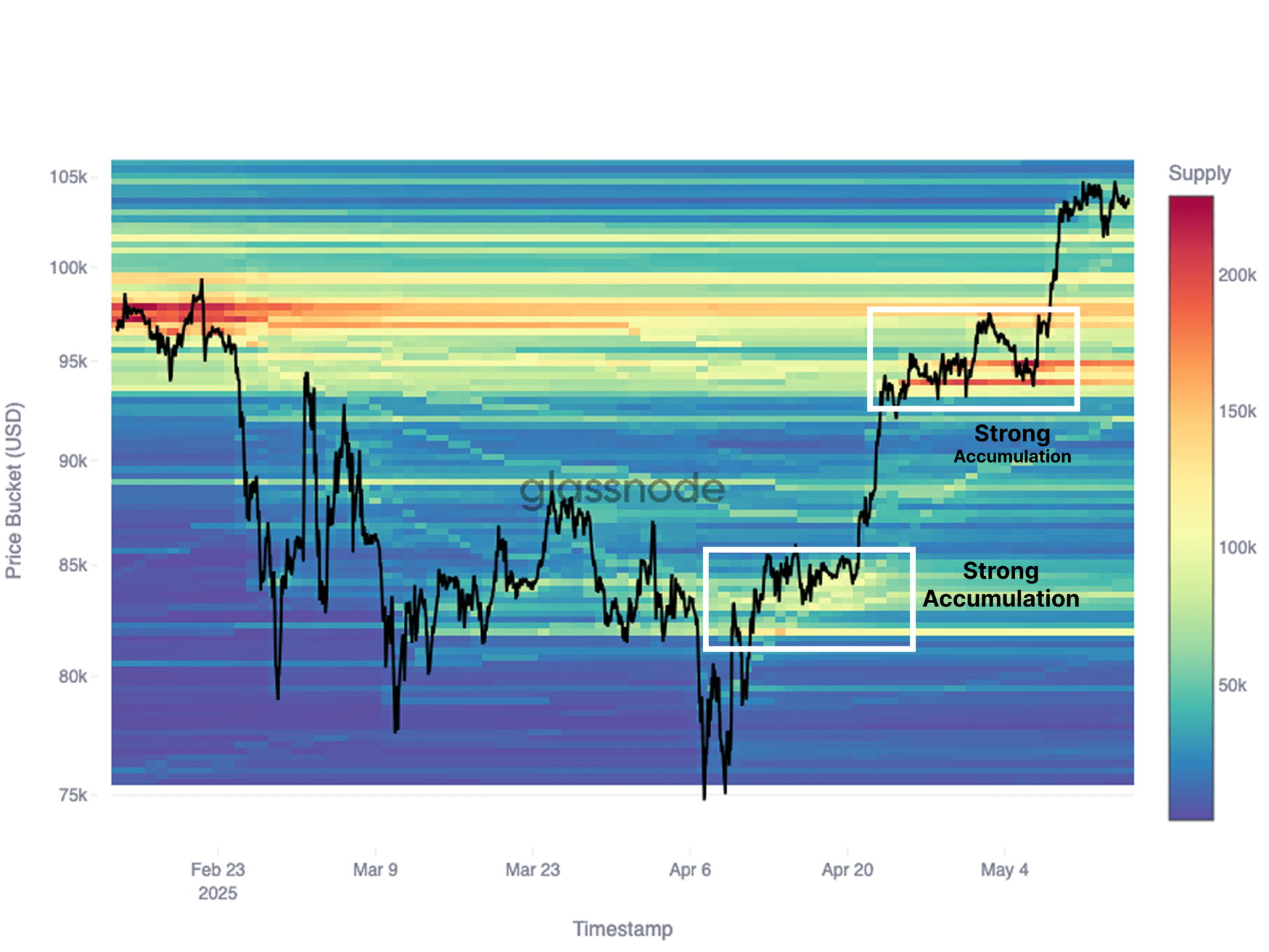

通过成本基础分布(CBD)热力图可见过去三个月各价位形成的供应集群,这种阶梯式吸筹模式清晰可见。每个上涨波段前都形成特定吸筹区间,最终推动价格攀升至 10.4 万美元。

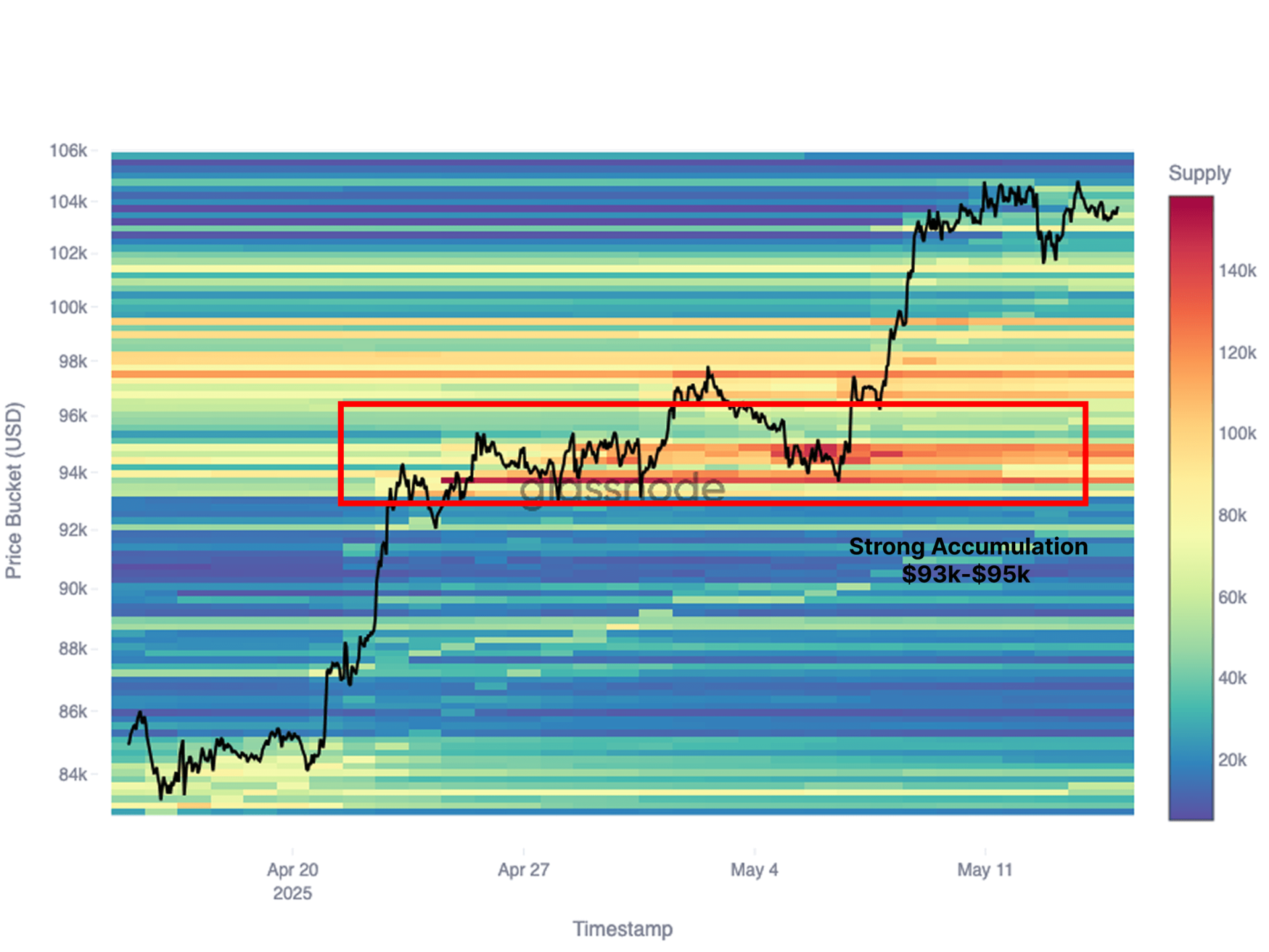

聚焦最近 30 天,9.3 万 -9.5 万美元区间形成关键吸筹带,与短期持有者(持仓<155 天)成本基础高度重合。该价格区间将成为短期回调时的强力支撑,代表投资者认可的价值洼地。

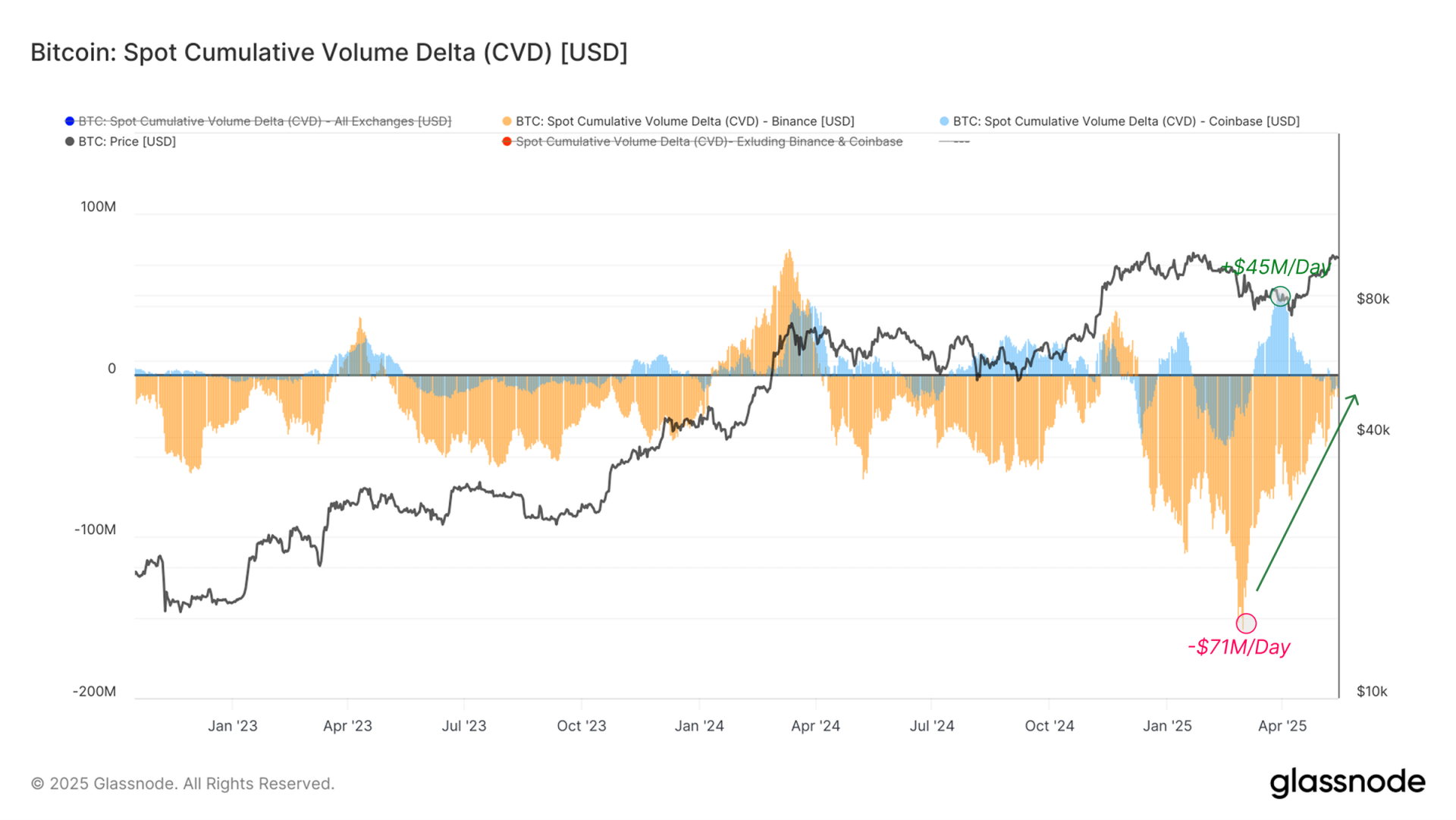

除链上信号外,场外订单流指标为市场情绪提供重要洞见。现货累计成交量差(CVD - Spot Cumulative Volume Delta)指标显示:自四月中旬以来,Coinbase 持续净买入(CVD 峰值 +4500 万美元/日),与涨势加速期高度吻合;币安则从三月中旬 -7100 万美元/日的净抛售压力,缓和至当前 -900 万美元/日,显示卖方压力显著降温。

链上吸筹与场外需求的协同印证本轮涨势由真实买盘支撑。两大维度的买方力量共振,为中期看涨前景提供支撑。

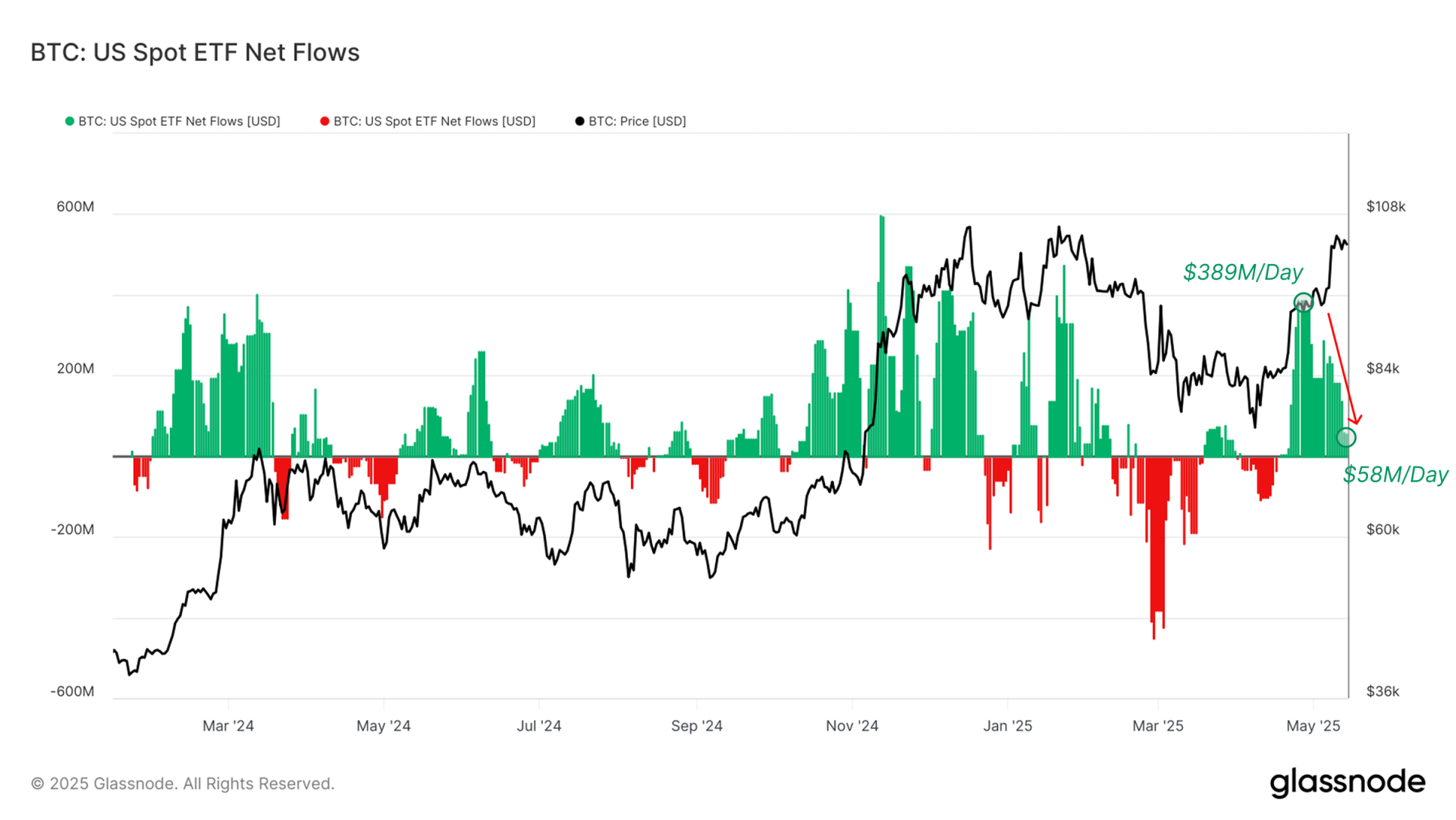

比特币 ETF 资金流向成为观测机构情绪的重要窗口。4 月 25 日当周 ETF 日均净流入达 3.89 亿美元,助推价格冲击 10.4 万美元,目前回落至 5800 万美元/日。当前机构资金流入规模与 2024 年历次涨势相当,显示机构需求保持韧性。

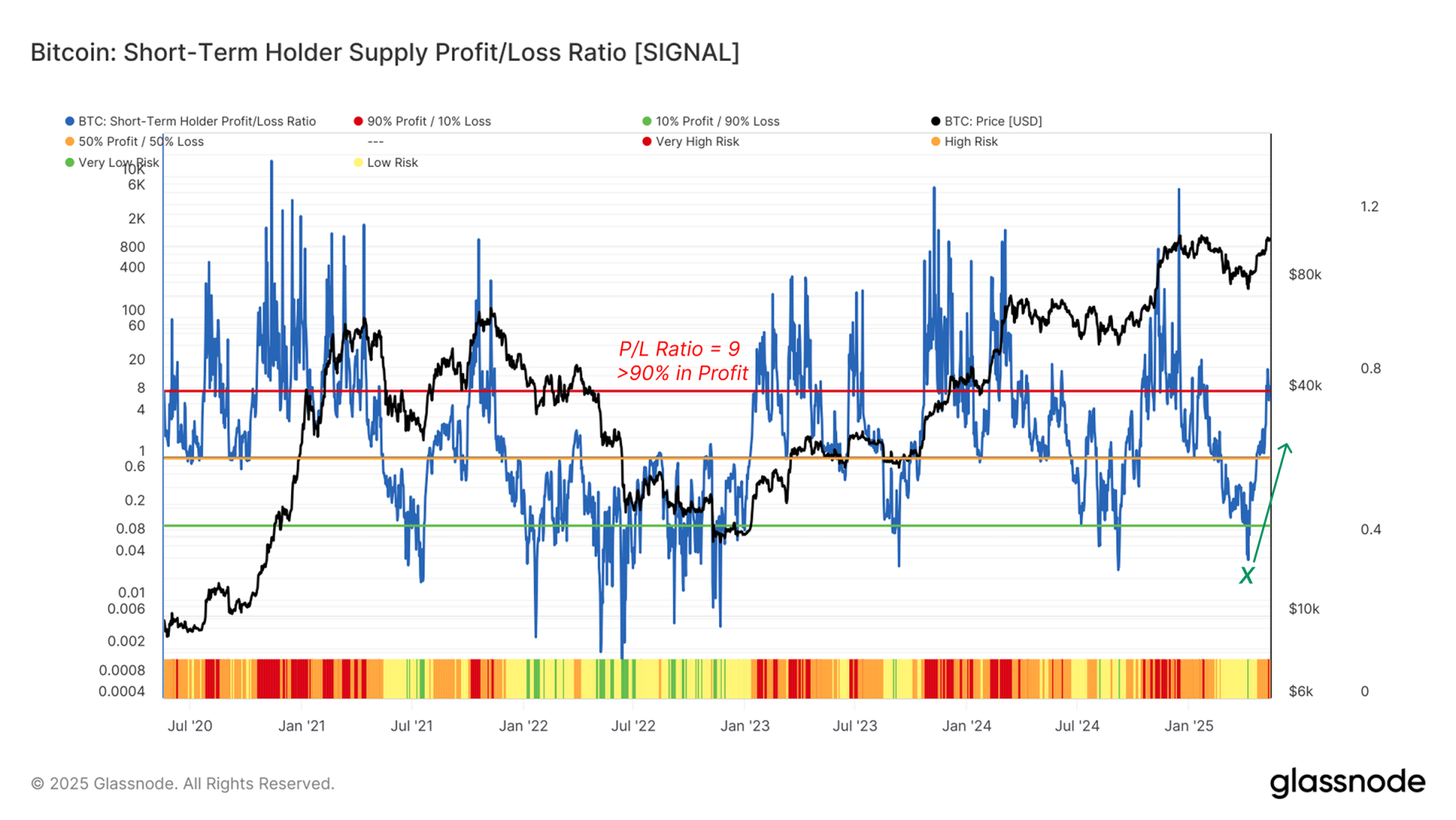

比特币现价接近 10.9 万美元历史峰值,市场情绪再度升温。短期持有者盈亏比(STH-SOPR)指标灵敏捕捉投资者情绪转变:4 月 7 日价格修正期间该指标跌至 0.03(几乎所有 STH 持仓亏损),随着价格回升现已突破 9.0 临界值(超 90% 持仓盈利)。

高盈利持仓通常伴随市场风险升温,若新增买盘放缓可能引发获利了结。只要该指标维持在 1.0 平衡线上方,上涨动能就得以维系。反之则表示上涨趋势衰竭。

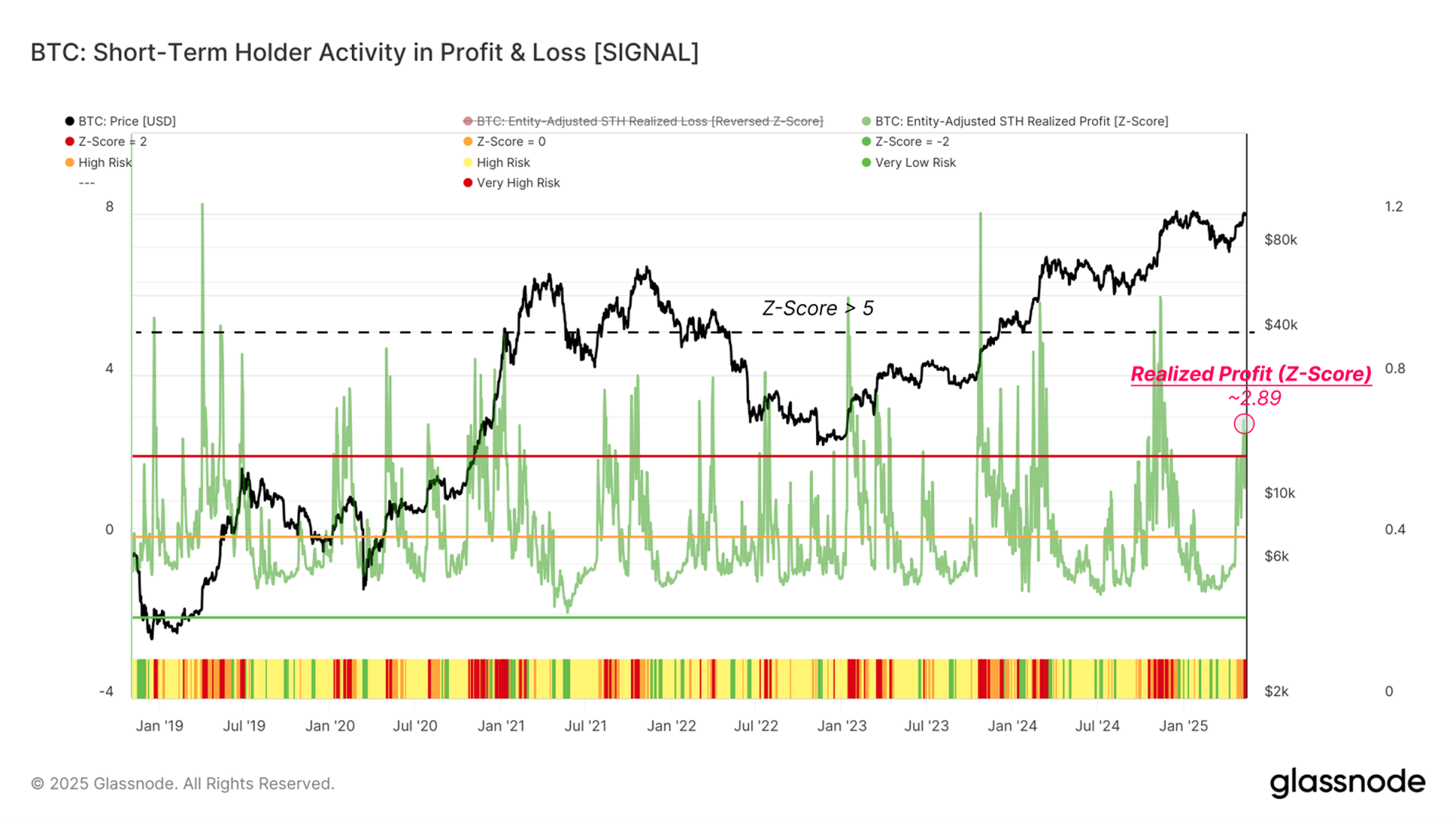

随着 STH 持仓浮盈增加,获利了结活动开始升温。当前 STH 实现利润指标已达 90 日均值 +3σ,但历史周期冲击 ATH 时该指标常达 +5σ以上,显示当前获利压力尚未达顶峰水平。

STH 实现利润指标

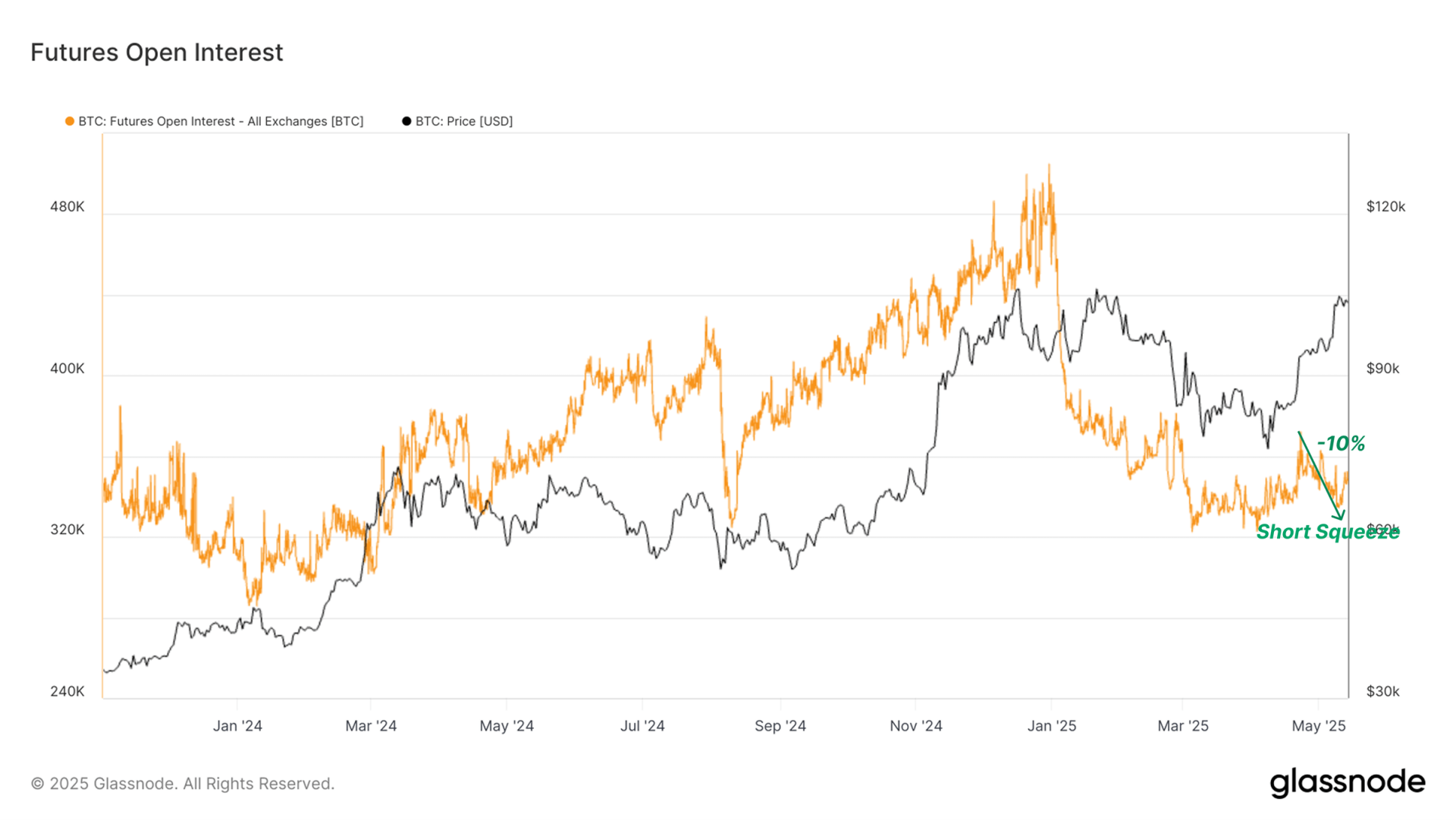

永续合约未平仓量(OI)显示衍生品交易者对行情反应滞后:1 月来多次出现周 OI 收缩超 10%,显示杠杆多头在价格逼近强平线时被清算。近期突破 9 万美元时出现 10% 的 OI 收缩(从 37 万 BTC 降至 33.6 万 BTC),反映空头挤压清除过度杠杆,为健康趋势奠定基础。

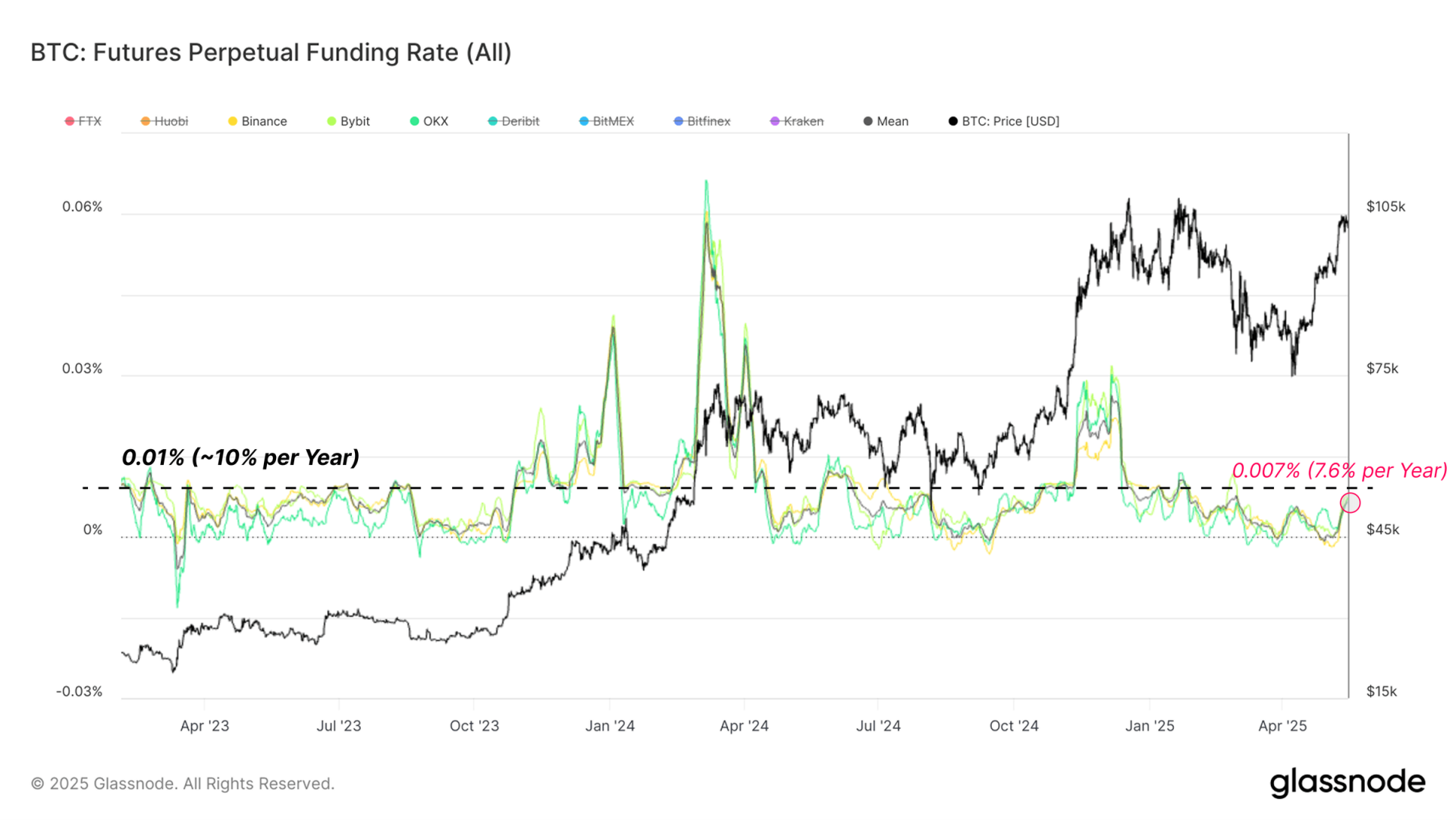

资金费率指标显示市场杠杆保持克制:主要交易所平均资金费率回升至 0.007%(年化 7.6%),反映永续合约市场多头杠杆尚未过热,属于健康看涨信号。

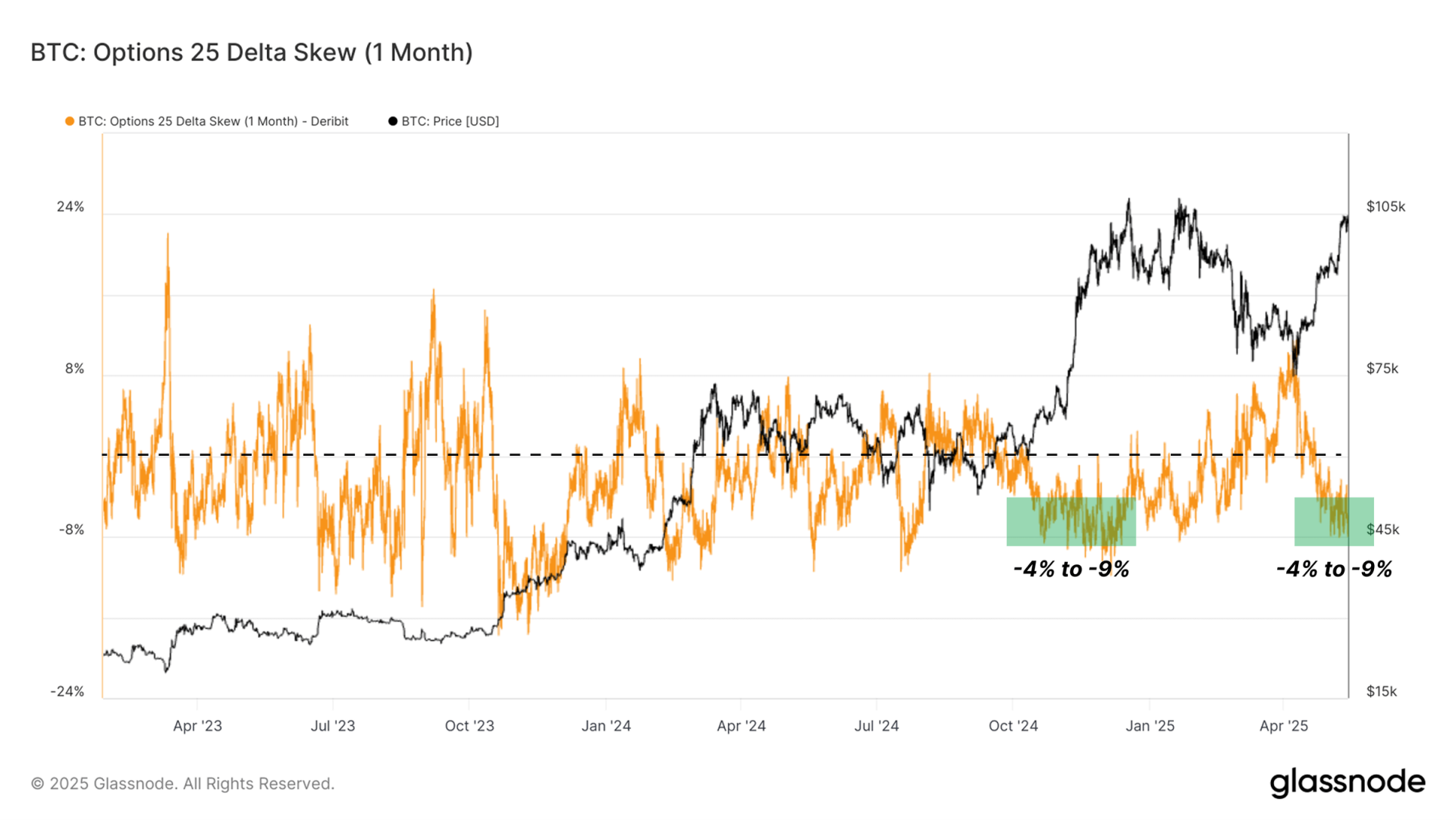

1 个月期 25Delta 偏度指标(看跌期权 IV - 看涨期权 IV)降至 -6.1%,显示看涨期权溢价扩大,反映市场风险偏好上升。持续负偏度与现货看涨趋势形成共振,若维持该态势将强化上涨信心。

比特币冲击历史高点的行情主要由现货驱动,链上吸筹与场外买盘形成合力。9.5 万美元成本支撑区确立与抛压缓解巩固涨势基础。衍生品市场呈现追赶态势,未平仓量与资金费率尚未完全匹配现货动能。期权市场谨慎看多,期货市场未见过度杠杆,为健康上涨预留空间。