摘要:比特币价格攀升至 95,000 美元,得益于 ETF 和现货市场的强劲资本流入。尽管长期持有者的未实现利润增加导致更多抛售,但美国现货 ETF 吸收了大部分卖压,稳定了市场。然而,随着未实现利润达到极端水平,市场可能面临更多抛售压力。

得益于来自交易所交易基金(ETF)和现货市场的强劲资本流入,近日比特币持续创下新高(ATH),过去 30 天内市场流入超过 629 亿美元。随着市场升温,长期持有者的抛压也同步增加。

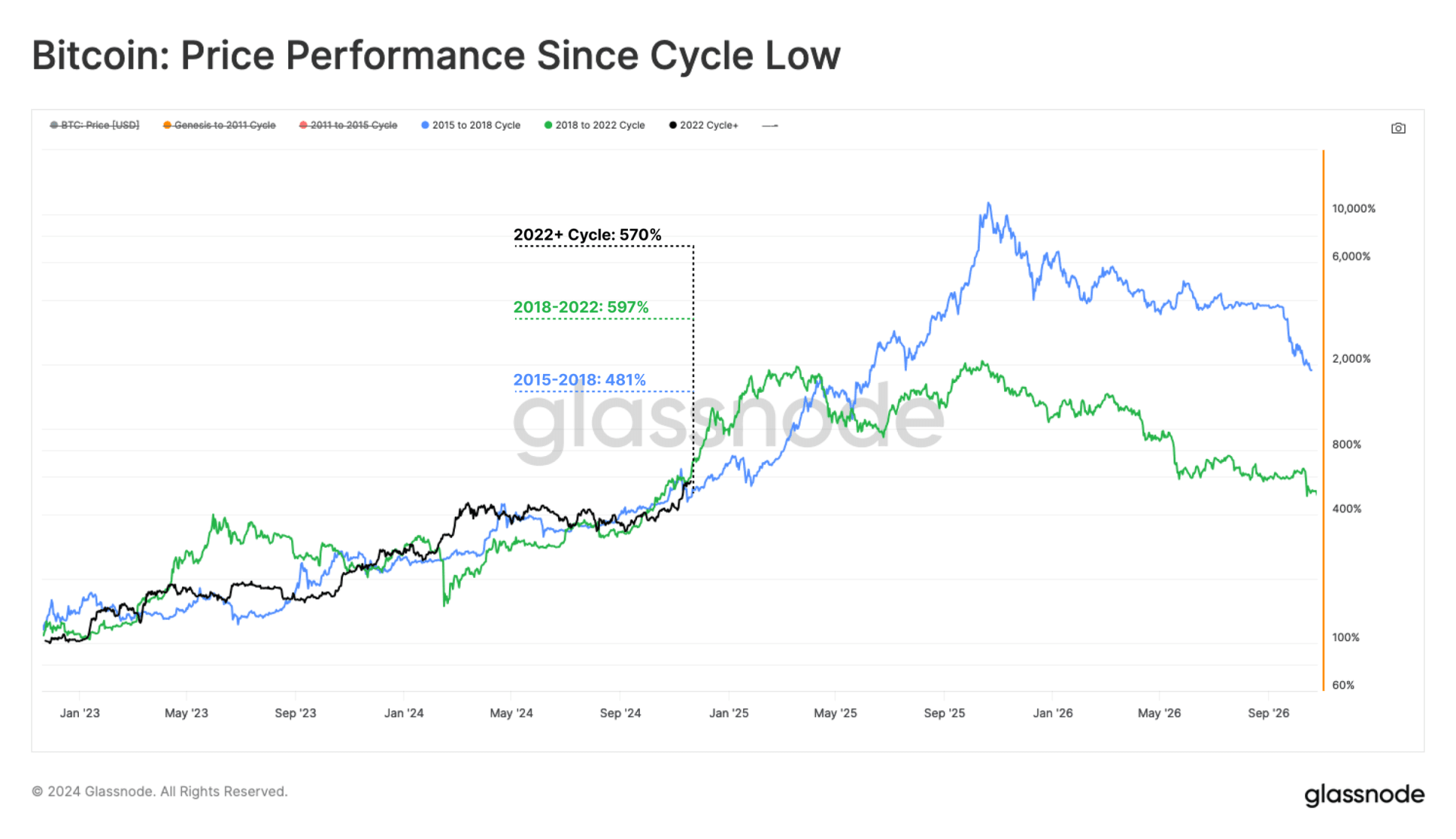

自 11 月初以来,比特币价格表现非凡,本月屡次创下新高。当将当前周期的价格表现与 2015-2018 年和 2018-2022 年周期进行比较时,可以看到显著的持续相似性。尽管市场条件截然不同,但涨幅和持续时间出奇地一致。

这种周期间的一贯性令人着迷,提供了对比特币宏观价格行为和周期性市场结构的洞察。

历史上,牛市通常会持续 4 到 11 个月,为评估周期的持续时间和动量提供了历史框架。

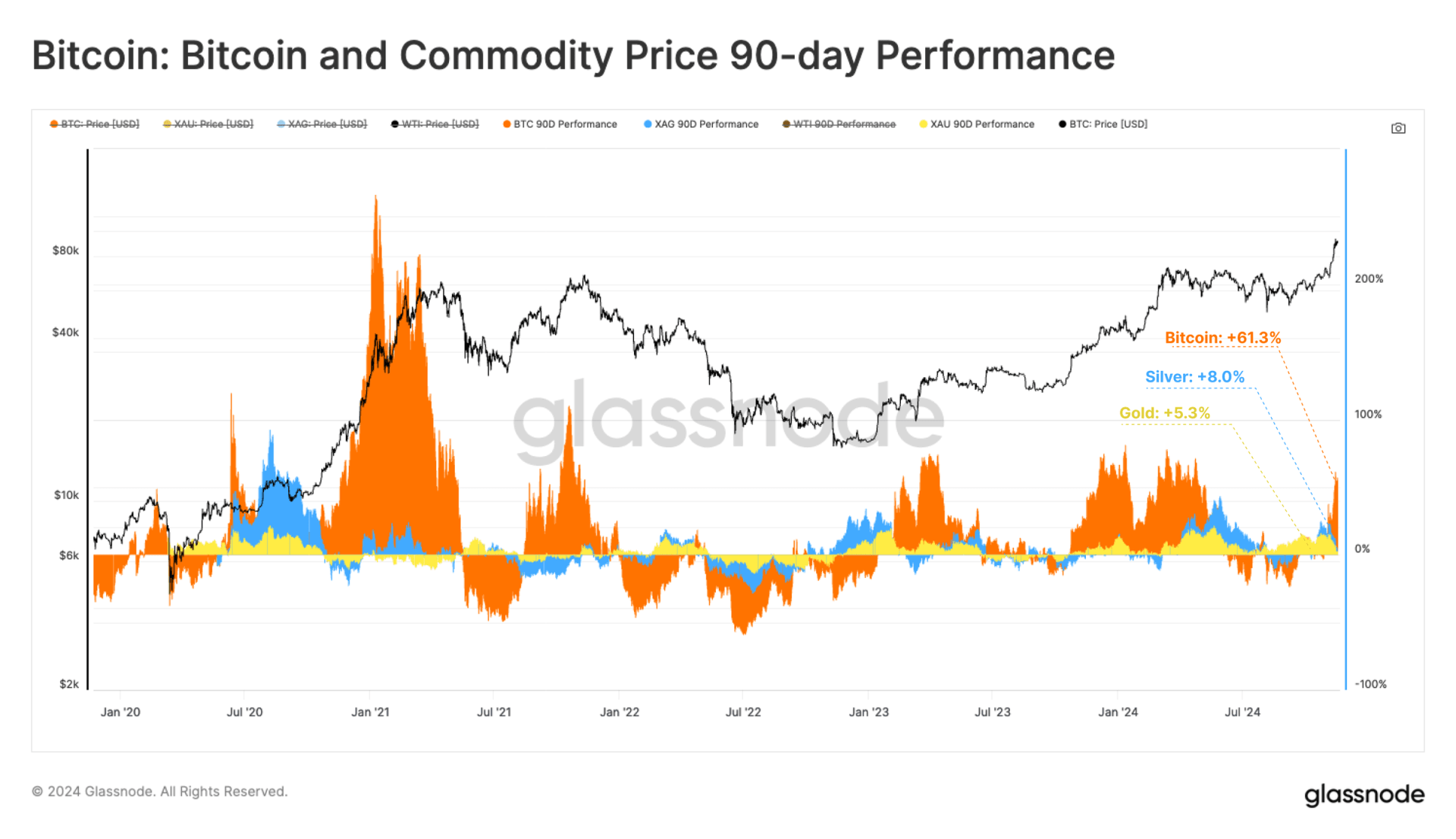

本周,比特币创下新高 95000 美元,季度表现达到惊人的 +61.3%。这一增幅远超黄金和白银的季度涨幅,分别为 +5.3% 和 +8.0%。

这种鲜明的对比表明,资本可能正在从传统商品价值储存资产转向比特币这一年轻、崭新的数字资产。

比特币市值也扩大至 1.796 万亿美元,使其成为全球第七大资产。这一举动使比特币超越了两个具有象征意义的全球资产:市值 1.763 万亿美元的白银和市值 1.791 万亿美元的沙特阿美。

目前,比特币仅落后于亚马逊 20%,这是其在全球最有价值资产排行榜上前进的重要里程碑。

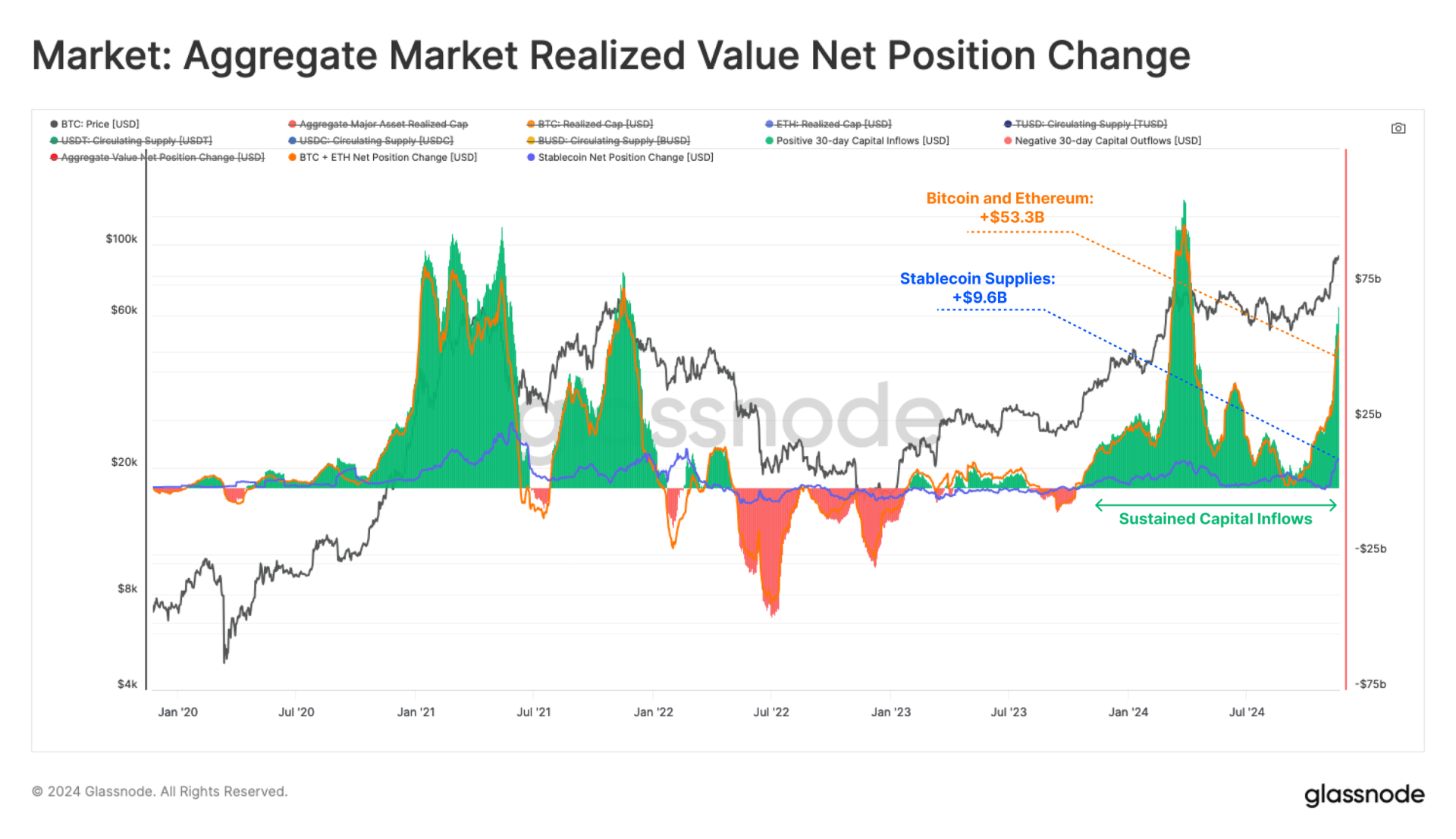

在比特币过去 90 天的突出表现之后,更广泛的数字资产市场开始经历资本的显著流入。过去 30 天内,总流入达到 629 亿美元,其中比特币和以太坊网络吸收了 533 亿美元,而稳定币供应增加了 96 亿美元。

这些流入标志着自 2024 年 3 月峰值以来的最高水平,反映了美国总统大选后的信心重燃和新需求。

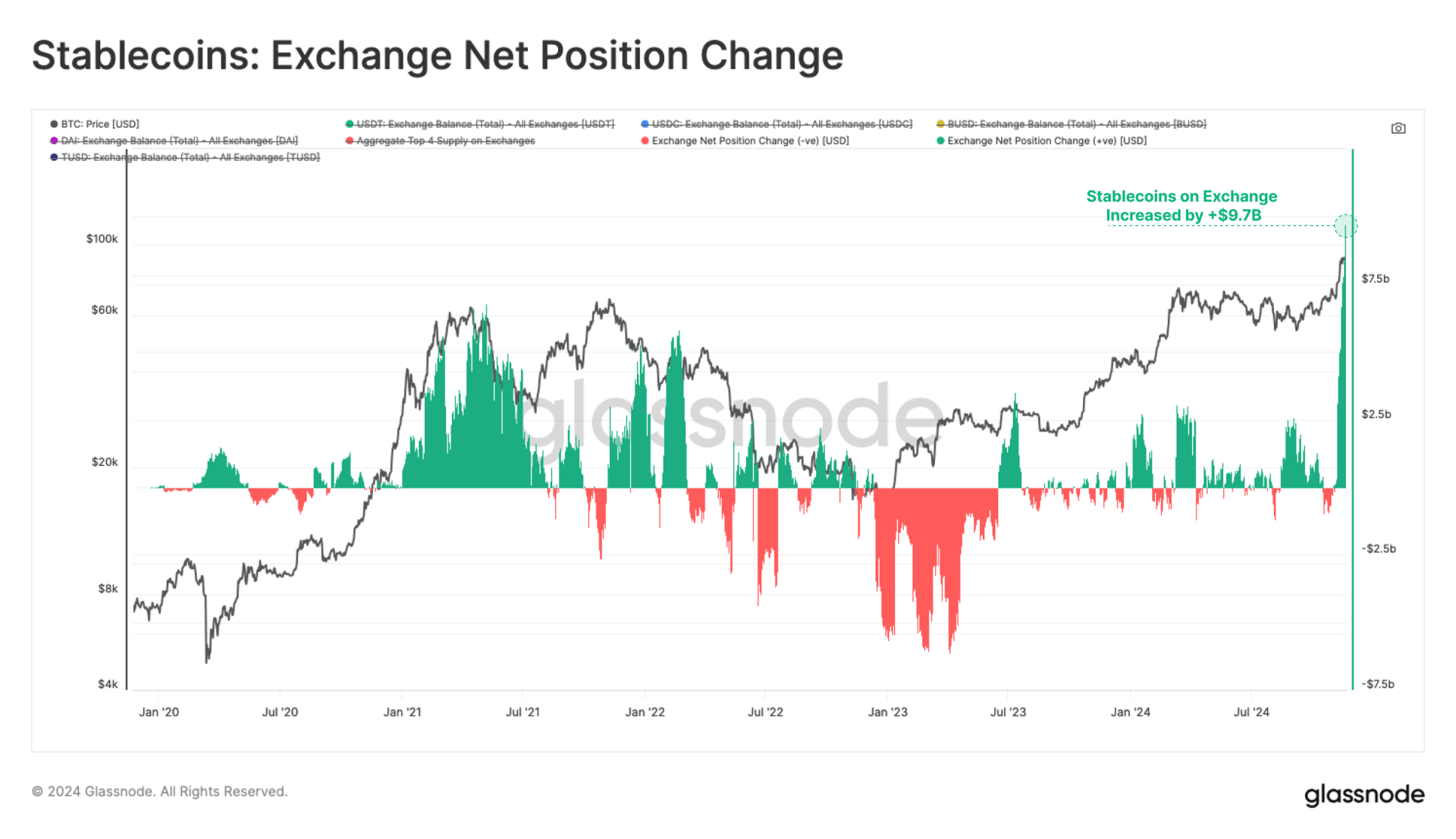

就观察到的资本流入而言,过去 30 天发行的 97 亿美元稳定币大部分直接分发到中心化交易所。这一流入与同期稳定币资产的总资本流动密切匹配,强调了其在刺激市场活动中的关键作用。

交易所中稳定币余额的激增反映了强劲的投机需求,因为投资者准备抓住趋势,进一步强化了看涨叙事和选后动能。

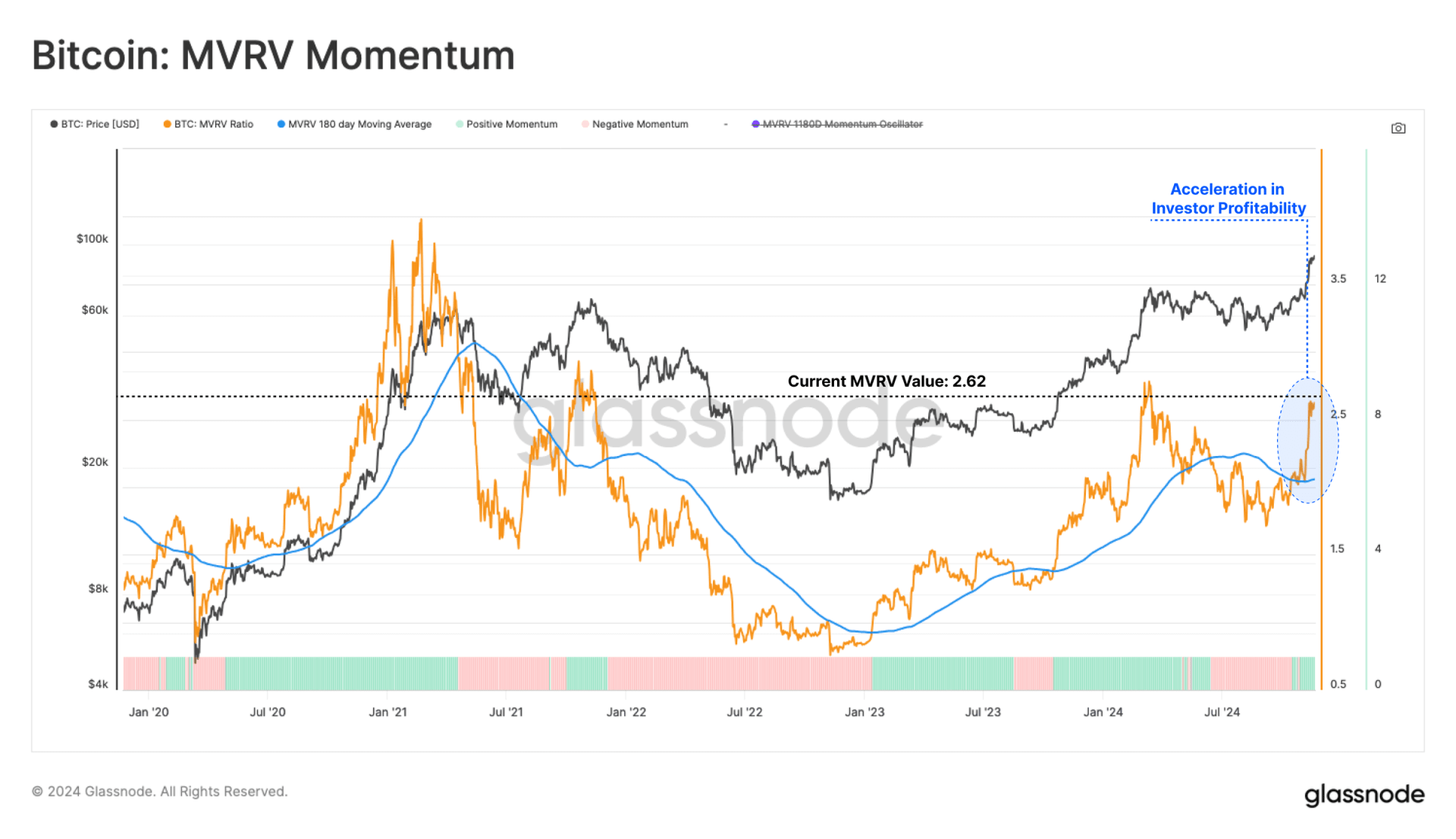

我们迄今为止探讨了市场流动性上升的趋势。在下一部分中,我们利用 MVRV 比率将评估这种价格行为如何影响市场投资者的未实现盈利(纸面收益)。

将当前的 MVRV 比率值与其年度移动平均值进行比较,可以看到投资者盈利能力的加速。这种现象通常为持续的市场动能提供支持环境,但也创造了投资者更有可能开始获利了结以实现这些纸面收益的条件。

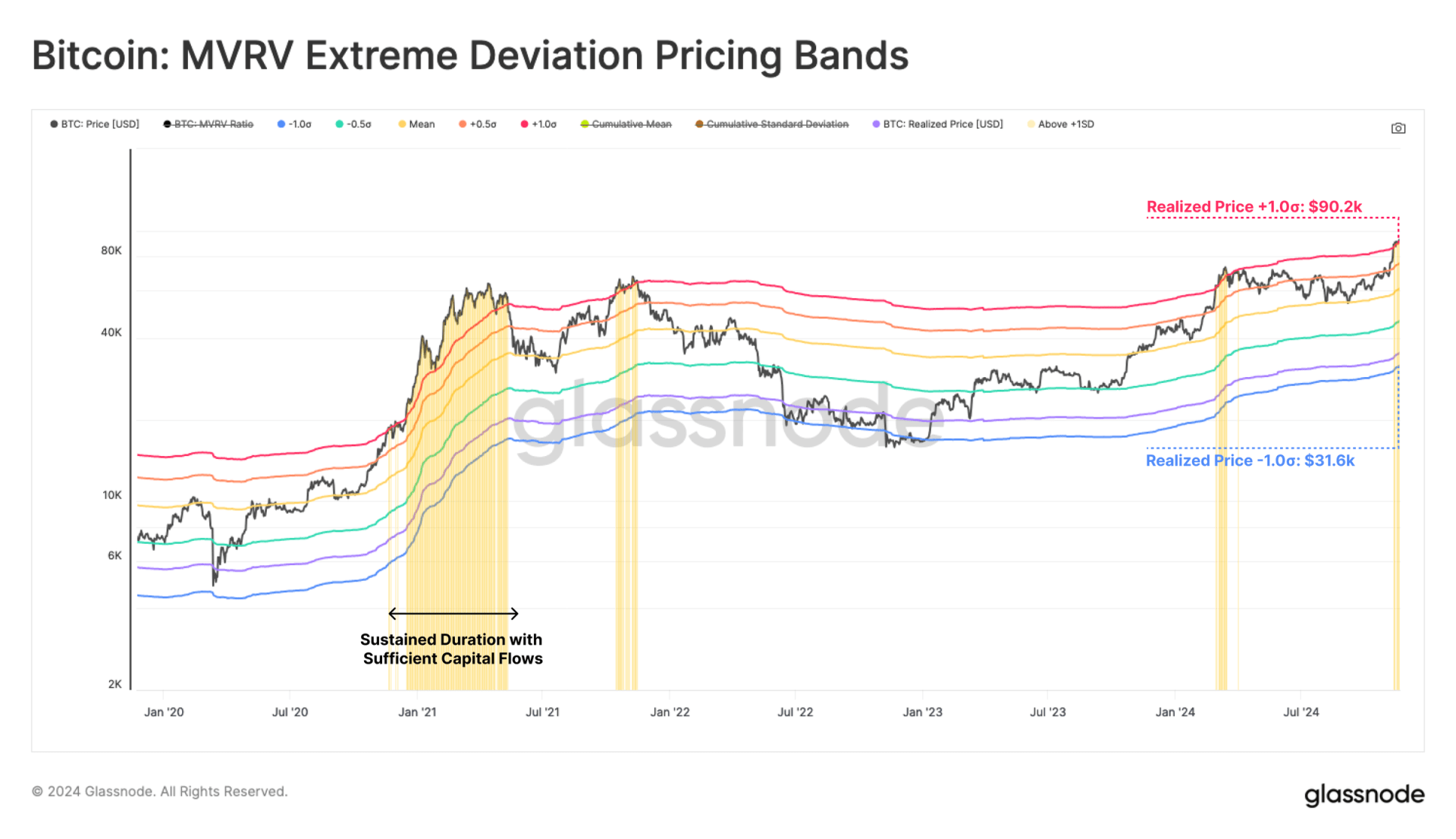

随着市场投资者头寸的盈利能力的增加,新的卖方压力的潜力也随之上升。通过叠加 MVRV 比率与±1 标准差区间,我们可以构建一个框架来评估市场的过热和欠热状态。

比特币价格最近突破了 +1σ区间,位于 89,500 美元。这表明投资者现在持有统计上显著的未实现利润,并暗示获利了结活动的可能性增加。

尽管如此,市场在历史上在这种过热状态下保持了较长时间,特别是在有足够大的资本流入吸收卖方压力。

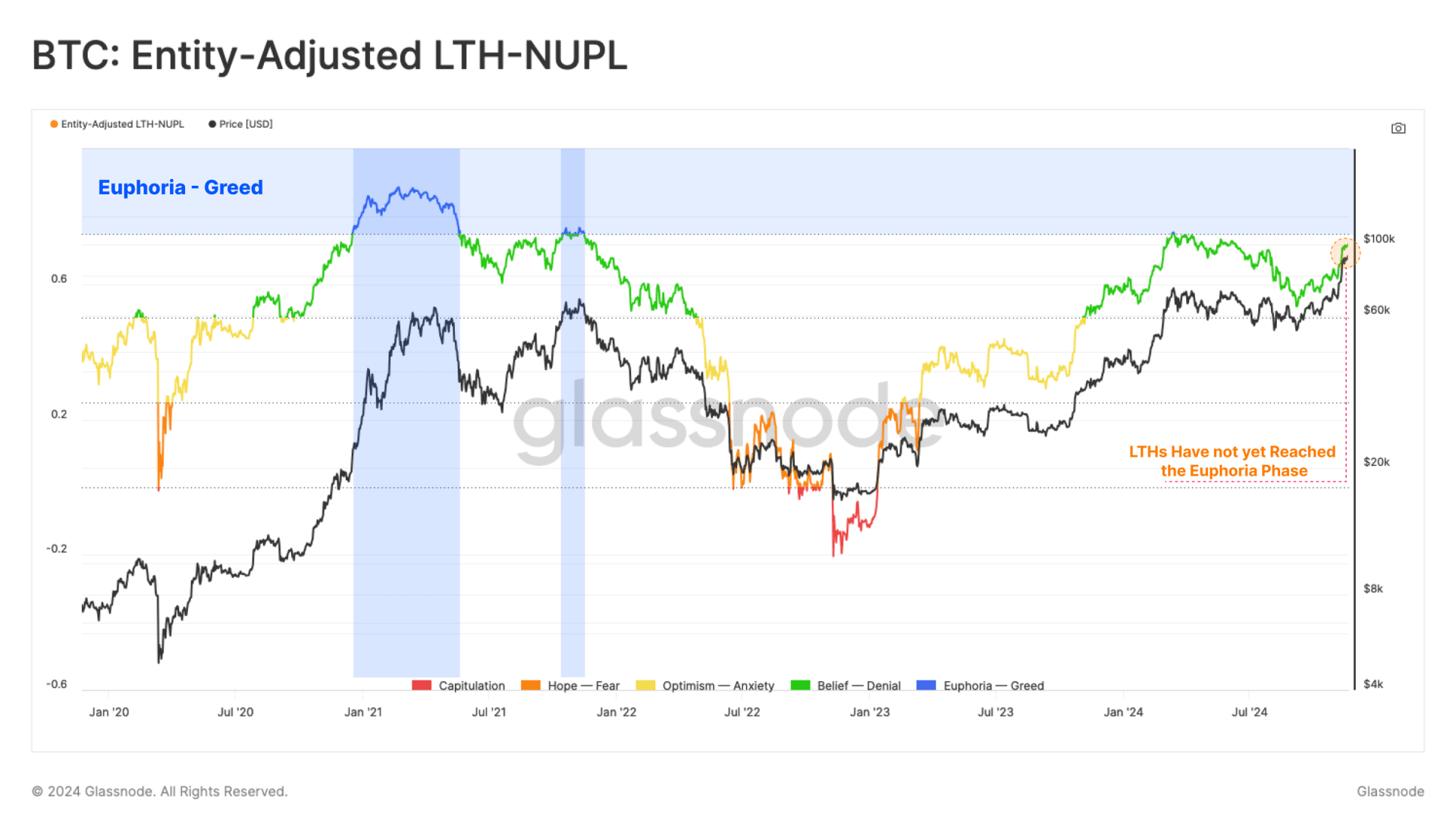

在市场周期的狂热阶段,长期投资者的行为变得至关重要。LTH 控制着大部分供应,他们的抛压动态可以极大地影响市场稳定。

我们可以利用 NUPL 指标评估 LTH 持有的纸面收益,该指标目前为 0.72,略低于 0.75 的 Belief 情绪扩展到到 Euphoria 狂热情绪。尽管价格大幅上涨,但这些投资者的情绪与之前的周期顶部相比仍然保持谨慎,表明可能还有进一步增长的空间。

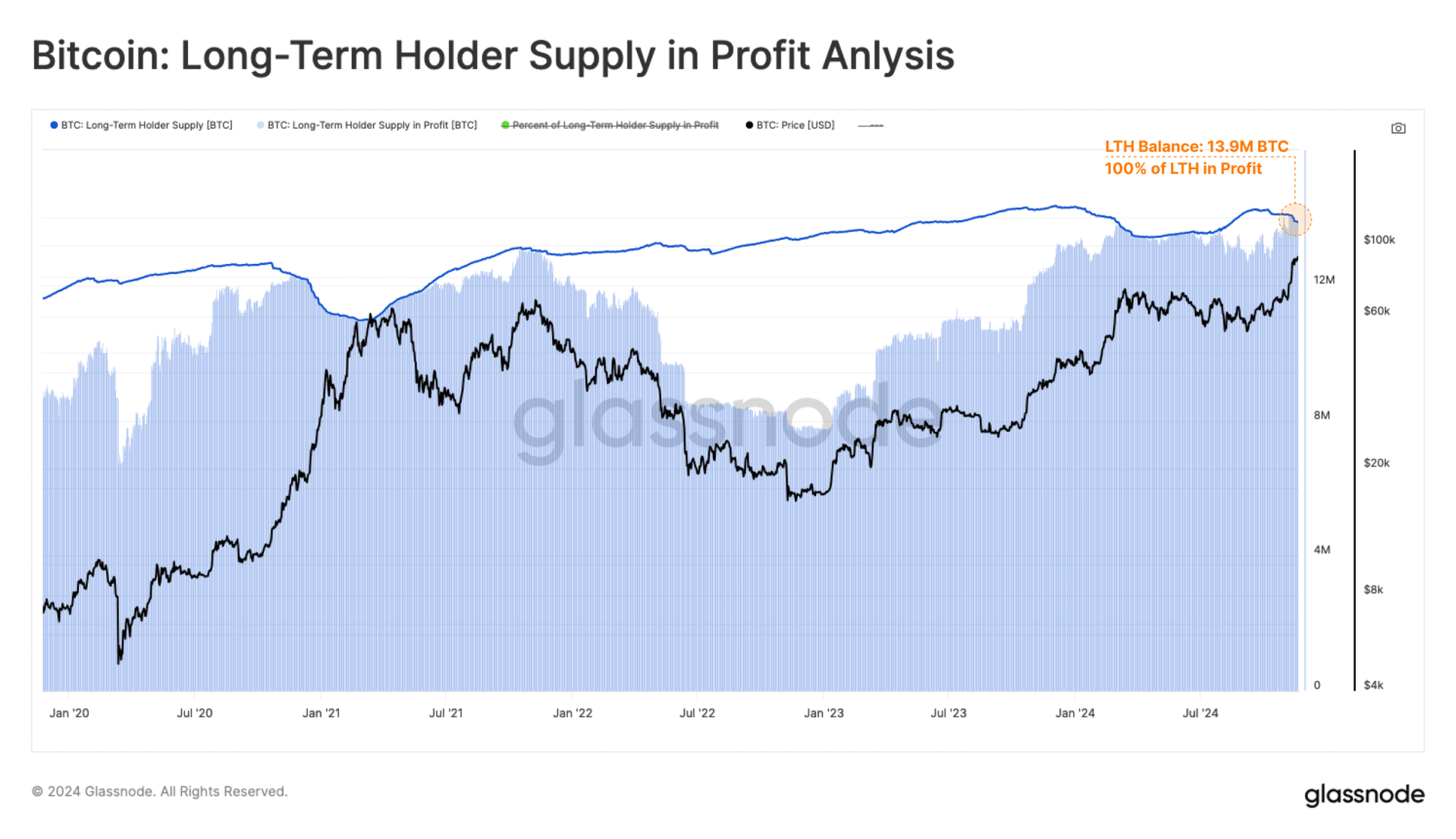

随着比特币突破 75,600 美元,LTH 持有的 1,400 万枚比特币中的 100% 进入盈利状态,促使抛压加速。导致自 ATH 突破以来 LTH 余额显著减少了 200,000 BTC。

这是一种经典且重复的模式,即每当价格走势强劲且需求足以吸收时,长期持有者开始获利。由于仍有大量比特币由 LTH 持有,许多 LTH 可能会等待更高的价格再将更多币释放到流动市场中。

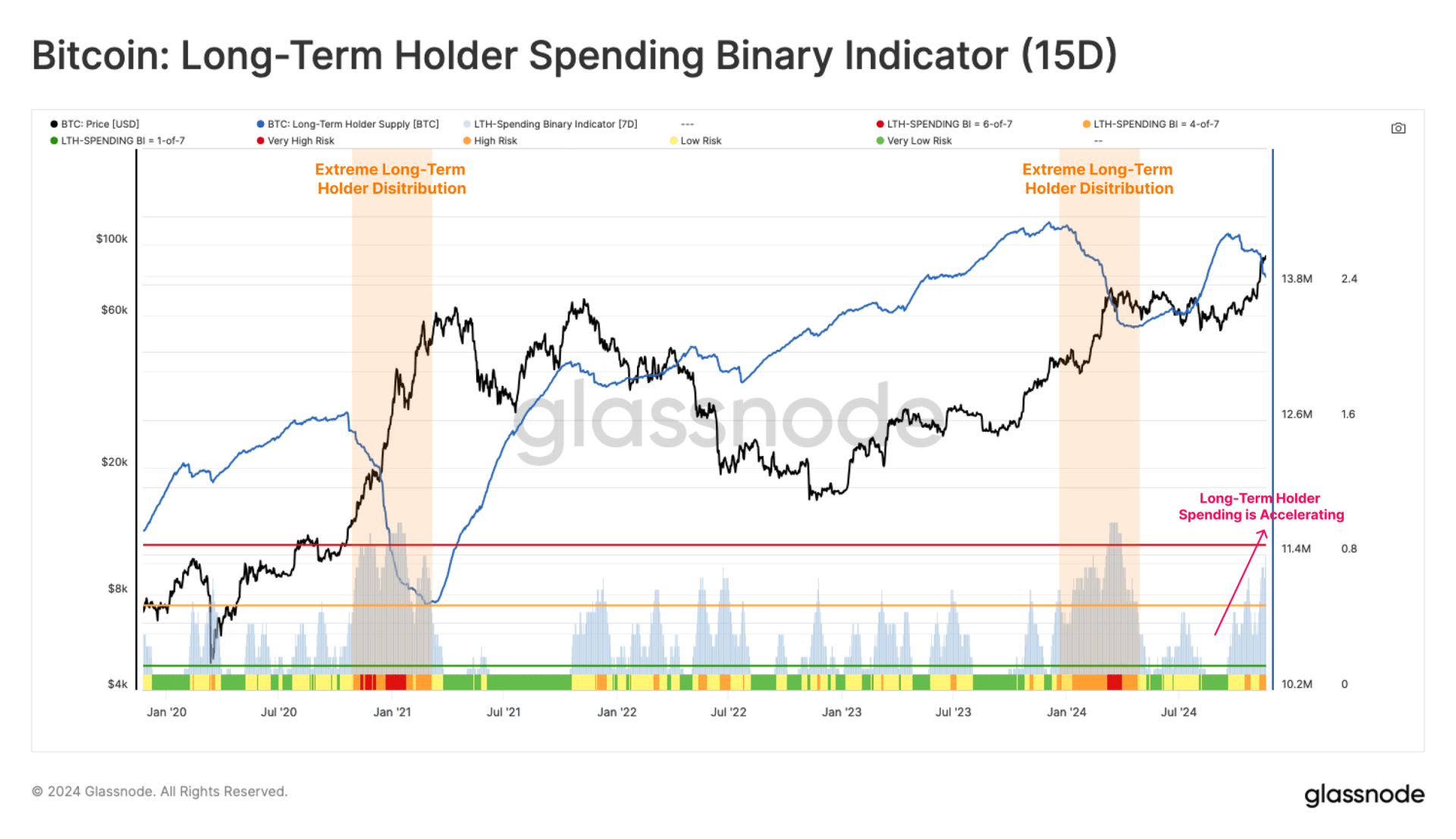

我们可以使用长期持有者抛压二元指标来评估 LTH 卖方压力的强度。该工具评估过去两周中支出超过积累的天数百分比,导致其持有量净减少。

自 9 月初以来,随着比特币价格上涨,长期持有者支出稳步增加。随着最近飙升至 93,000 美元,该指标达到一个值,表明过去 15 天中有 11 天 LTH 余额下降。

这突显了长期持有者抛压的增加,但尚未达到 2021 年 3 月和 2024 年 3 月峰值时的规模。

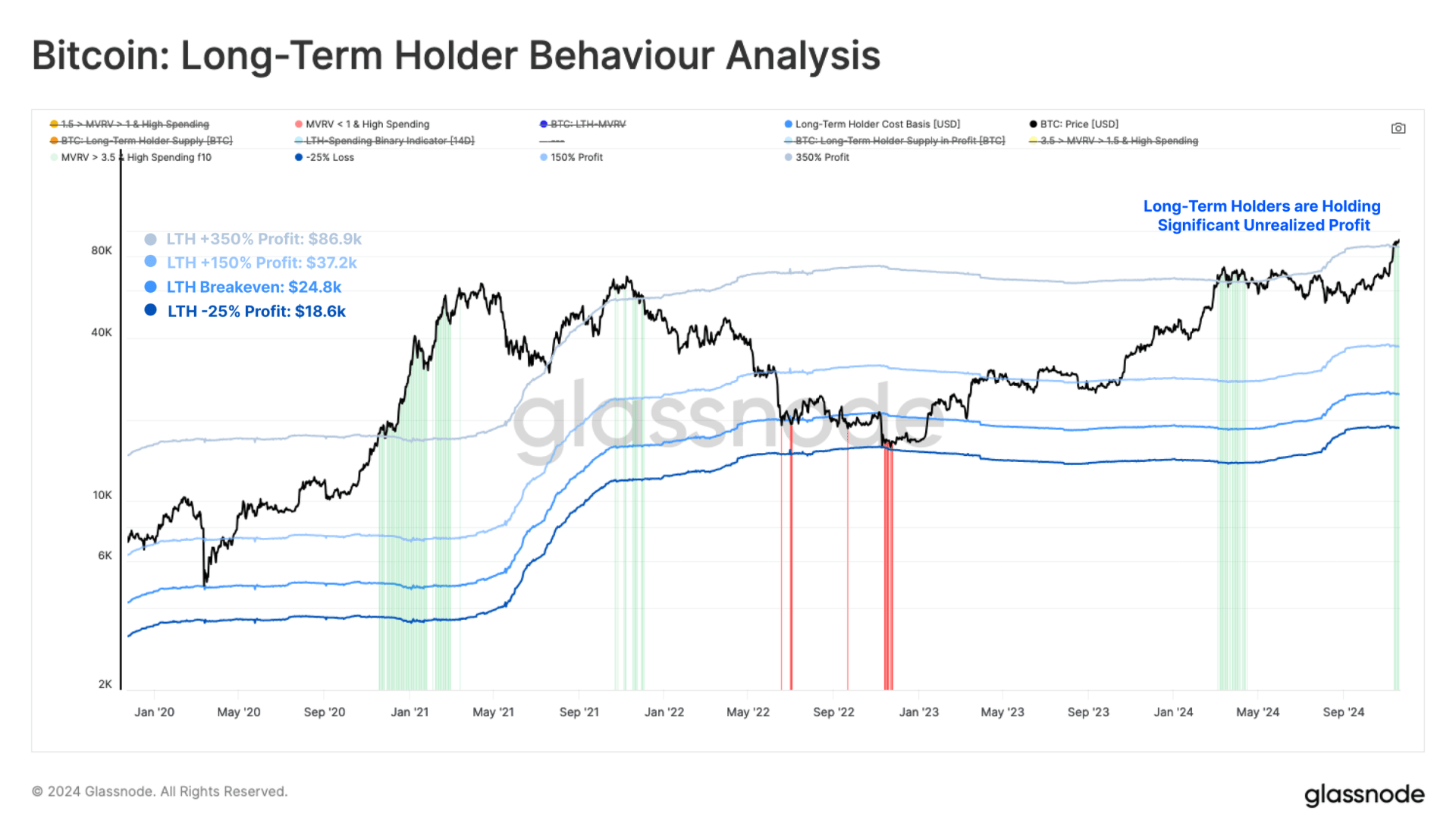

比特币价格已超过 +350% 利润区间(位于 87,000 美元),促使这一群体显著的获利离场。随着市场上涨和未实现收益相应增长,抛压可能会增加。在历史上标志着之前牛市最极端阶段,未实现利润在 2021 年周期中增长到超过 800%。

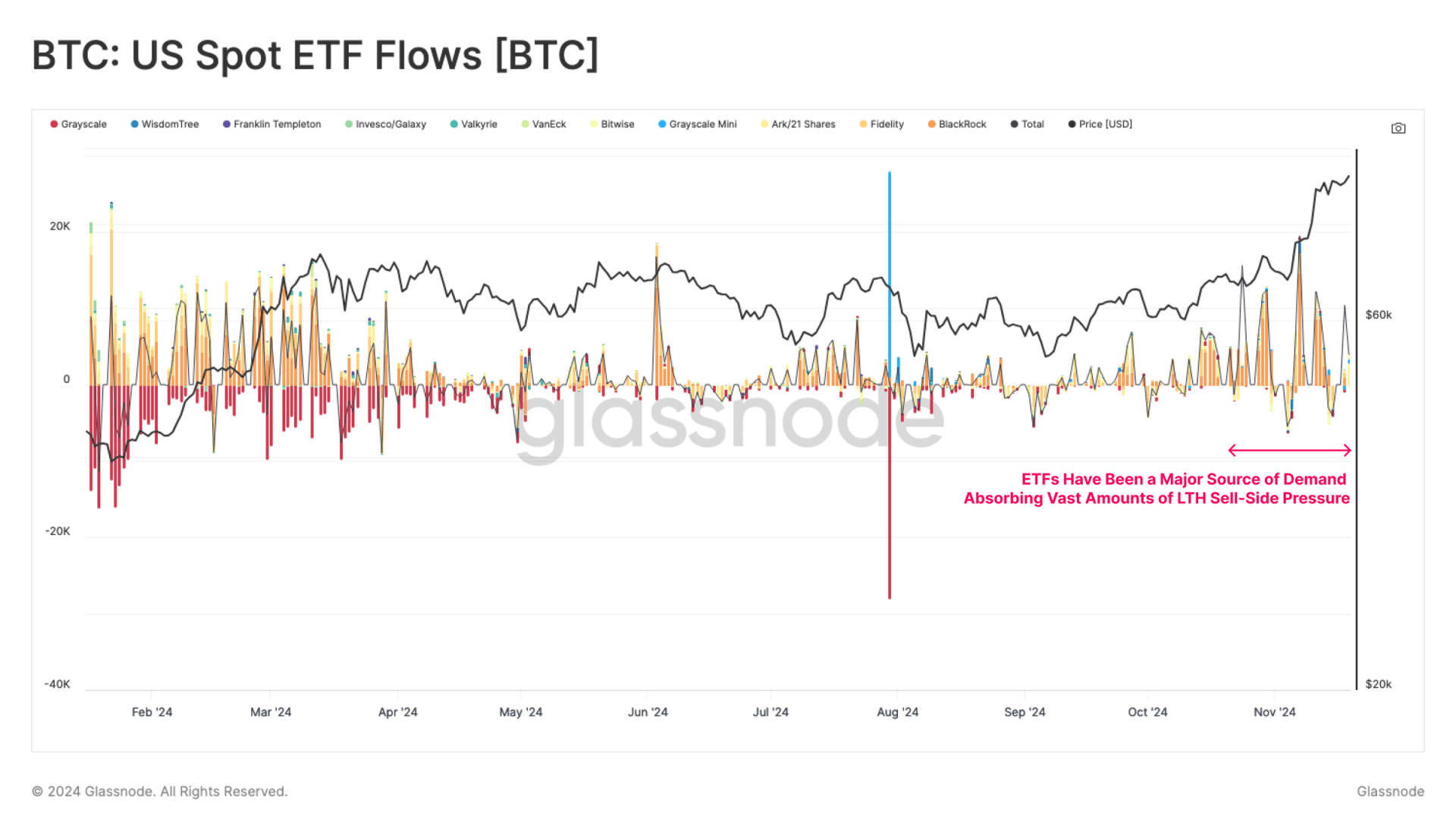

ETF 在最近几周是需求的主要来源,吸收了大部分 LTH 的卖方压力。这一动态也凸显了机构需求在塑造现代比特币市场结构中的日益影响力。

自 10 月中旬以来,每周 ETF 流入激增至每周 10 亿至 20 亿美元。这代表了机构需求的显著增长,也是迄今为止最重要的流入时期之一。

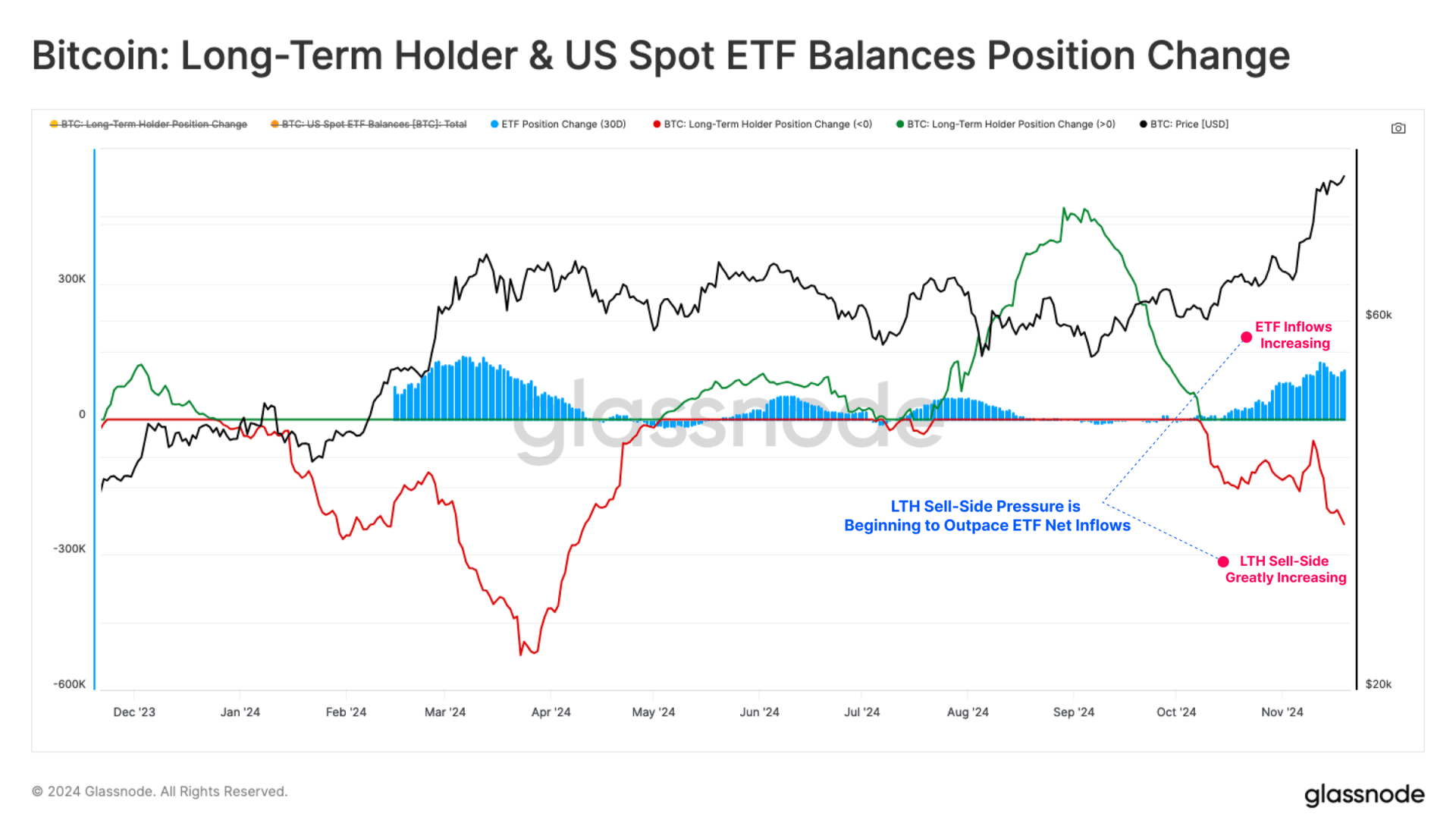

为了可视化 LTH 卖压和 ETF 需求的平衡力量,我们可以分析两个群体的比特币余额 30 天变化。

下图显示,在 10 月 8 日至 11 月 13 日期间,ETF 吸收了约 128,000 枚比特币,约占 LTH 施加的 137,000 枚比特币净卖压的 93%。这突显了 ETF 在高卖压期间稳定市场的关键作用。

然而,自 11 月 13 日以来,LTH 卖方压力开始超过 ETF 净流入,回响了 2024 年 2 月底观察到的模式,即供需失衡导致市场波动增加和盘整。

比特币上涨至 95,000 美元,受到强劲资本流入的支持,过去 30 天内流入数字资产的资本约为 629 亿美元。这一需求由美国现货 ETF 的机构投资者主导,甚至可能是资本从黄金和白银中转移出来。

ETF 发挥了关键作用,吸收了长期持有者超过 90% 的卖方压力。然而,随着未实现利润达到更极端的水平,我们可以预计更多的 LTH 抛压,而在短期内,这已超过 ETF 流入。