摘要:宏观面聚焦周四非农数据,联储降息概率仅 18%。BTC 周涨 8% 突破 10.7 万美元,期货基差与波动率同步降至两年低位,未平仓合约逼近历史峰值。期权市场现明显分化:BTC 防御性看跌仓位集中,而 ETH 未平仓看涨合约 30% 押注 2900 美元,反映对 ETHCC 大会的乐观预期。监管进展与机构流入支撑中长期看涨逻辑。

上周公布 PCE 数据:整体通胀年率 +2.3%(联储目标 2.0%),但低通胀主因油价下跌。核心 PCE(剔除能源食品)年率达 +2.7%。7 月 30 日 FOMC 会议降息概率仅 18%。鲍威尔国会证词称关税政策将持续推升通胀,6-7 月数据将显现影响,联储维持观望。特朗普施压提前降息,并拟今夏提名新联储主席人选,鸽派预期升温。

高利率压制房地产等大宗消费:5 月新屋销售 62.3 万(预期 69.5 万),成屋销售 403 万(预期 395 万)创 2009 年来最弱 5 月数据。标普凯斯 - 席勒房价指数年化 +3.4%(预期 +4.0%)。本周四非农数据成焦点,上月 ADP 仅 +3.7 万但非农超预期。

周初美伊冲突致 BTC 跌破 10 万美元后反弹 8% 收于 107,500 美元。WTI 原油 78 跌至 64 美元反映战争风险被市场消化,SOL 周涨 16%(ETH+11%/BTC+8%),高风险币种领涨。但年内表现分化:BTC+15% vs ETH/SOL均-20%。BTC与黄金走势背离(金价-3%)。

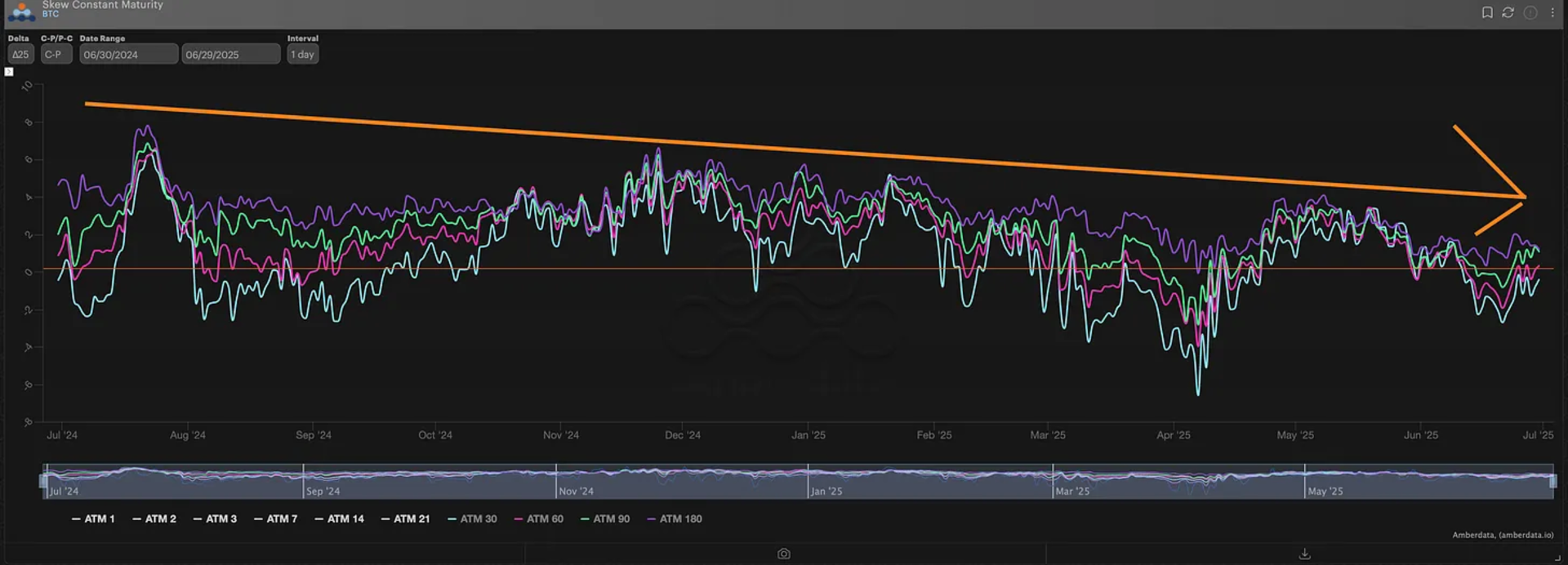

BTC 期货基差逼近两年低点,未平仓合约接近历史高位。期权波动率同步下行:上周风险事件致短期限 IV 冲高 47%,后回落至 32%。机构资金持续流入(IBIT)或使波动结构趋稳,风险逆转偏斜可能转负。主权基金购币仍是上行变数。

BTC RR-Skew

现金担保看跌期权仍具吸引力:周一股价 298 美元(IV 205%),周末跌至 180 美元(IV 142%),空头 Vega 自然对冲多头 Delta 风险。

上周末 BTC 横盘 10.7 万(7 日 IV 微涨至 32%),ETH 持稳 2450 美元(IV 降至 57%)。

Derive 平台显示 BTC/ETH 期权情绪分化: