摘要:上周美联储暗示可能开始降息,市场预计 9 月 FOMC 会议将降息。比特币和以太坊价格上涨,波动率下降。ETH 相对 BTC 表现不佳,但 ETH 波动率溢价提供了交易机会。PowerTrade 在山寨币期权市场表现突出,交易活动集中于 SOL、XRP 等。

上周五,鲍威尔在怀俄明州杰克逊霍尔发表演讲。首次暗示利率可能转向降息。

他表示,美联储不希望劳动力市场进一步降温。这尤其重要,因为周三的 BLS 就业数据修正将 12 个月的就业增长减少了 81.8 万个。

请注意,独立于工资单计算方法的家庭调查数据一直与工资单数据不一致,预示了此次可能的修正!

尽管如此,这与 2009 年创纪录的 -82.4 万修正持平,显得有些可疑!

无论如何,这更增加了 9 月 18 日 FOMC 会议降息的可能性。

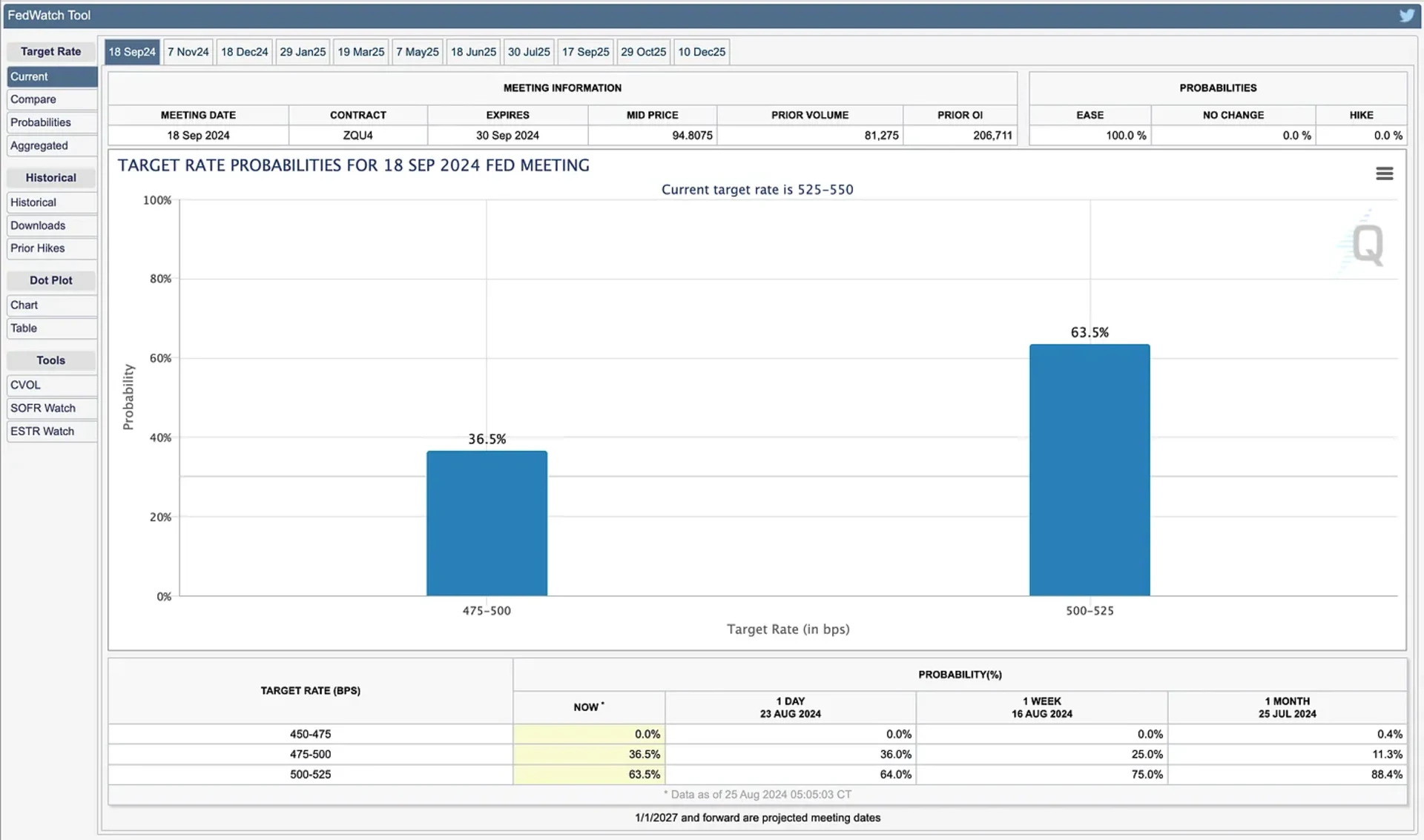

CME FedWatch 工具目前预测降息 25 个基点的概率为 64%,50 个基点的概率为 36%。

周三的 FOMC 会议记录也显示,几乎所有美联储官员都支持 9 月降息。

本周最重要的经济数据将是周五的 PCE 通胀数据。鉴于一切“已被消化”,我预计这不会成为一个重大事件。

最后,在加密货币方面,DNC 几乎没有讨论或提及加密政策。正如我们上周通讯中推测的那样,随着卡玛拉胜选机会下降和利率宽松周期开始,比特币可能在今年余下时间找到了底部。

选举仍然不确定,但这可能是一个不错的“基础情景”来导航本次选举周期中的交易。

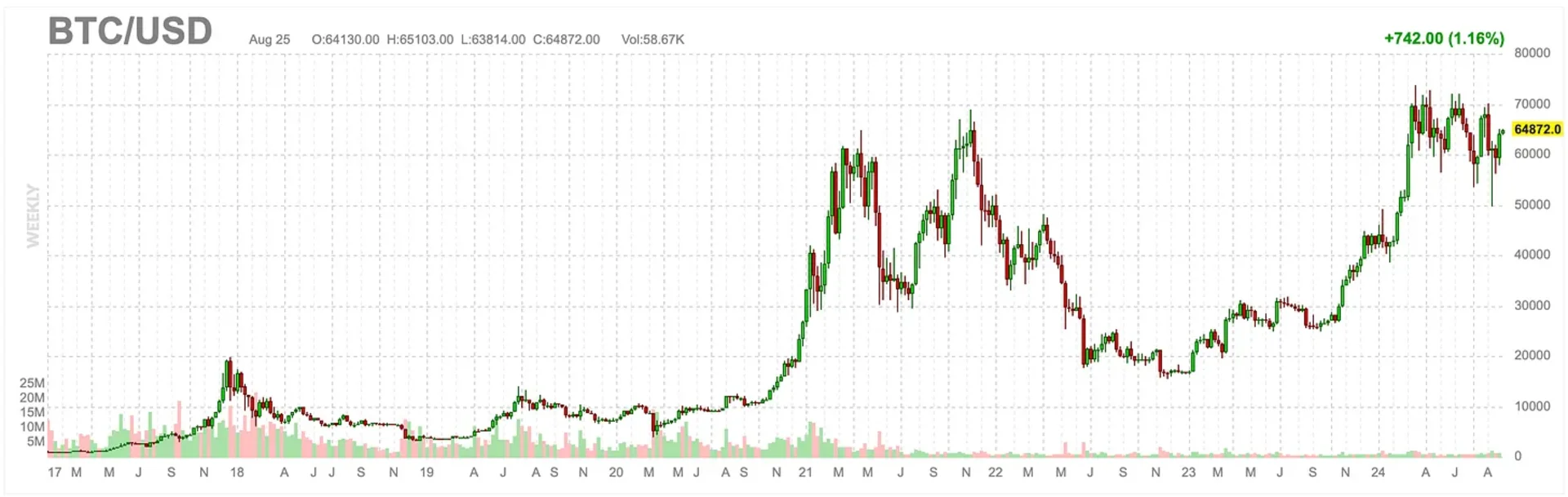

比特币上周终于重新站稳脚跟,目前正向$70k 区间回升。

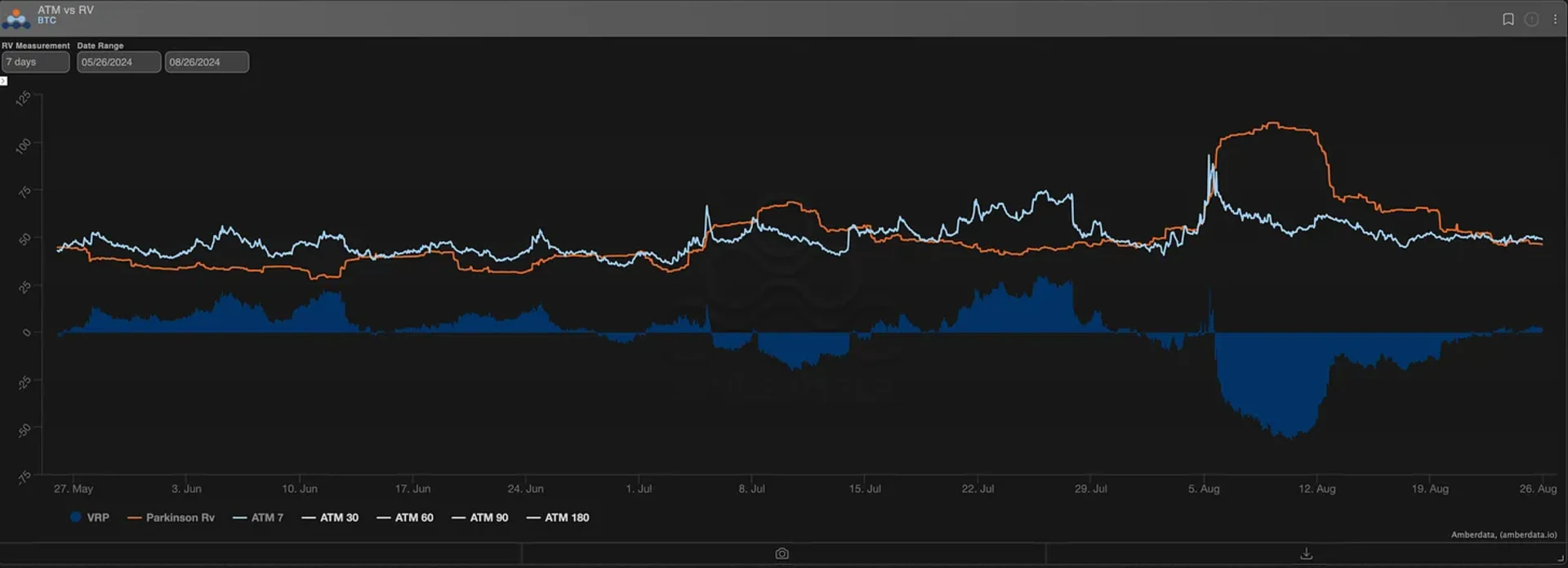

BTC 7-day IV/RV

上周比特币上涨时,隐含波动率和实际波动率均下降。 IV 和 RV 目前回归公允价值,没有 VRP。

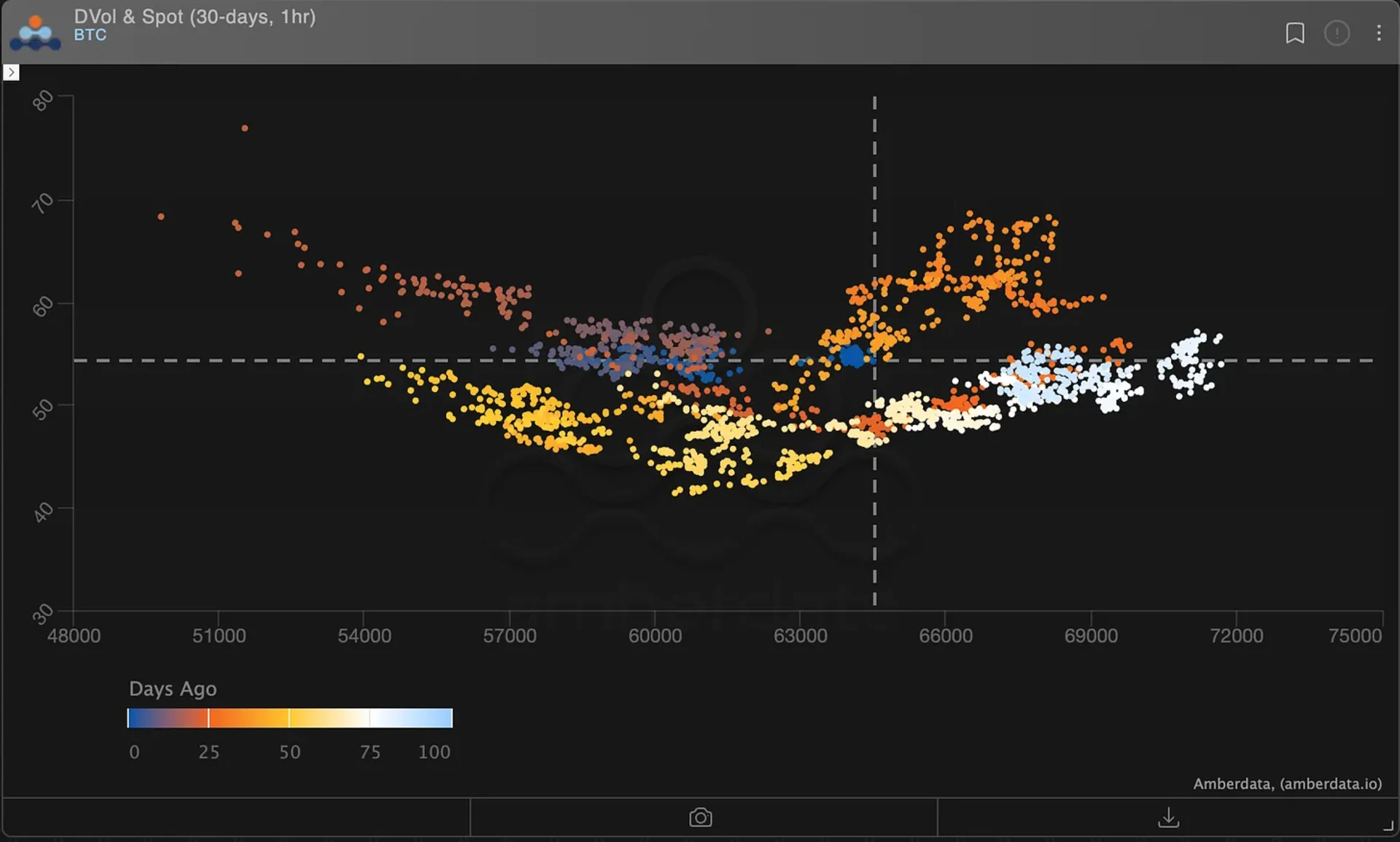

BTC Spot/Vol correlation Scatter Plot

有趣的是,“U 形”现货/波动率相关性散点图。

我们可以看到最近经历了正负两种现货/波动率状态。

BTC SPOT and DVOL

查看 BTC 现货价格和 DVOL 波动率指数的时间序列数据,可以清楚地看到,7 月初是正的“现货/波动率”状态,而 8 月 BOJ 加息恐慌导致了负的“现货/波动率”状态。

我将 BOJ 加息恐慌视为“清理仓位”的时刻。意味着投资基金(加密和其他领域)重置了他们的账簿。

我预计加密波动率不会再短时间内大幅飙升,预测年底受控的缓慢上升。

价格更高,波动率更低。

ETH/BTC比率趋势继续明显走低。

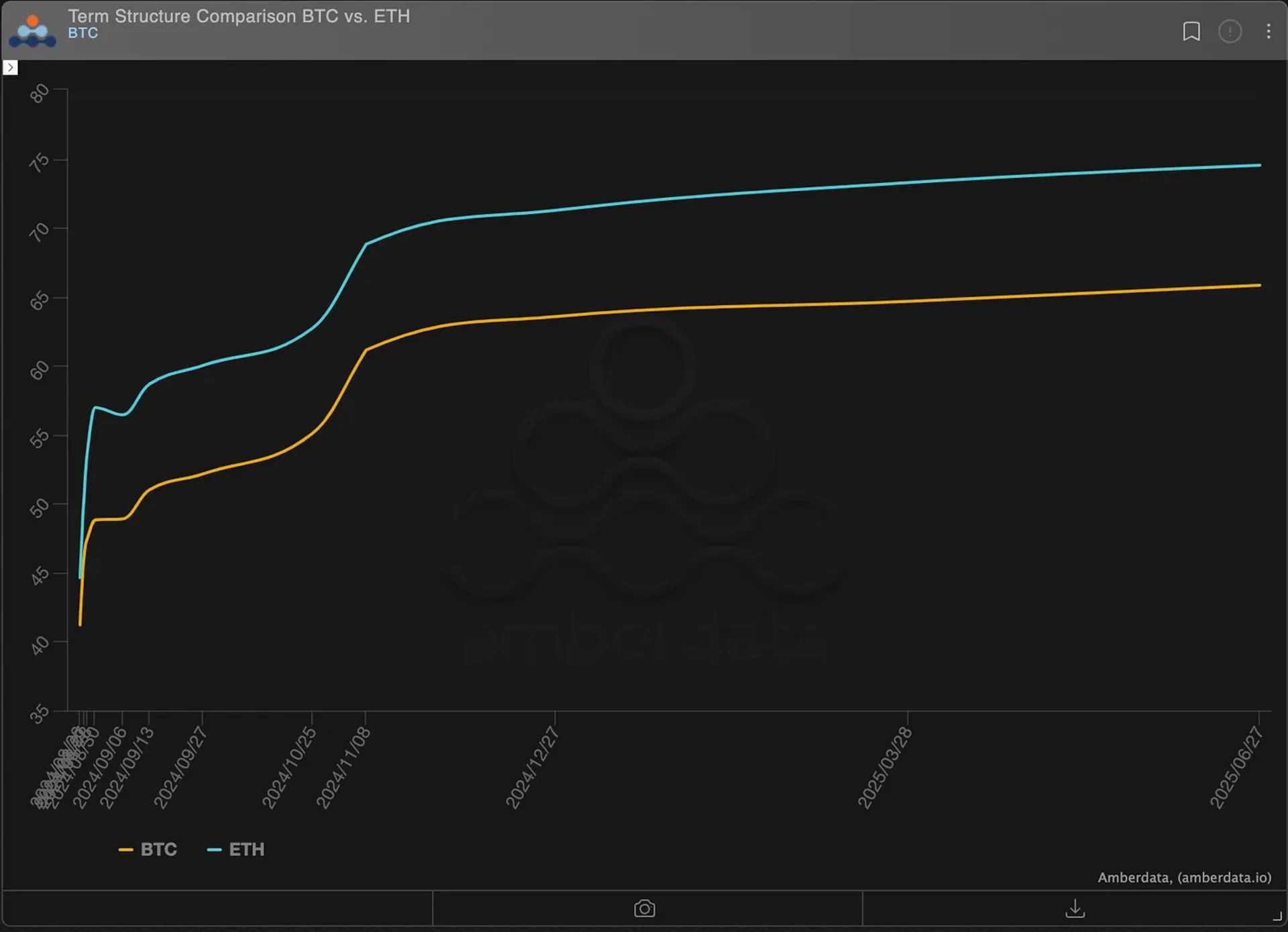

ETH 波动率目前也有溢价,整个期限结构相对 BTC 溢价交易。

我们可以看到 ETH DVOL 溢价几乎回到了高点。

鉴于这些基础情景(加密 IV 降低,年底加密价格更高,ETH 相对于 BTC 表现不佳),可能有一个有趣的交易:

使用 ETH 卖出隐含波动率。

使用 BTC 买入隐含波动率。

利用 ETH 较高的 IV 来捕捉年底 BTC 的优异表现……类似这样的策略!

本周 PowerTrade 的山寨币期权名义交易额超过 2700 万美元。山寨币期权总未平仓合约超过 3000 万美元。

交易活动集中在 SOL(占交易量的 48%),TON 和 XRP(各占 13%),BNB 和 MATIC(各占 9%),其余分布在 ARB、BCH、DOGE、FIL、LTC、PEPE 和 NEAR。

67% 的交易为波动率买家,认购期权数量超过认沽期权 62% 对 38%。

最大 5 笔交易为: