摘要:2024 年美国大选后,比特币价格创历史新高,市场表现出强烈的看涨情绪。期权市场的未平仓合约和隐含波动率揭示了对未来价格走势的预期和不确定性的减少。选举结果推动市场对加密行业的乐观情绪,预示着可能的有利监管环境。

2024 年美国大选对加密行业来说是一个重要事件。自 FTX 倒闭两年后,该行业受到金融监管机构的严格审查,从限制加密企业的银行业务到涉及近 5 亿美元的诉讼。2024 年被称为首个“加密选举”,首次有加密游说团体在多场选举中投入超过 1 亿美元,希望为行业制定规则。包括总统选举在内的多名候选人比以往任何时候都更明确地表态支持加密货币。市场参与者一直在等待这次选举的结果,以评估 2024 年及以后的美国加密监管风险。

选举带来的热潮没有让人失望。比特币在历史性交易活跃度的推动下创下新高。自上周选举以来,比特币市值增加了约 4000 亿美元,从 67,000 美元攀升至当前的近 90,000 美元。但这种乐观情绪是新市场格局的开始,还是短暂的狂热?

元网本篇将分析选举期间市场的变化,并特别关注期权市场在高活动和不确定性时期的表现。

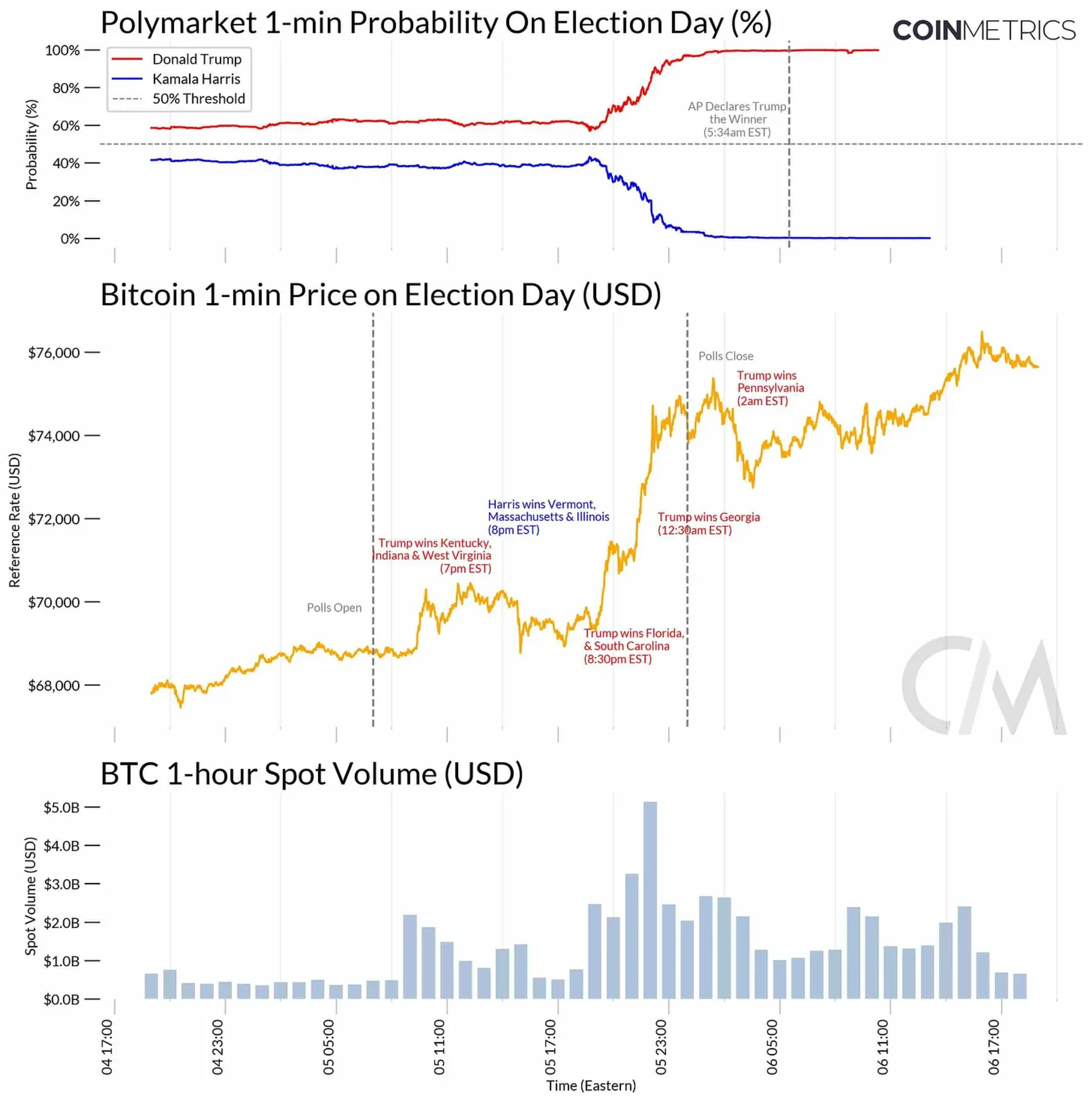

在选举日的大部分时间里,市场波动不大,价格在 68,000 至 70,000 美元之间徘徊,因为选举结果尚不明朗。随着夜幕降临,选举结果逐渐显现,市场形成共识。Polymarket 的赔率在整晚对特朗普有利,比特币价格也随实时信息波动。次日凌晨 5:34,美联社宣布特朗普胜选,比 Polymarket 晚了 6 个多小时。选举结果公布后,比特币迅速达到 76,497 美元的历史新高。24/7 开放交易市场的在选举期间得到了充分展示。

https://x.com/coinmetrics/status/1854290564826468601

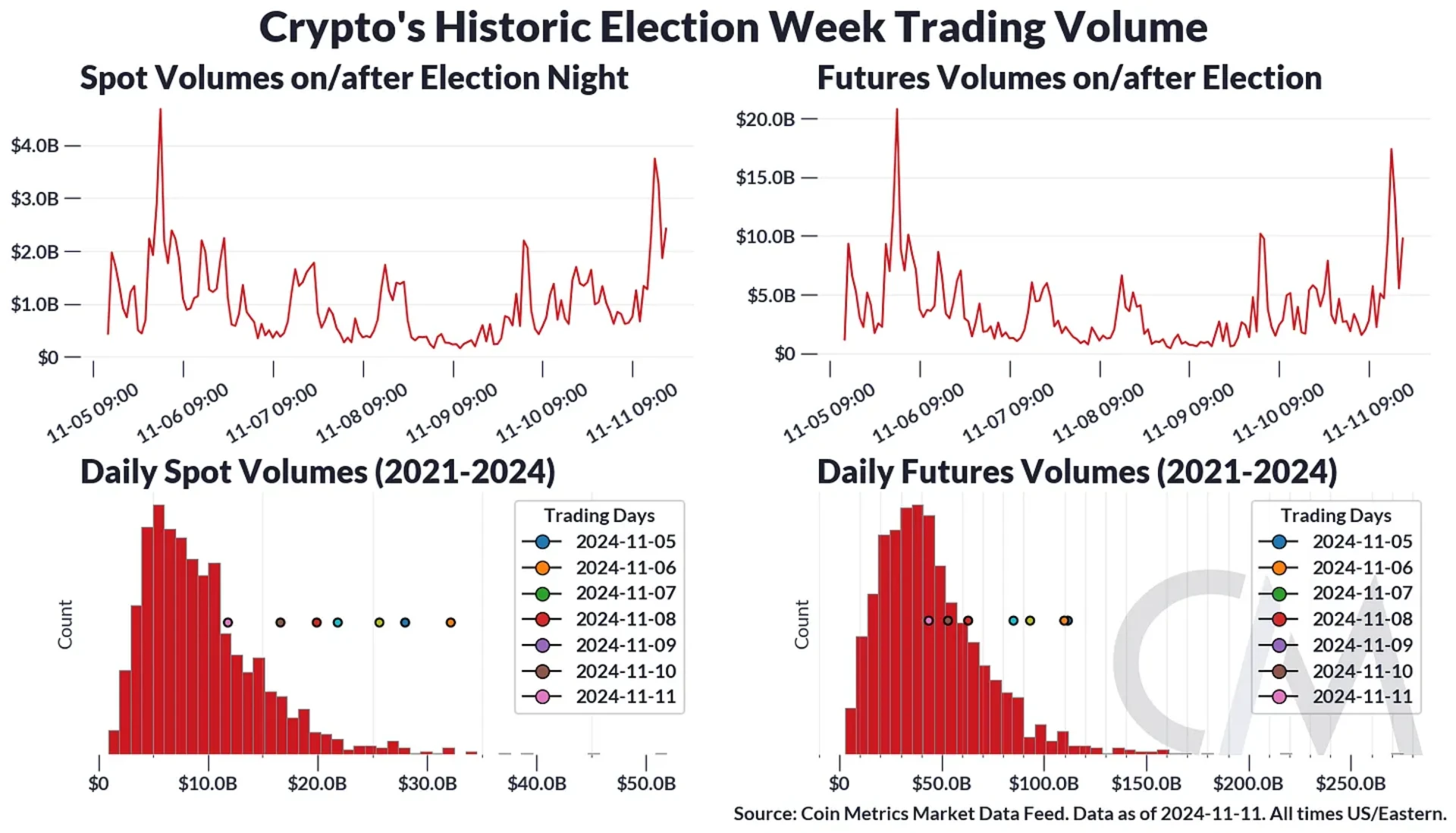

在美国非市场交易时间内,成交量罕见地大幅飙升,达到东部时间晚上 10 点的峰值。这是我们记录的第九大小时现货成交量和第 26 大小时期货成交量。

下图显示了比特币近期交易量与历史数据的对比。自选举以来,每天的交易活动都非同寻常。

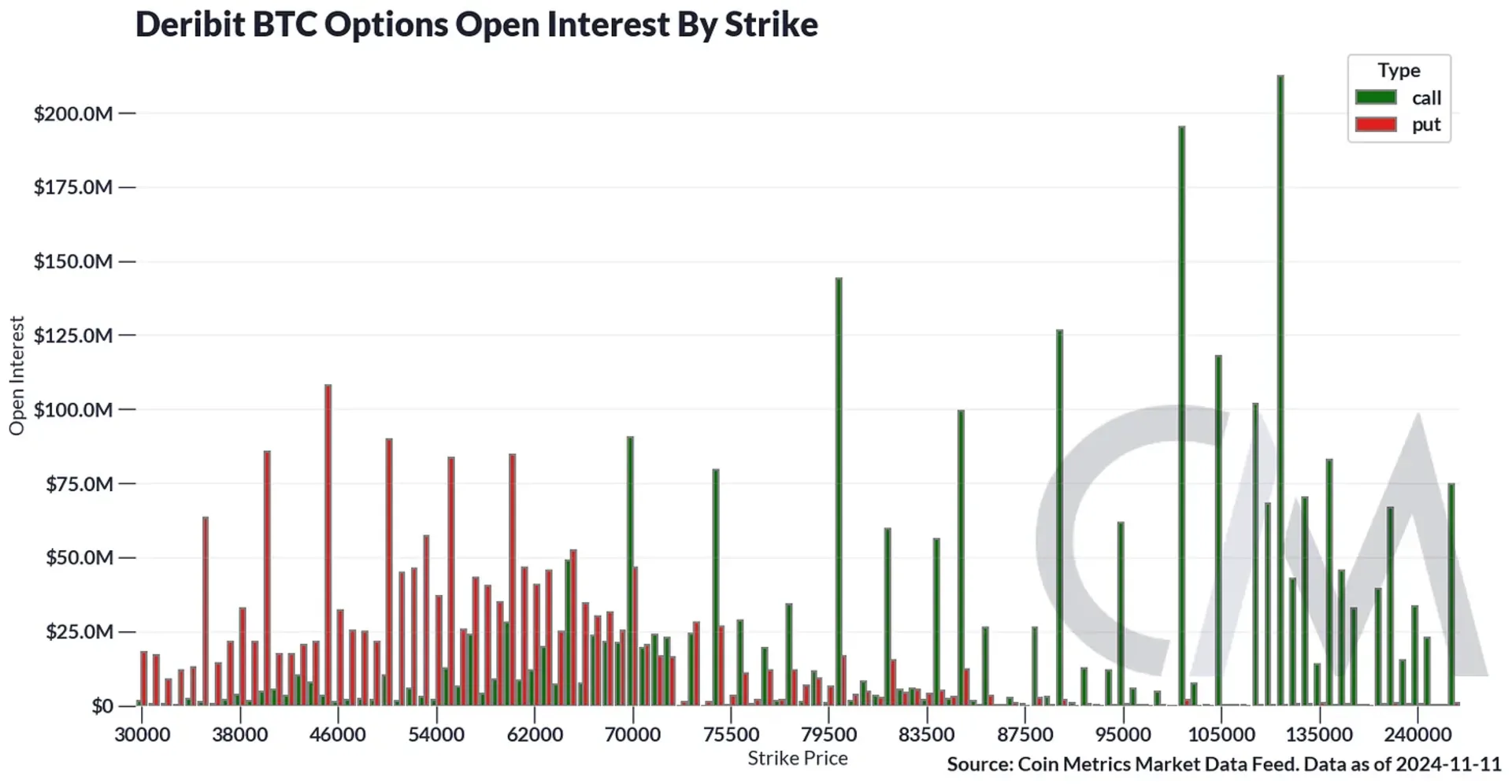

研究期权市场活动可以帮助我们判断市场情绪和对未来价格走势的预期。期权是复杂的衍生品,可以用于了解市场对价格走势的集体预期。期权是赋予合约持有人在到期日以特定执行价购买(看涨)或出售(看跌)标的资产的权利的合约。换句话说,如果是看涨期权,若标的资产的市场价格高于执行价,持有人将获利;若是看跌期权,若市场价格低于执行价,持有人将获利。每个期权合约由以下三个参数定义:类型(看涨/看跌)、执行价和到期日。

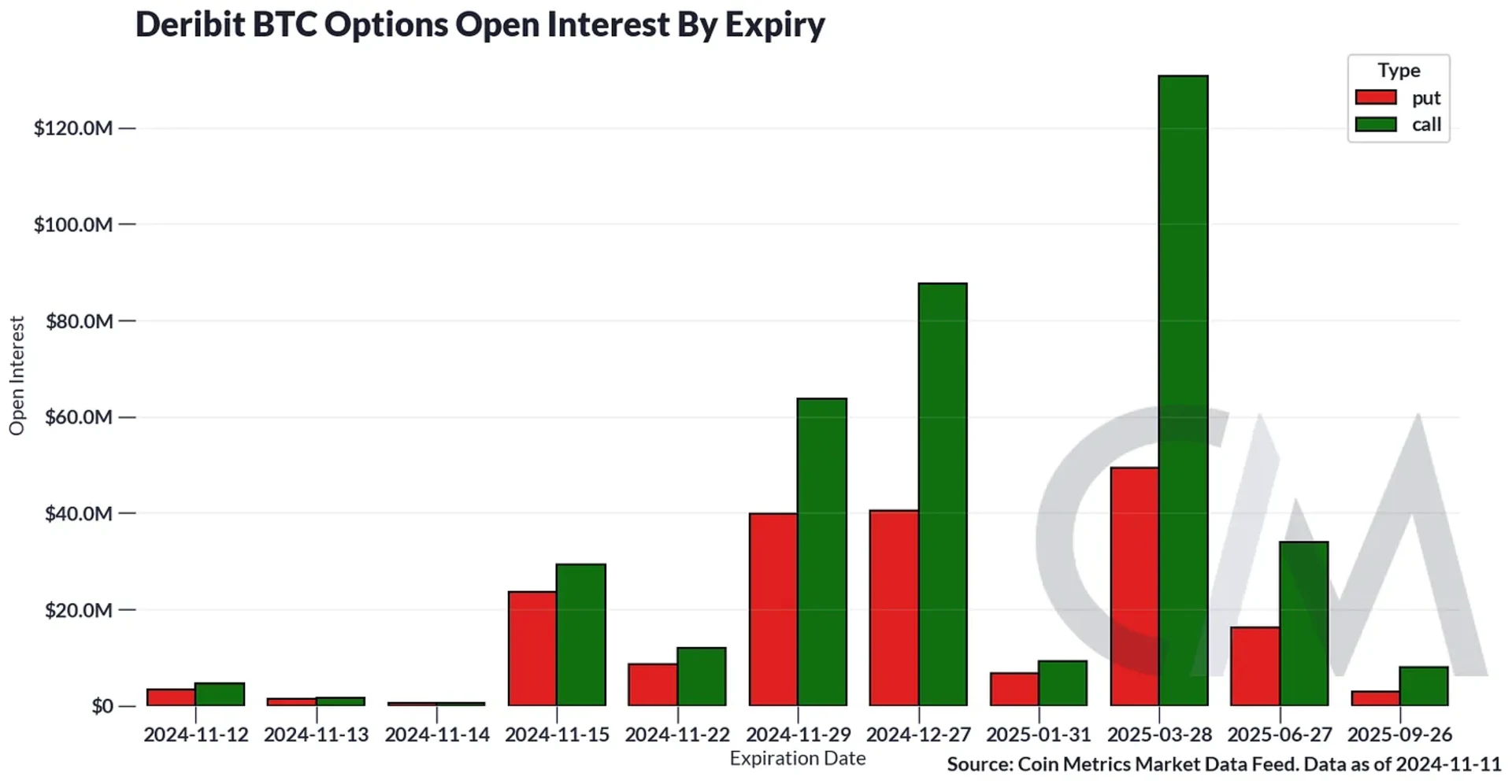

期权市场使用的主要指标之一是未平仓合约数量。未平仓合约数量是市场流动性和情绪的衡量标准。当未平仓合约数量和价格都在增加时,表明更多交易者进入市场,对价格走势有强烈信心。

下图显示了按合约类型划分的期权市场未平仓合约数量的细分。

期权未平仓合约偏向于在 2024 年 11 月到期的合约中有更多的看涨期权,而在 90,000 至 120,000 美元价格区间显示出显著的未平仓合约数量。这表明期权交易者认为比特币在中期可能会上涨到该水平,并正在为可能的价格升值做准备。

除了合约的市场价格,期权交易者还研究其隐含波动率(IV)。隐含波动率是当前市场价格的标准差的百分比,表示未来一年可能价格波动范围。IV 很有用,因为除了与合约价格相关,它还包含了资产走势的统计信息。如果未平仓合约数量是市场对价格的预测,波动率则可以告诉我们在特定时间段内价格的波动性。

期权的价值本质上是概率性的,基于资产价格在特定时间内移动一定幅度的可能性。因此,它可以用一个统计参数来表示这种价格波动的可能性。交易者通常会假设一个模型,其中资产未来价格的概率取决于其波动率(以及类型、执行价和到期时间)。IV 是由期权在当前市场上的交易价格所隐含的资产价格的波动率。

例如,IV=0.5 大致意味着价格在一年内有 68% 的可能性在当前价格的 50% 至 150% 之间。IV 越大,对标的资产价格的不确定性就越大。较低的 IV 值则表明对价格在到期日接近资产价格的信心更大。

假设价格变化呈正态分布,在正态分布中,约 68% 的数据会落在均值的一个标准差范围内。

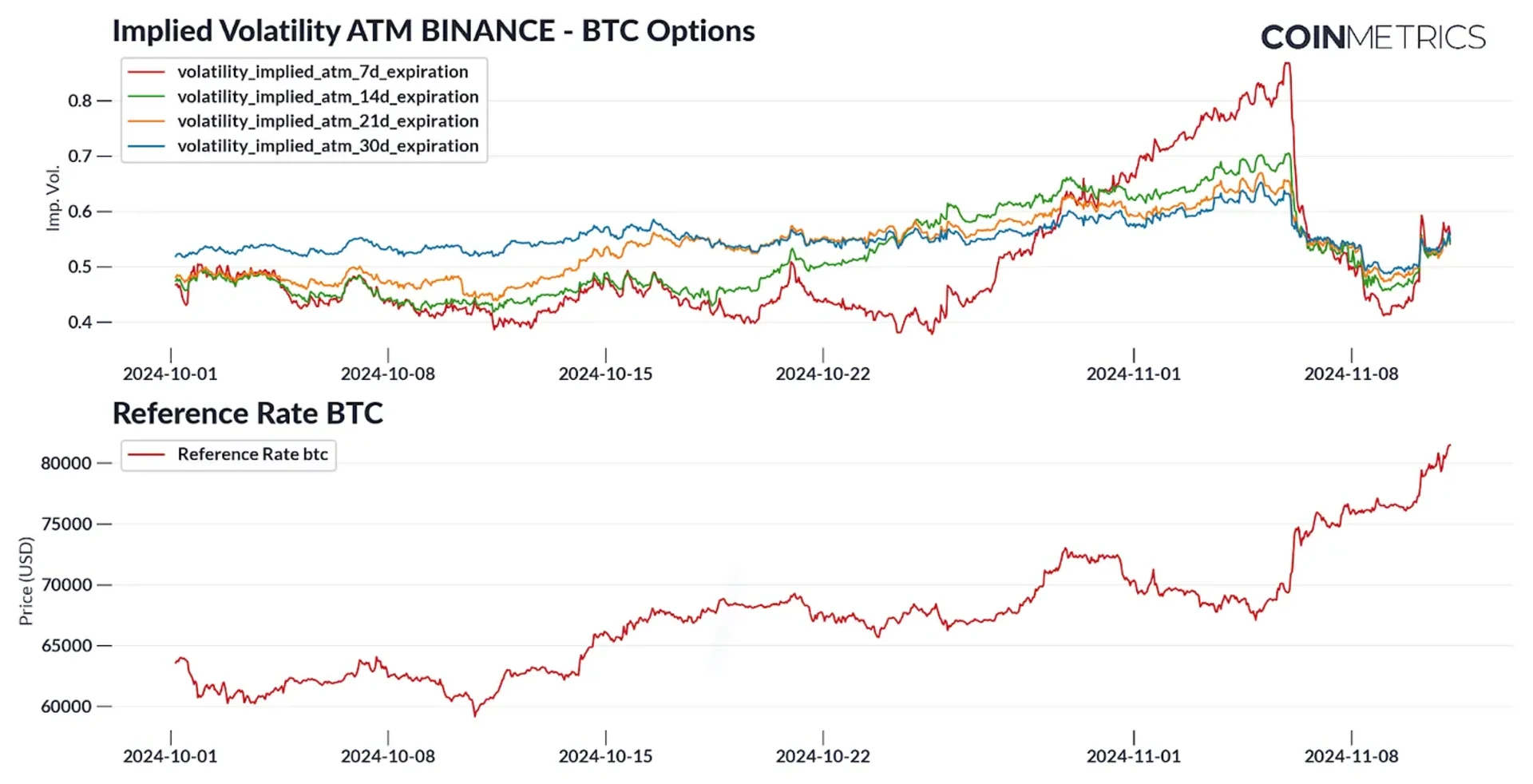

市场在选举前表现出高水平的短期波动性。我们可以考虑“短期”期权的 IV,分别在 1、2、3 和 7 天后到期,以及“中期”期权在 7、14、21 和 30 天后到期的 IV。

我们可以清楚地看到选举对市场的影响。首先,1 天到期期权的 IV 在选举解决前约一天半开始迅速攀升,11 月 6 日凌晨 1 点选举结果公布。7 天 IV 在 10 月 25 日开始攀升,14 天 IV 在 10 月 19 日开始,21 天 IV 在 10 月 12 日开始。在每种情况下,IV 在期权假设到期日接近选举日时显著增加。

注:因为进入覆盖选举日的时间范围,不同到期日开始包函选举日时 IV 开始攀升。

市场预计在重大事件后可能出现大的价格波动范围。这种潜在结果的范围正是 IV 所代表的,也是决定期权合约价格的因素。

选举的影响在 11 月 6 日之后的 IV 下降和盘整更加明显。总体下降反映了不确定性的急剧减少。同样,IV 的盘整显示出到期时间为 1 周和 2 周的期权之间的差异在没有明显催化剂的情况下不再显著,也即高度重合。

选举后,我们在 11 月 10 日左右大涨。IV 在此期间也随之跳升。然而,值得注意的是,从 10 月 9 日至 10 日的期间,尽管价格保持平稳,IV 在选举后开始回升。显然市场似乎开始意识到即将出现大幅波动,虽然交易在接下来的几个小时内仍然横盘。

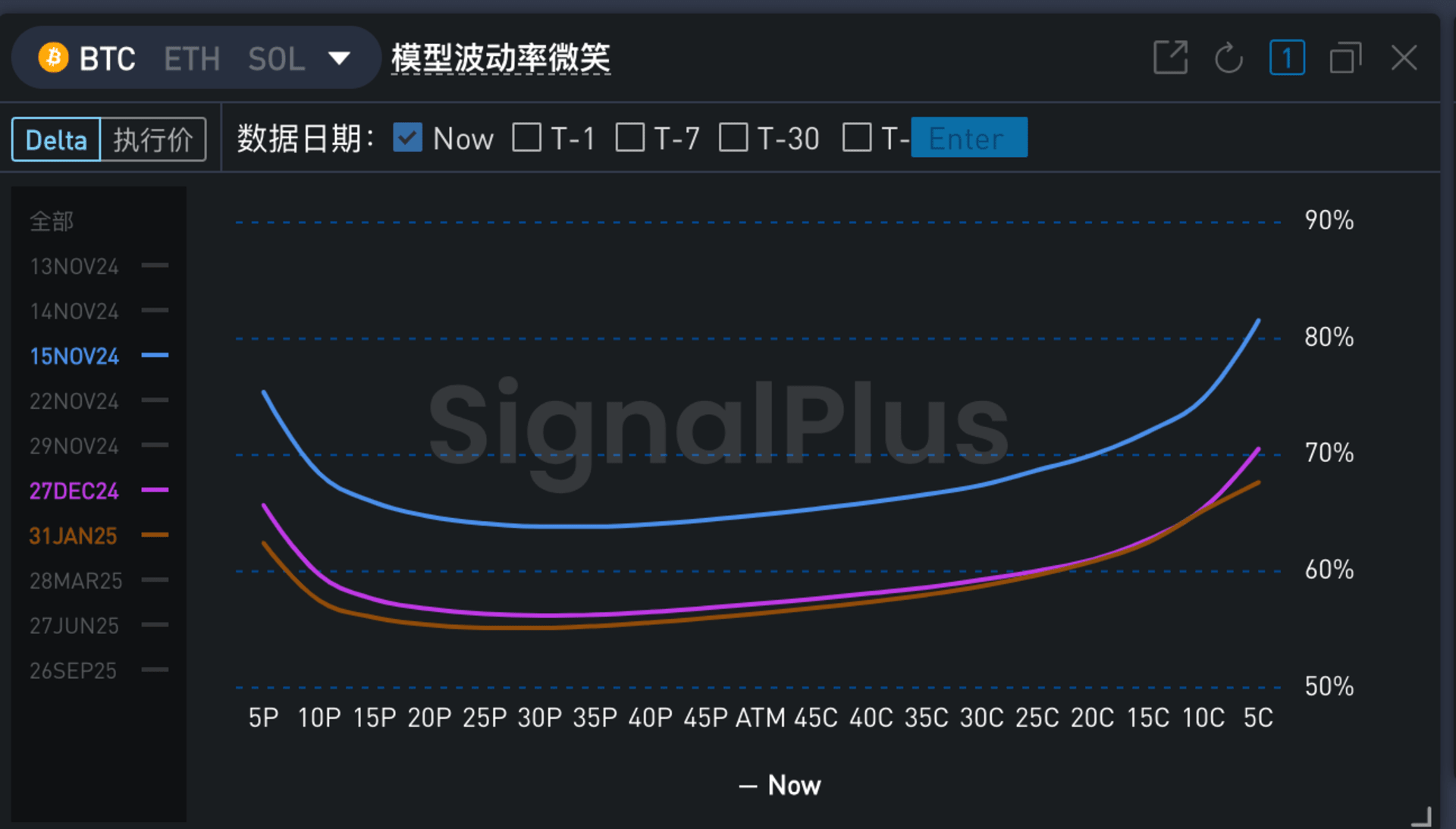

下图被称为 IV 微笑曲线,同一到期日,平值期权 IV 最低,随着虚值或实值的虚实程度攀升,这条曲线的非对称性或偏斜可以显示市场对价格上涨或下跌的预期。

虽然可以绘制 IV 与执行价的关系,IV 与不同期权的 delta 关系可能更清晰。不同期限的行权价会出现不一致的情况,但是不同期限通肯定会有一致的 delta。Delta 是“希腊字母”之一,是 Black-Scholes 期权定价模型的派生值,具体说明期权价格相对于标的资产价格变化的变动幅度。Delta 可以被等同代表执行价。对于看涨期权,delta 为 0.5 通常为平价,实值期权 delta 通常大于 0.5,虚值 delta 通常小于 0.5

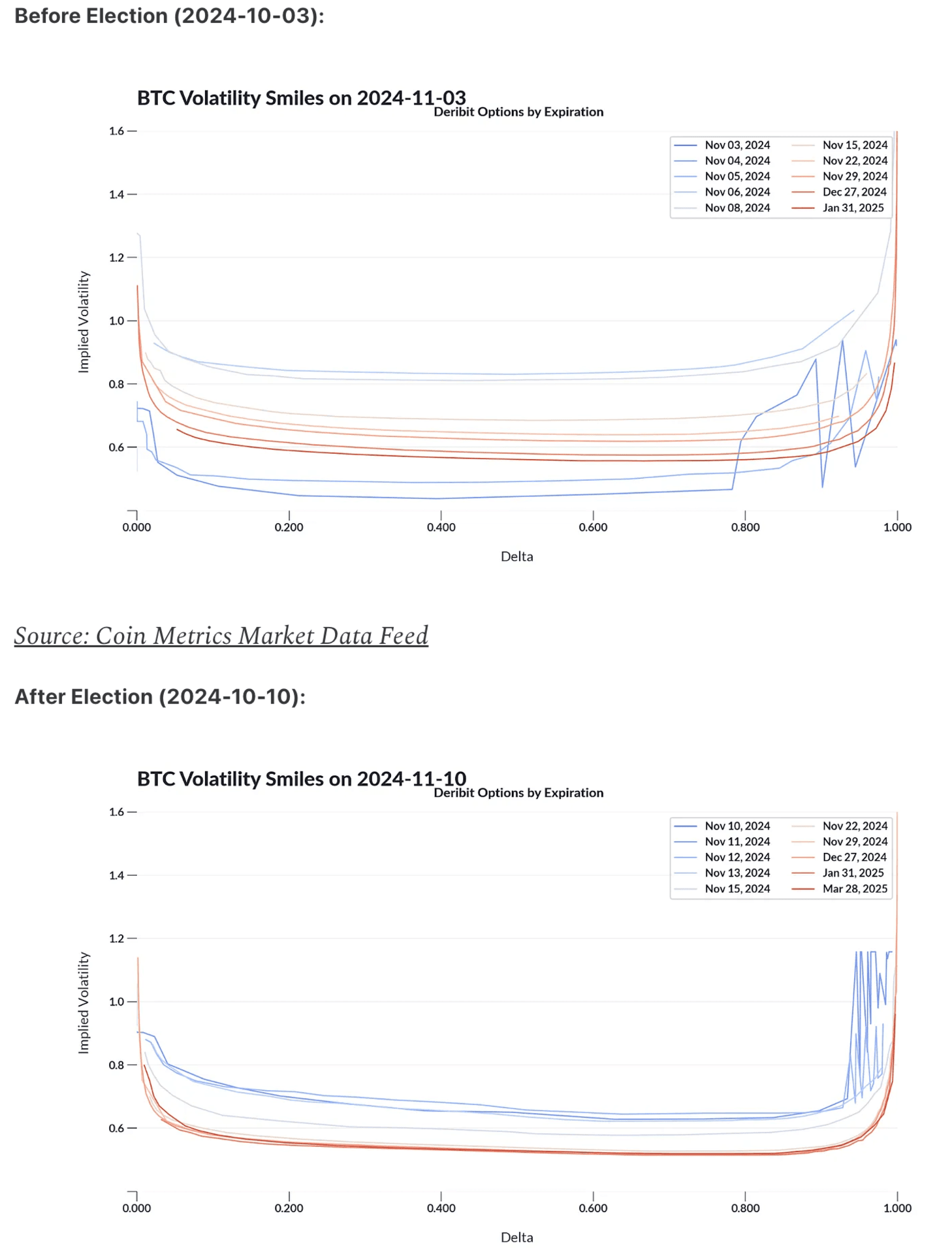

选举前的期权中看到了一种显著的模式,最低隐含波动率(深蓝色)代表选举前到期的期权,第二低代表远期期权(深红色),而在选举后不久到期的期权具有最大的波动性。

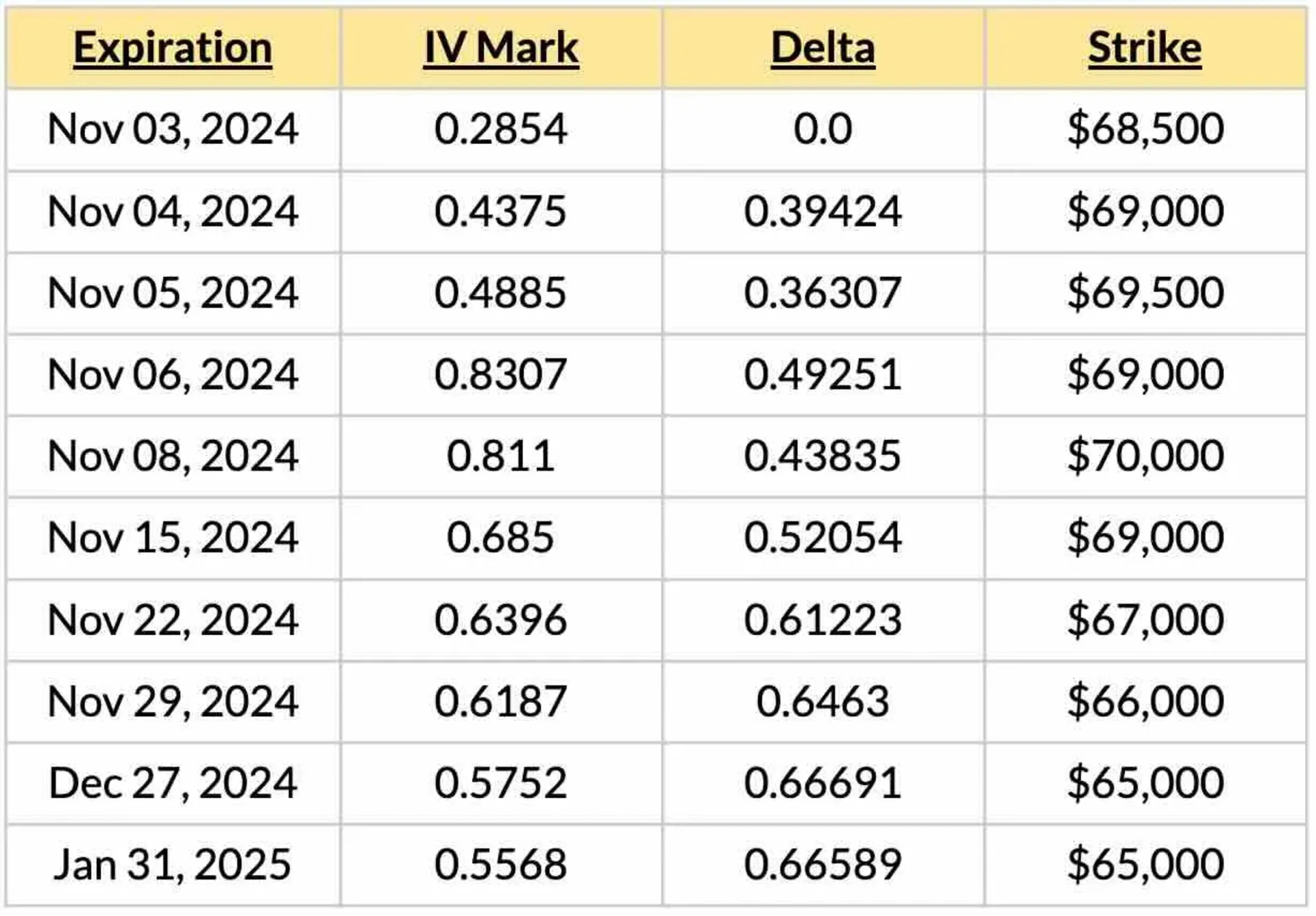

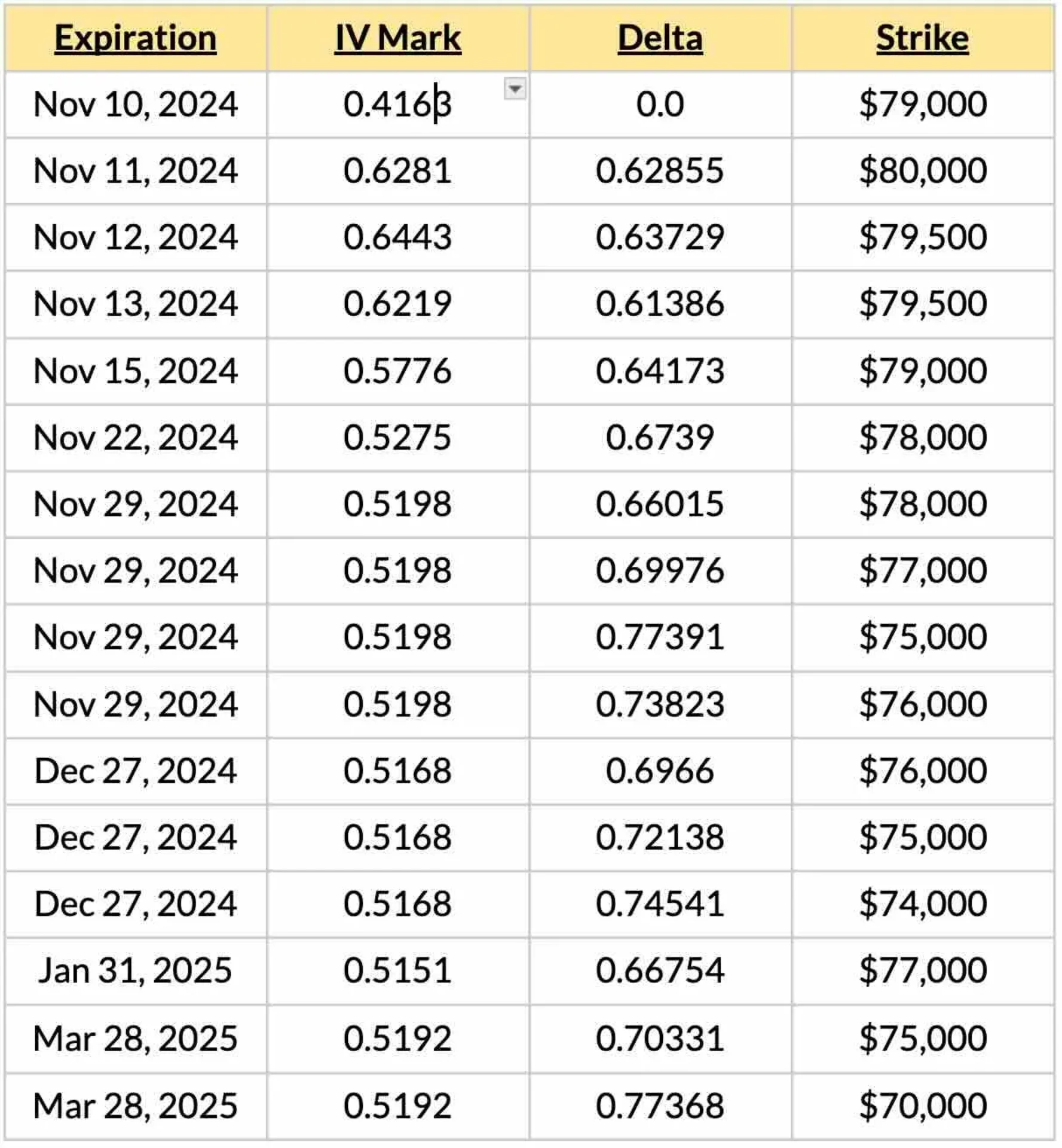

以下是 11 月 3 日不同期限的 IV 微笑曲线中看涨期权的最小 IV 值:

我们看到选举前 delta 小于 0.5 的虚值期权 IV 较低,即不太可能出现大波动。同时,在选举期间到期的期权(11 月 6 日)在 delta 几乎正好等于 0.5 时平值期权具有最小 IV,这可以被视为进一步确认当天是驱动比特币价格波动的的因素。最后,远期期权在实值(delta 值大于 0.5)时具有最低 IV,这可能表明市场预计选举后 BTC 价格会下跌。

注:小 IV 对应的行权价一定程度上代表市场预计这个价格是“最可能的,确定性高。

如果我们查看 11 月 10 日的最近曲线,我们看到最小值的不同模式:

大选靴子落地,不同期限的 IV 微笑开始平坦,同一期限差距不大的不同行权价 IV 趋于近似,通过图表可看出 IV 最小对应的 delta 均大于 0.5 也即实值期权,在 delta 0.7 附近。

在高不确定性时期,研究期权市场可以揭示市场对每种结果可能性的权衡。随着美国大选终于尘埃落定,市场在过去一周内以爆炸性的乐观情绪做出了回应。在许多方面,近期的市场走势反映了市场对美国加密行业未来有利监管环境的预期。

无论世界上哪个政府掌权,区块链始终是全球可访问、可信中立和无需许可的平台,任何人都可以使用。时间将证明市场的狂热是否只是选举后的非理性蜜月,还是新范式的开始。但如果目前的氛围确实正确,我们可能会看到这个新兴行业的光明前景。