摘要:比特币突破 9.29 万美元短期持有者成本基础,飙升至 9.47 万美元引发市场变盘信号。链上数据显示:盈利供应占比跳涨至 87.3%,5% 流通量完成换手;空头合约激增但资金费率转负,或触发轧空行情;机构单日狂扫 15.4 亿美元现货 ETF,需求碾压以太坊。当前市场处于牛熊关键分界,能否站稳技术阈值将决定中期趋势走向。

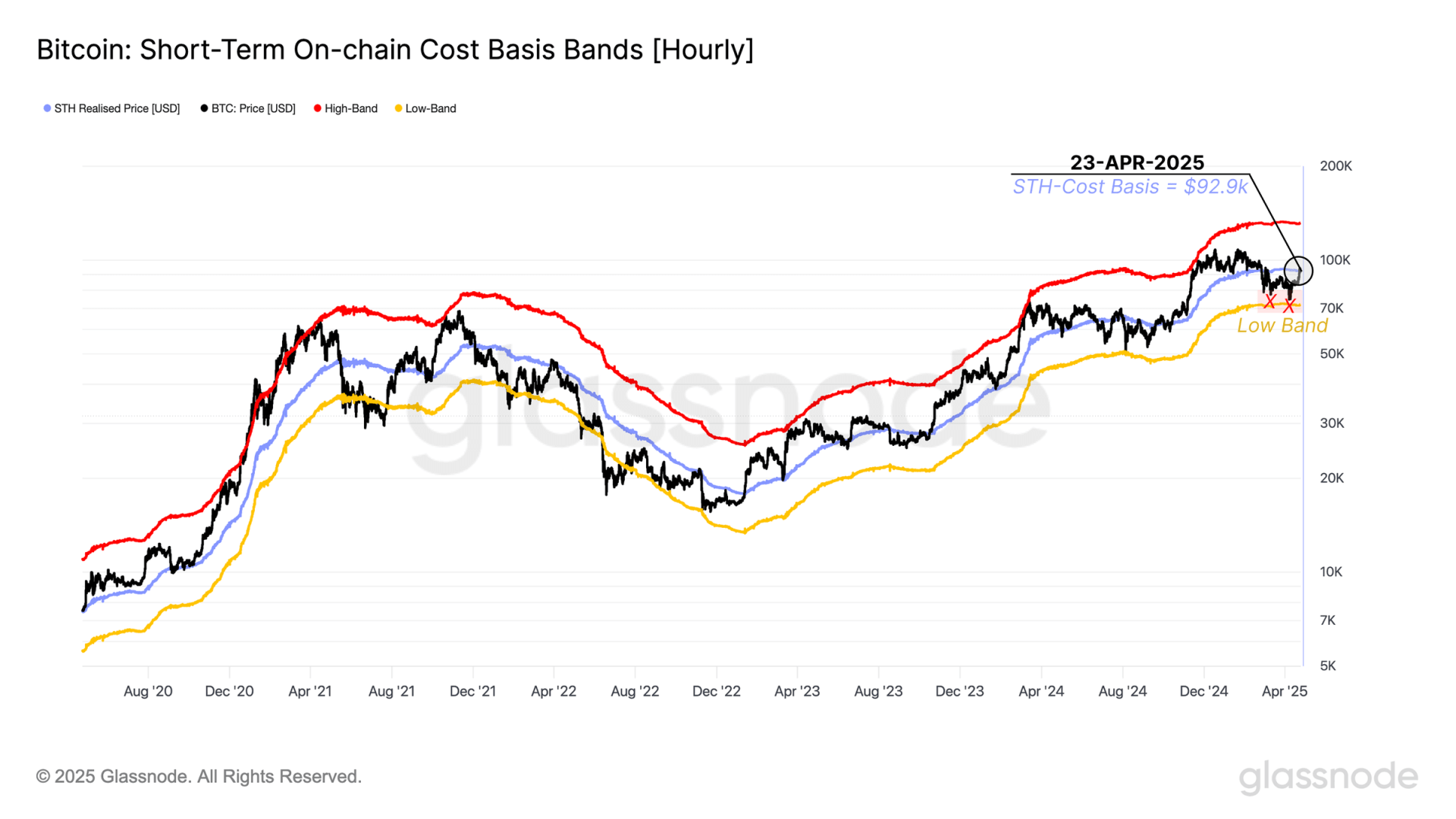

经历数周低流动性和清淡行情后,市场终于对宏观催化剂作出积极反应。比特币短暂突破关键链上阈值——短期持有者成本基础(当前 9.29 万美元)。该模型反映新近持币者的平均购入成本,历史上持续突破该水平标志着熊市调整结束与牛市复苏开端。

类似 2024 年 7-9 月行情,当前突破仅为短期持有者成本基础的瞬时收复,显示初步乐观情绪但未确认完全趋势反转。若站稳该水平,更多投资者回归显著未实现盈利状态,市场信心将增强。

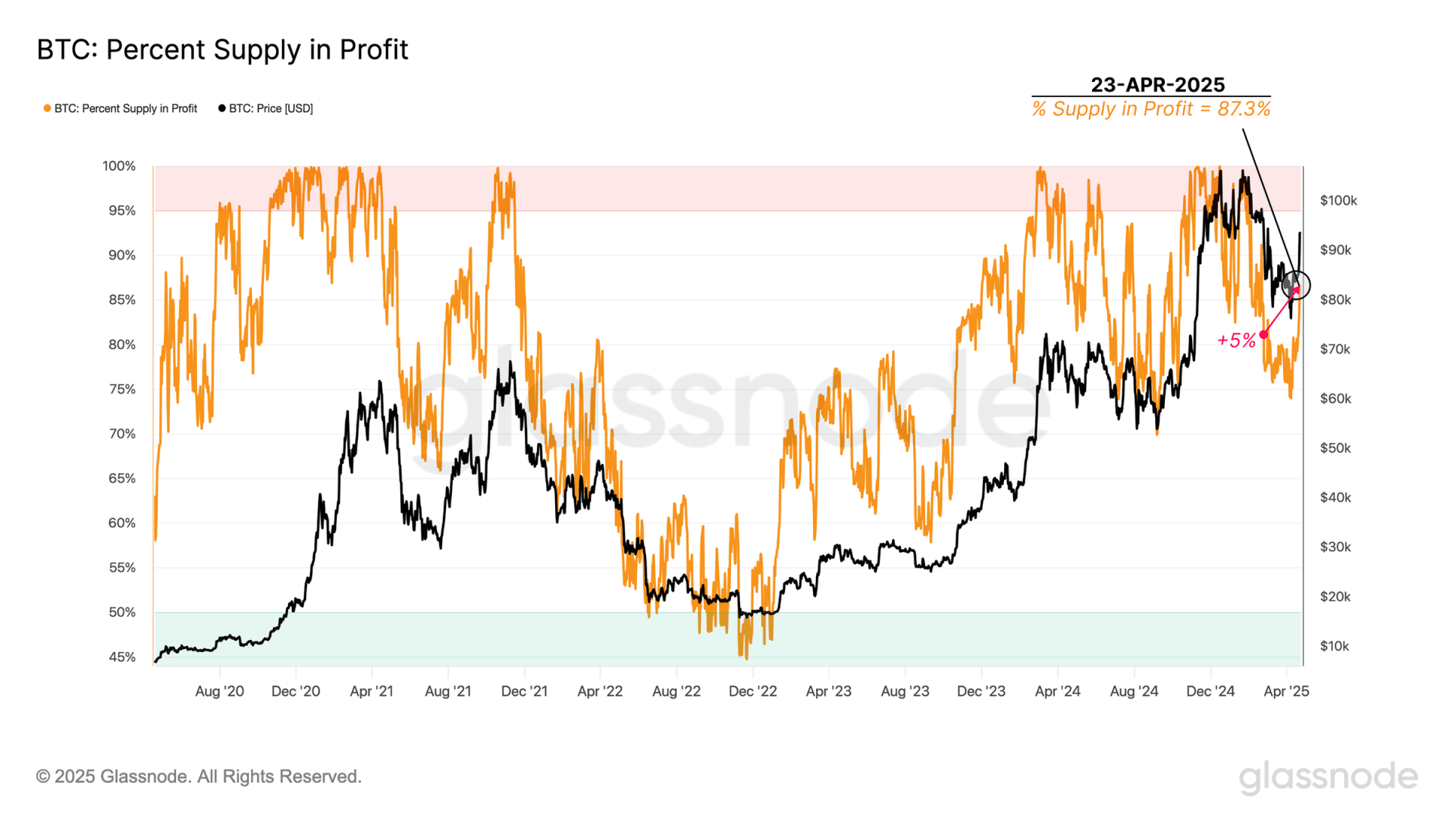

伴随价格冲高至 9.43 万美元,投资者未实现利润显著修复:盈利供应占比回升至 87.3%,较 3 月低点大幅反弹。前次比特币触及 9.4 万美元时该指标仅 82.7%,意味着近 5% 流通量在震荡下行期间换手。历史数据显示该指标稳定高于 90% 通常预示市场进入狂热阶段。

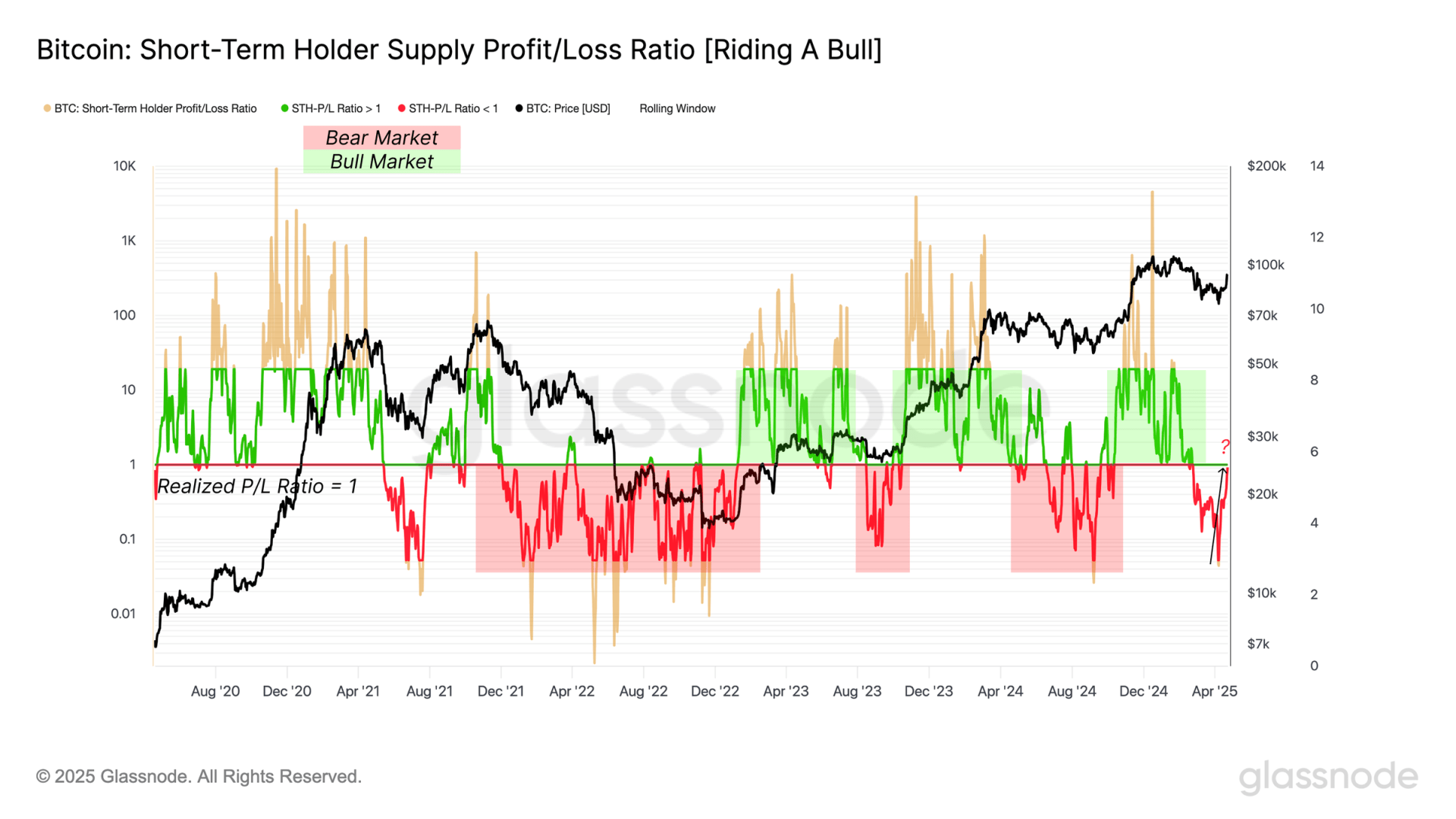

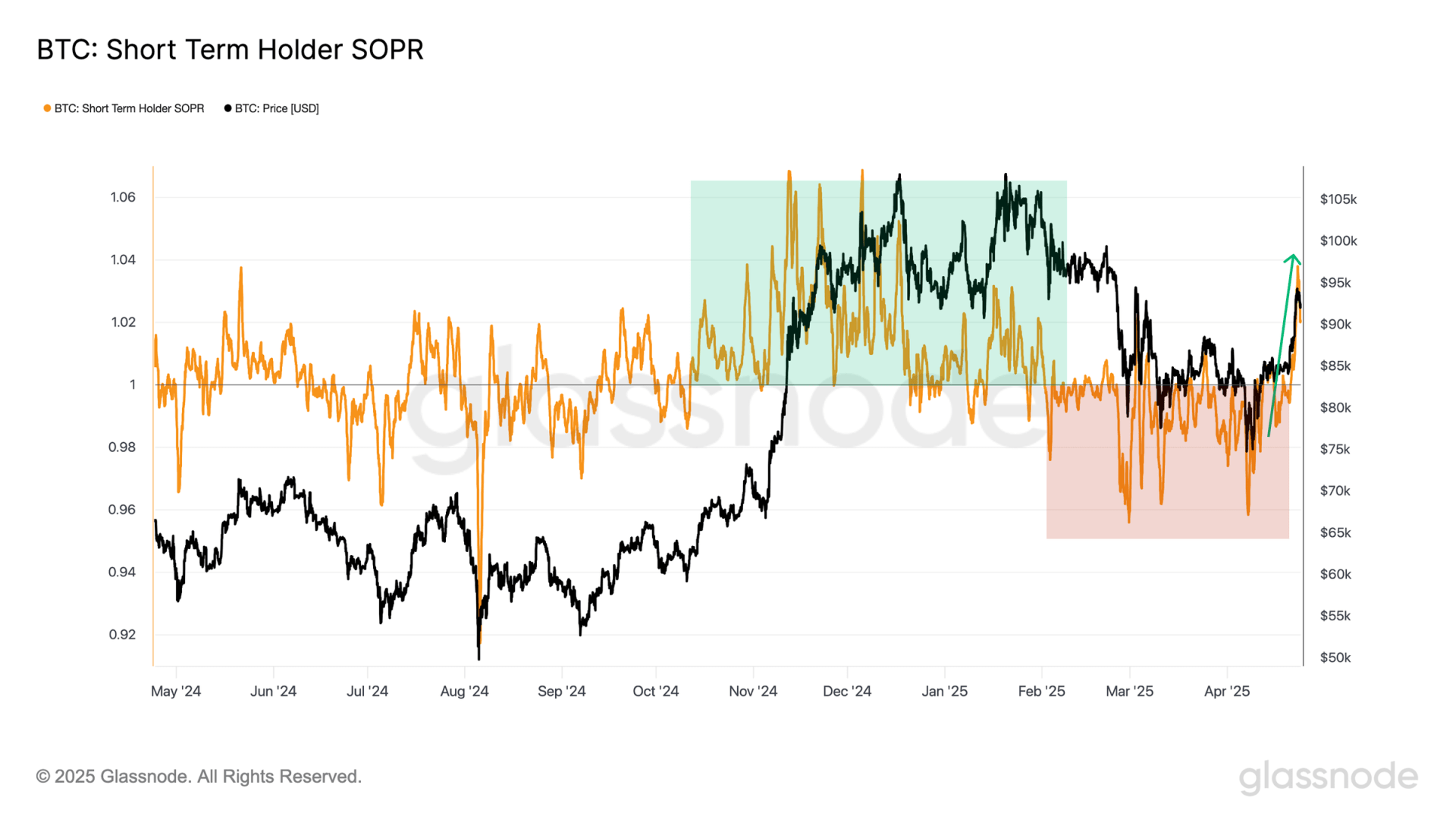

短期供应盈亏比回升至中性值 1.0,显示该群体进入平衡决策区。熊市中该指标常低于 1,反弹触及 1 时易形成局部顶部。若能站稳 1.0 上方将强化复苏信号,需结合实现利润行为综合研判。

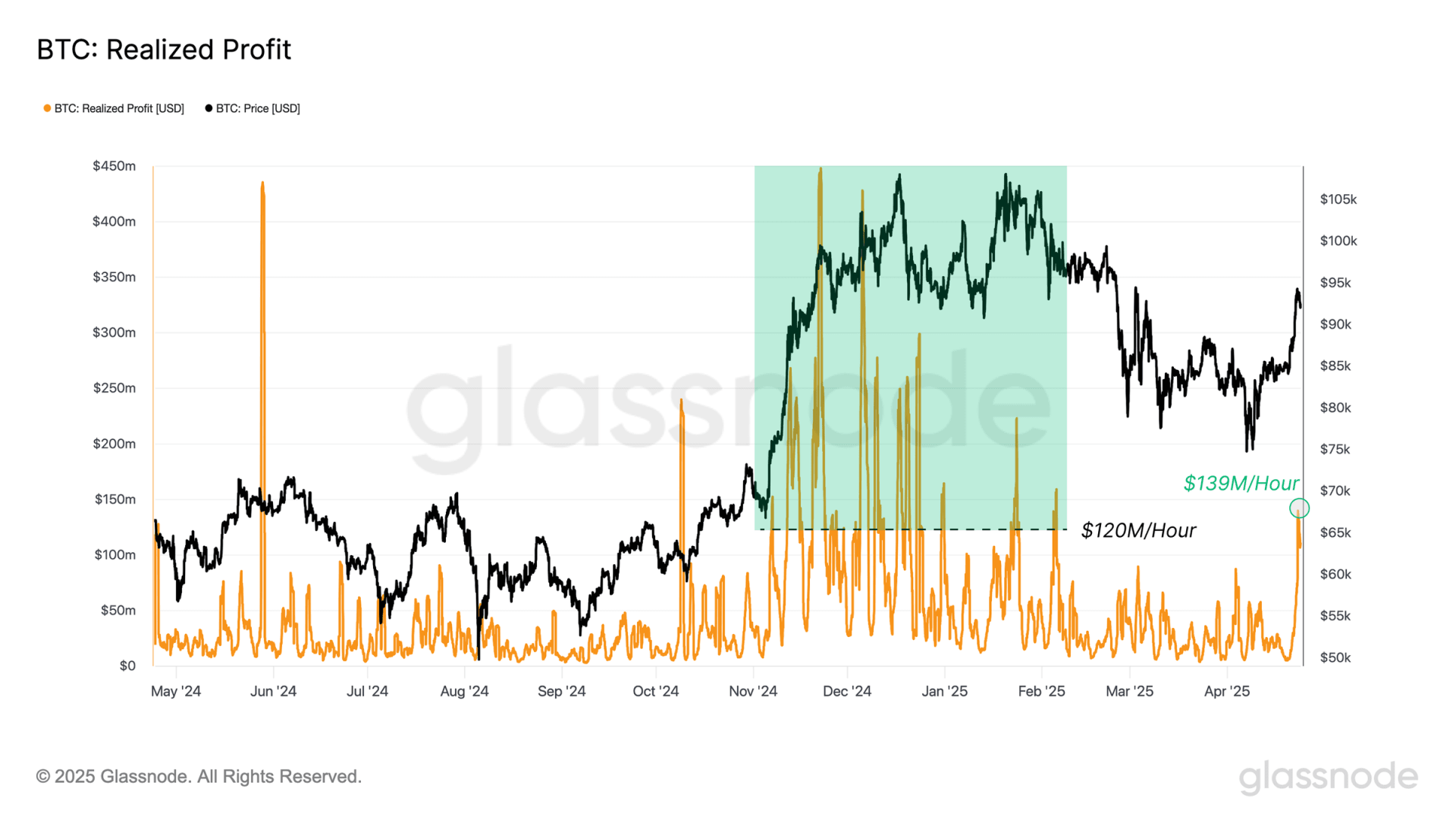

每小时实现利润飙升至 1.399 亿美元(较基线高 17%),显示市场正消化抛压。若能承接则前景向好,反之恐成"死猫反弹"。

通过支出输出利润率(Spent Output Profit Ratio SOPR)可见,短期持有者是本轮获利主力。该指标自 2 月末以来首破盈亏平衡线 1.0,属积极信号。持续高于 1.0 为牛市特征。

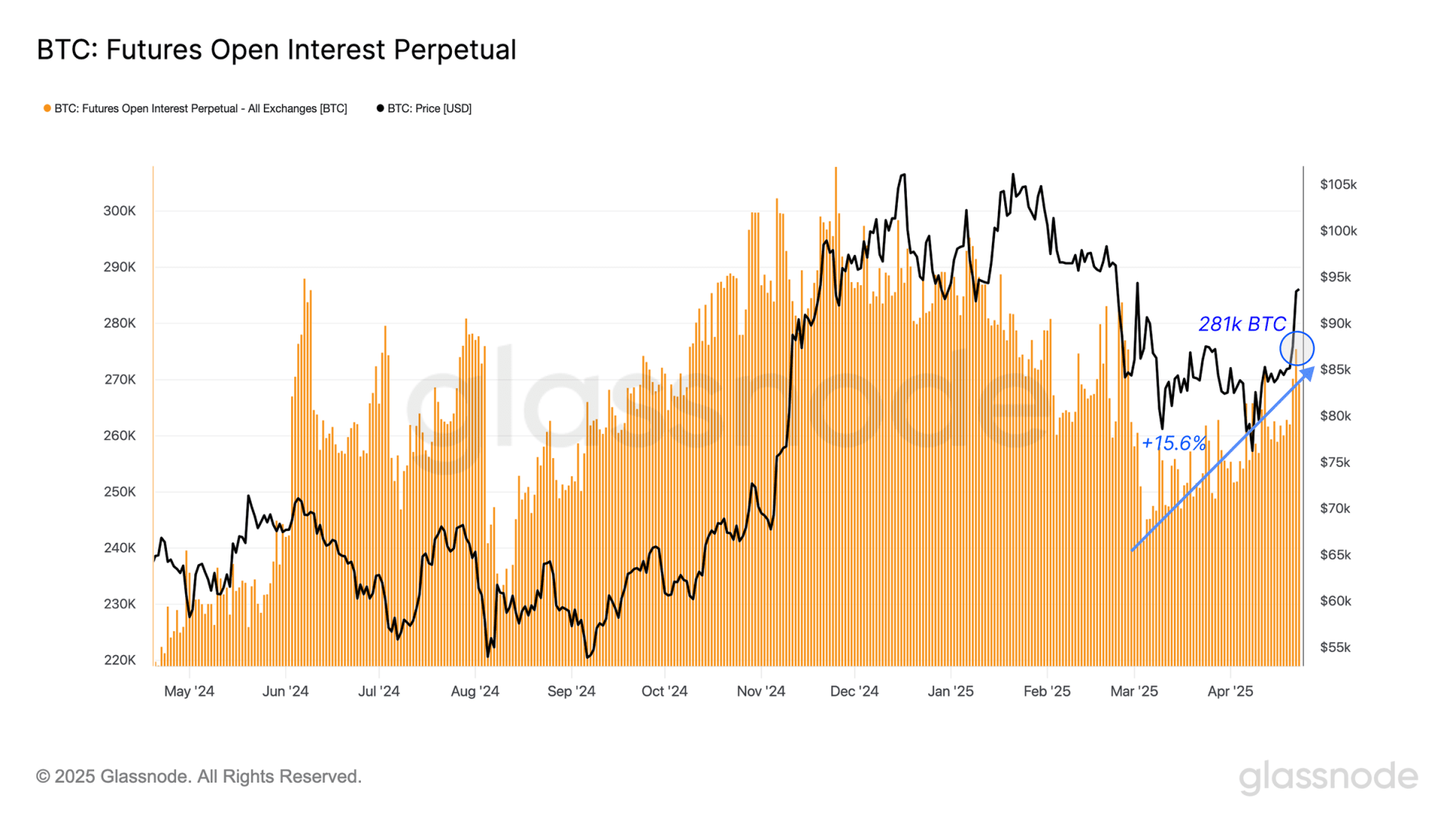

永续合约未平仓量增长 15.6% 至 28.1 万 BTC,但资金费率跌至 -0.023%,显示空头押注增加。持仓增长与负费率并存或酝酿轧空行情。7 日多头费率均值降至 8.8 万美元/小时,反映市场倾向做空。

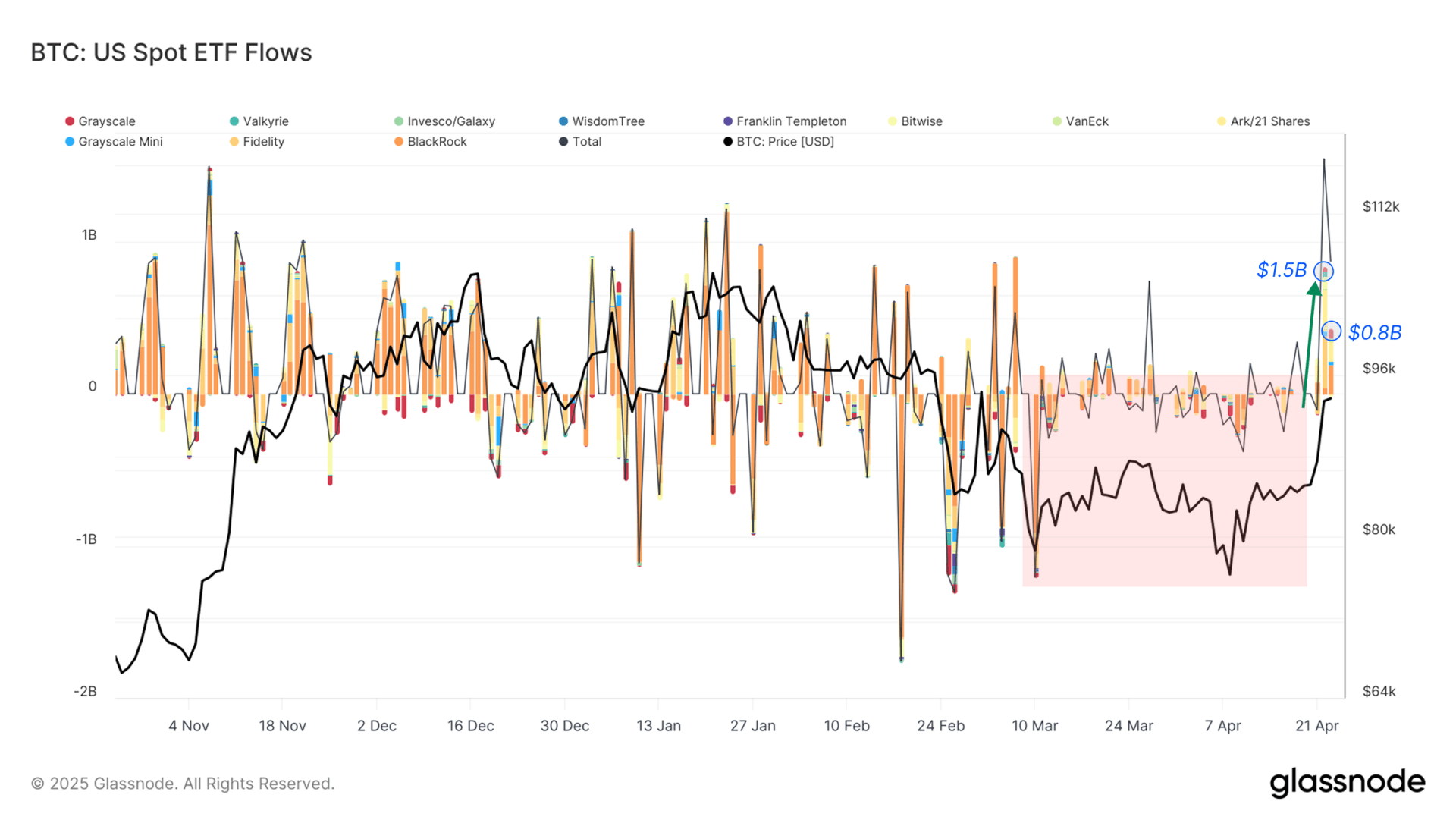

比特币现货 ETF 单日净流入 15.4 亿美元创纪录,显示机构需求复苏。标准化数据显示 BTC ETF 资金流入占现货交易量比例远超 ETH,解释两者走势分化。

比特币突破 9.4 万美元反映宏观乐观情绪与投资者行为转变。关键看短期持有者成本基础能否站稳,该位置常界定市场结构。若持续突破将确认牛市回归,当前需警惕期货市场潜在轧空风险与机构资金流向。