摘要:比特币持续盘整于 10-11 万美元区间,9.3 万关键链上支撑守卫牛市结构。市场显露疲态:实现利润从周期第三高峰回落,链上转账量降 32%,现货交易量维持 77 亿美元低位。期货市场多空双爆后未平仓合约减 7%,资金费率与基差持续走弱。突破前高需新需求与信心驱动,短期动能受限。

比特币维持在 10 万至 11 万美元区间,因获利了结放缓且活动指标降温。尽管 9.9 万美元支撑位有效,但现货量能衰减和期货市场谨慎情绪表明,若缺乏显著需求涌入,上行动能将受限。

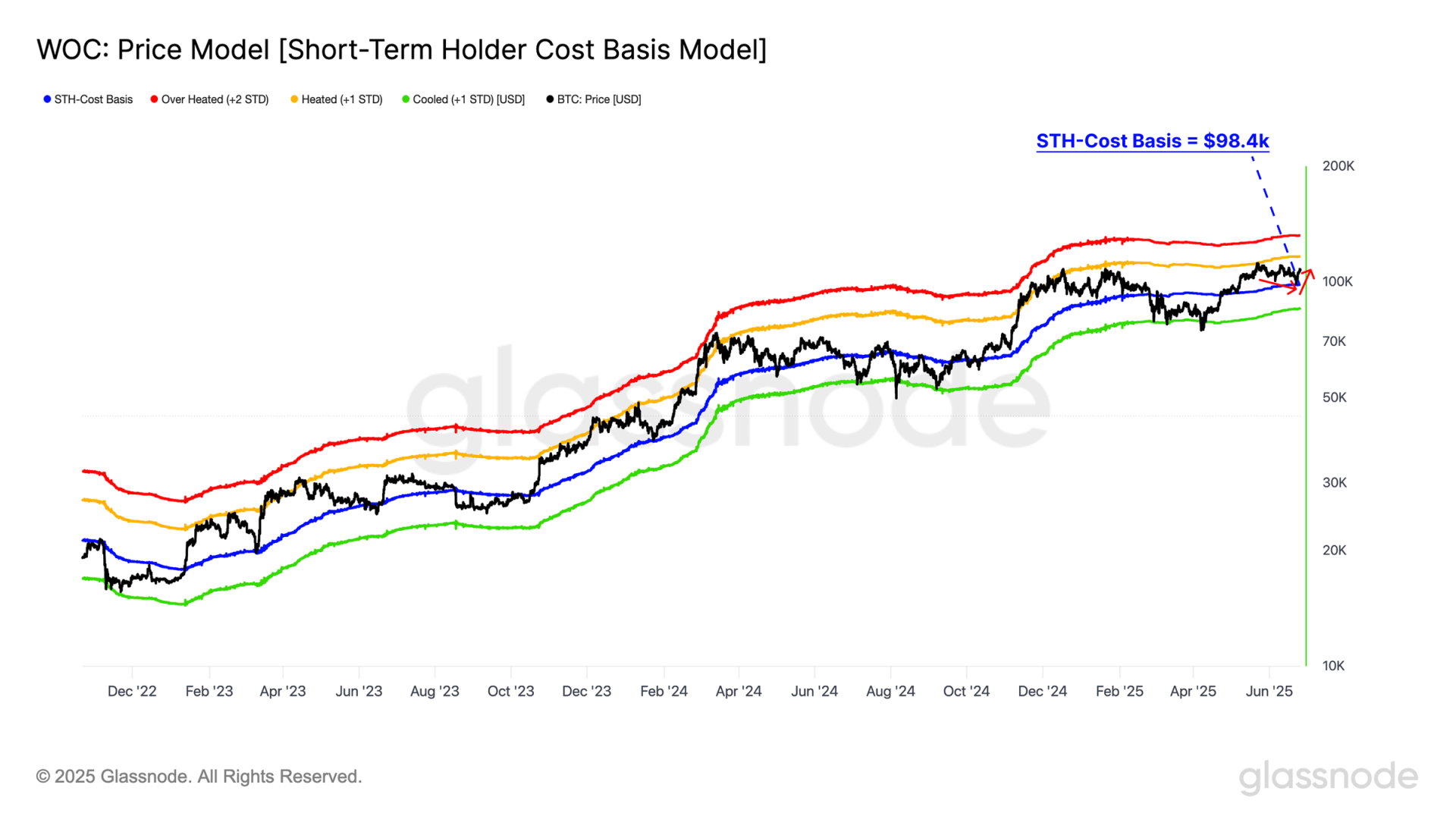

周末地缘紧张致比特币跌至 9.9 万美元,短暂测试 9.82 万美元短期持有者成本基准上方支撑。周二局势缓和消息推动价格反弹至 10.6 万美元。

市场回归熟悉的 10-11 万美元区间(自 5 月 8 日持续震荡),反映头条驱动波动下的持续不确定性。

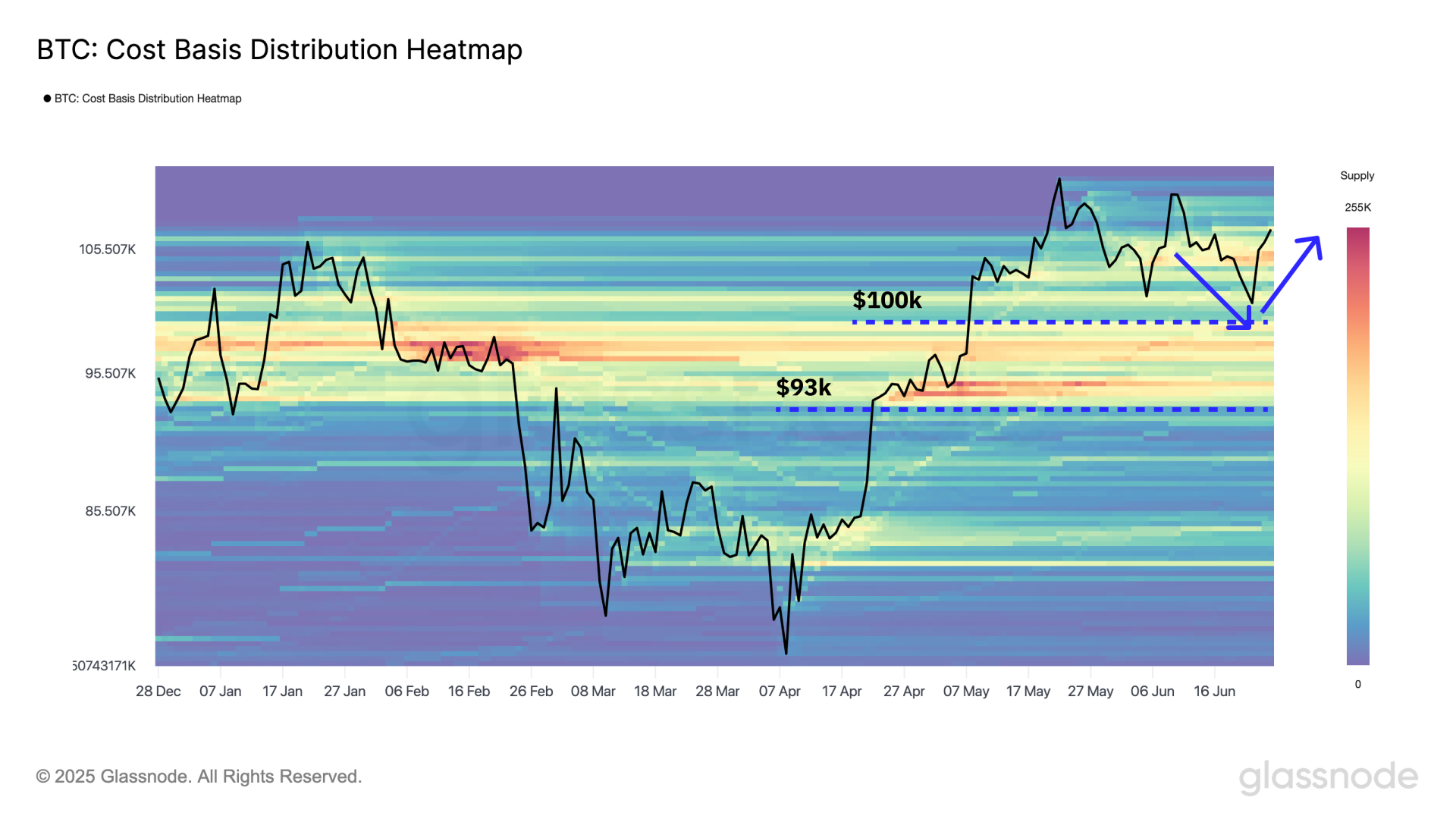

链上行为密度热力图显示,周末比特币跌至 9.9 万美元时,在 9.3-10 万美元密集供应区上沿获得支撑。该区域自 2025 年 Q1 顶部形态形成以来即为关键活动区,属结构性重要位置。

守稳此区间则牛市结构无损。若下破可能引发深度回调,尤其当该成本区持仓者开始投降抛售时。

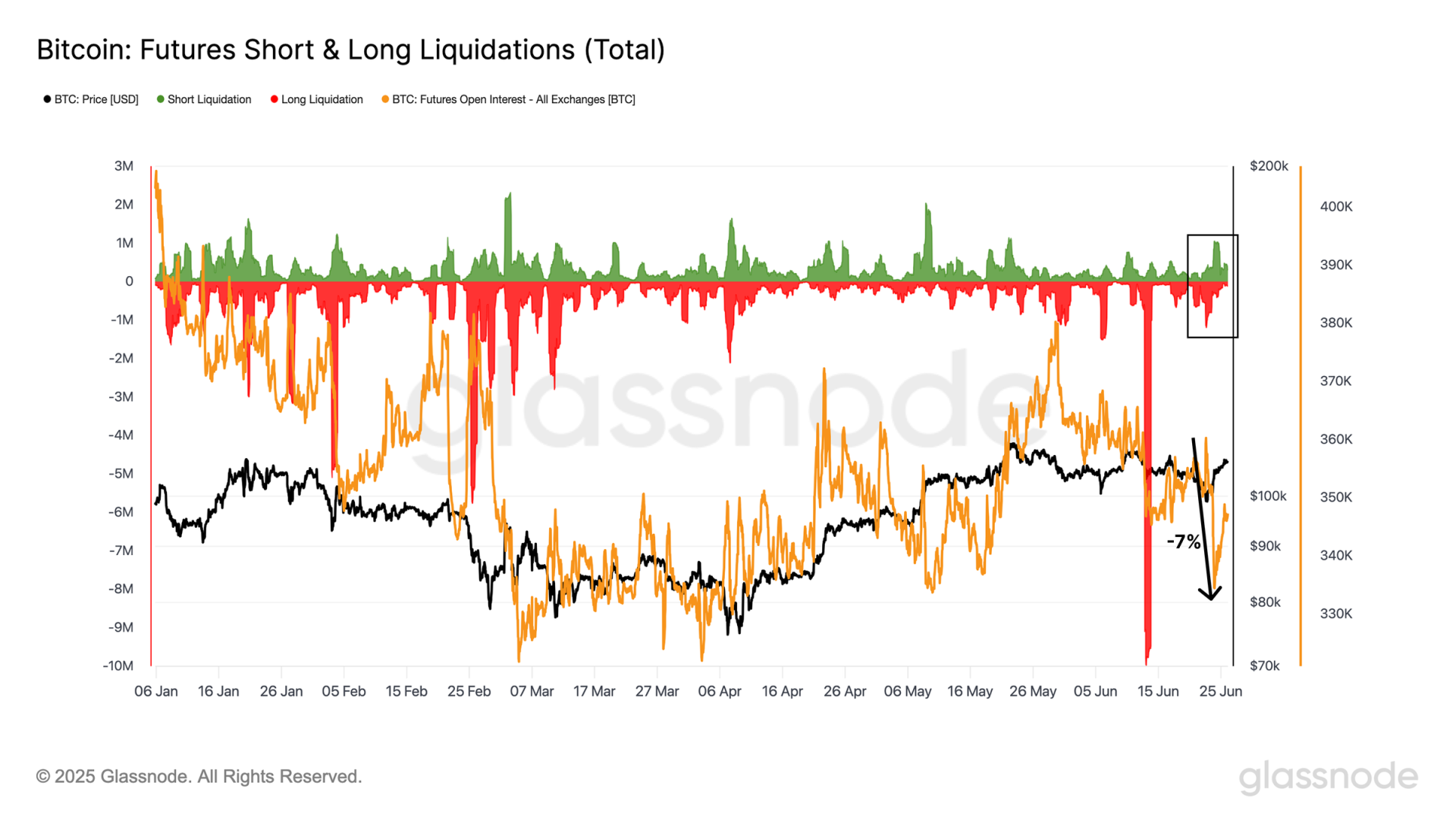

周末剧烈波动引发期货市场震荡,24 小时内多头平仓 2860 万美元,空头平仓 2520 万美元。双向爆仓反映市场对头条新闻的情绪急速反转。

同时比特币计价未平仓合约从 36 万 BTC 降至 33.4 万 BTC(降幅 7%),显示杠杆交易者双向受挫。未平仓合约锐减意味着投机头寸暂时出清,衍生品市场仓位重置。

通过对比 2020-2022 与当前牛市周期 30 日实现利润均值及累计实现利润可见资本轮动演变:

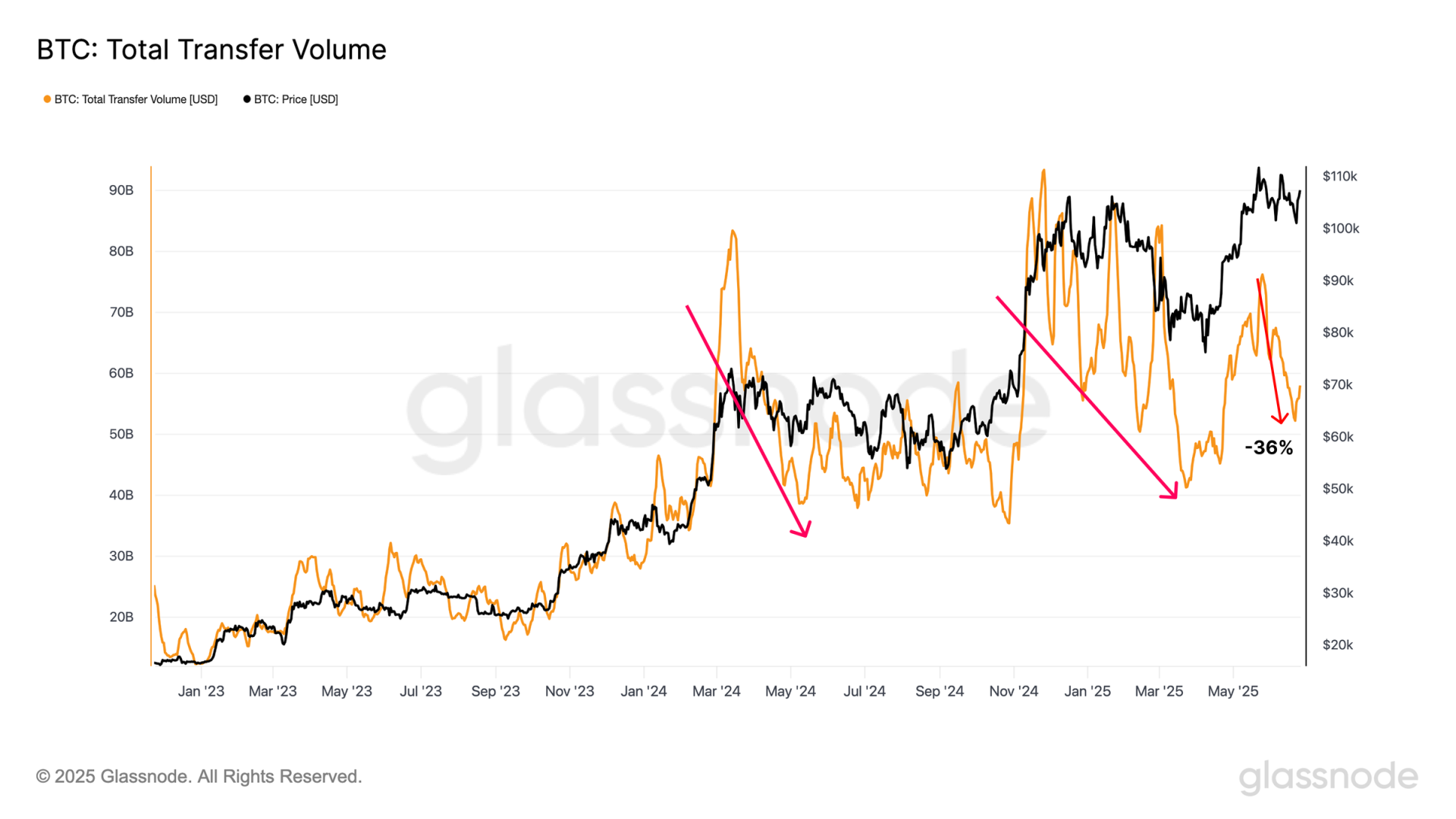

当前市场处于第三轮显著获利了结后的冷却期,表明巨额盈利已兑现,随着实现利润萎缩,动能正在减弱。

关键活动指标同步降温:链上转账量 7 日均值从 5 月末 760 亿美元峰值降至近期周末 520 亿美元(降 32%)。

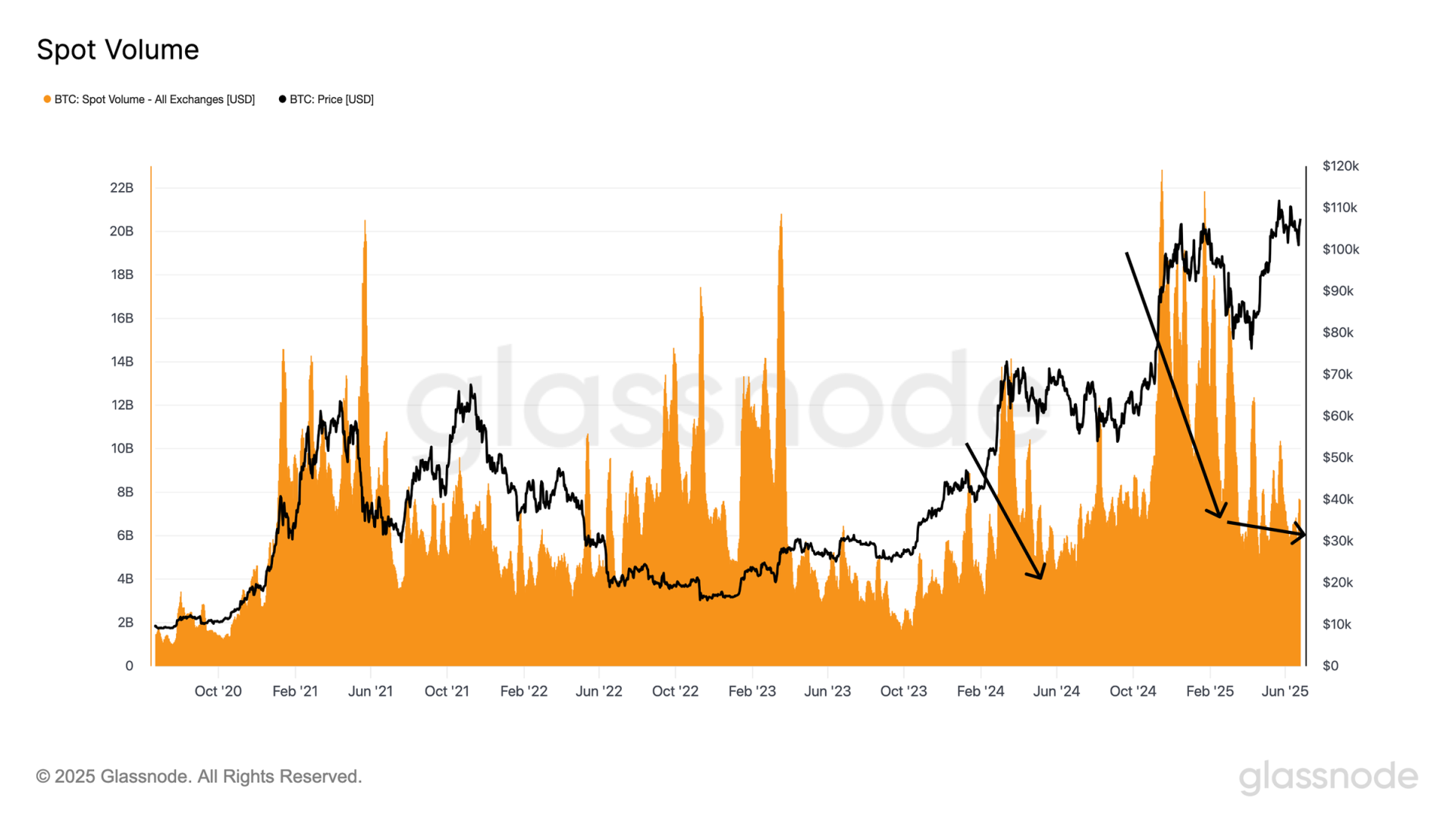

与 2024 年 Q2/Q4 冲顶行情不同,本轮上攻 11.1 万美元未伴随现货放量。当前 77 亿美元现货量远低于本轮牛市前期峰值,凸显投机强度不足,强化整理格局。

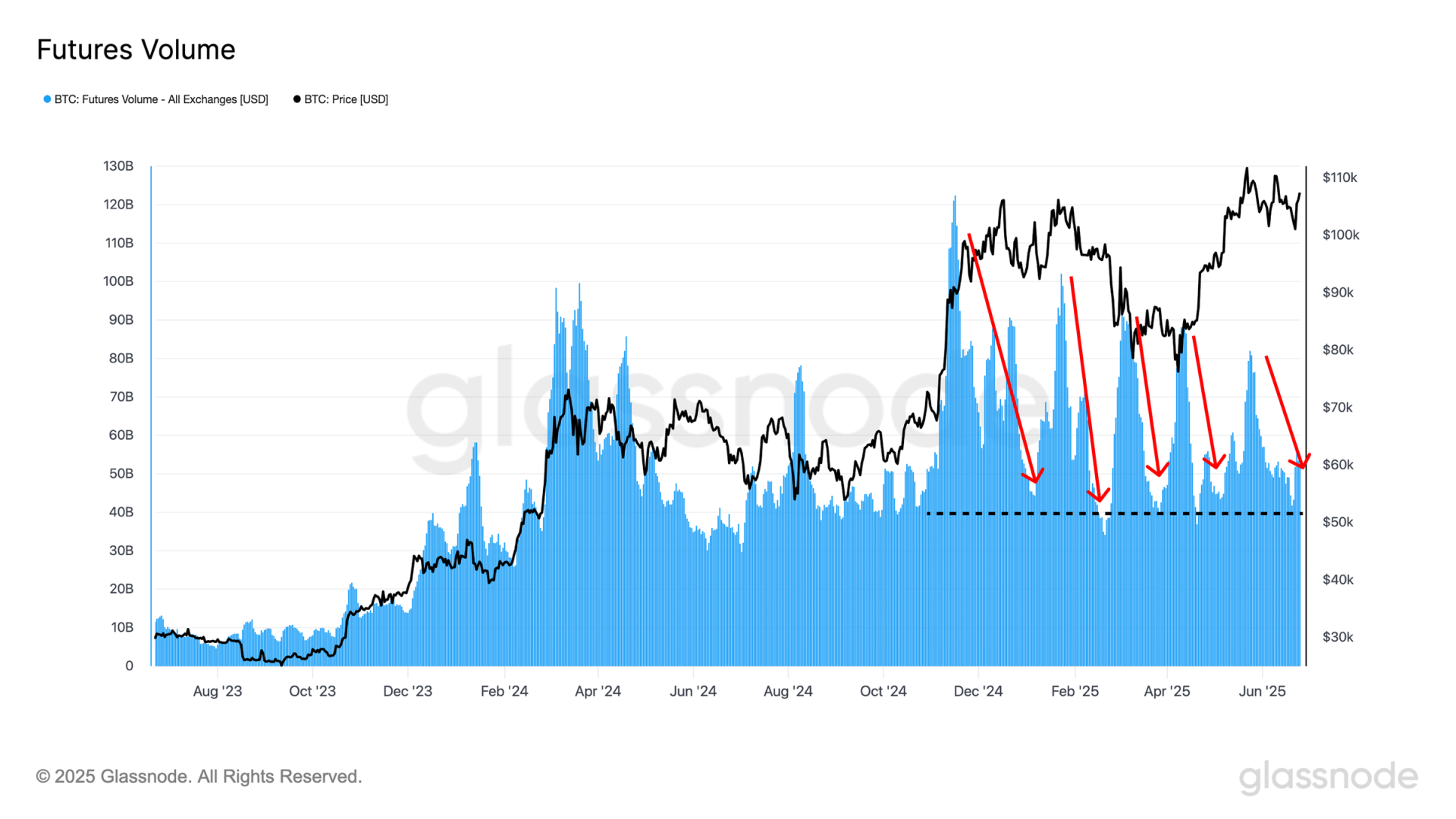

期货交易量亦经历数周冷却,符合市场整体疲态。但与现货市场相反,期货参与者在攻破 11.1 万美元期间保持活跃。这种持续投机兴趣表明杠杆头寸主导近期价格动态。

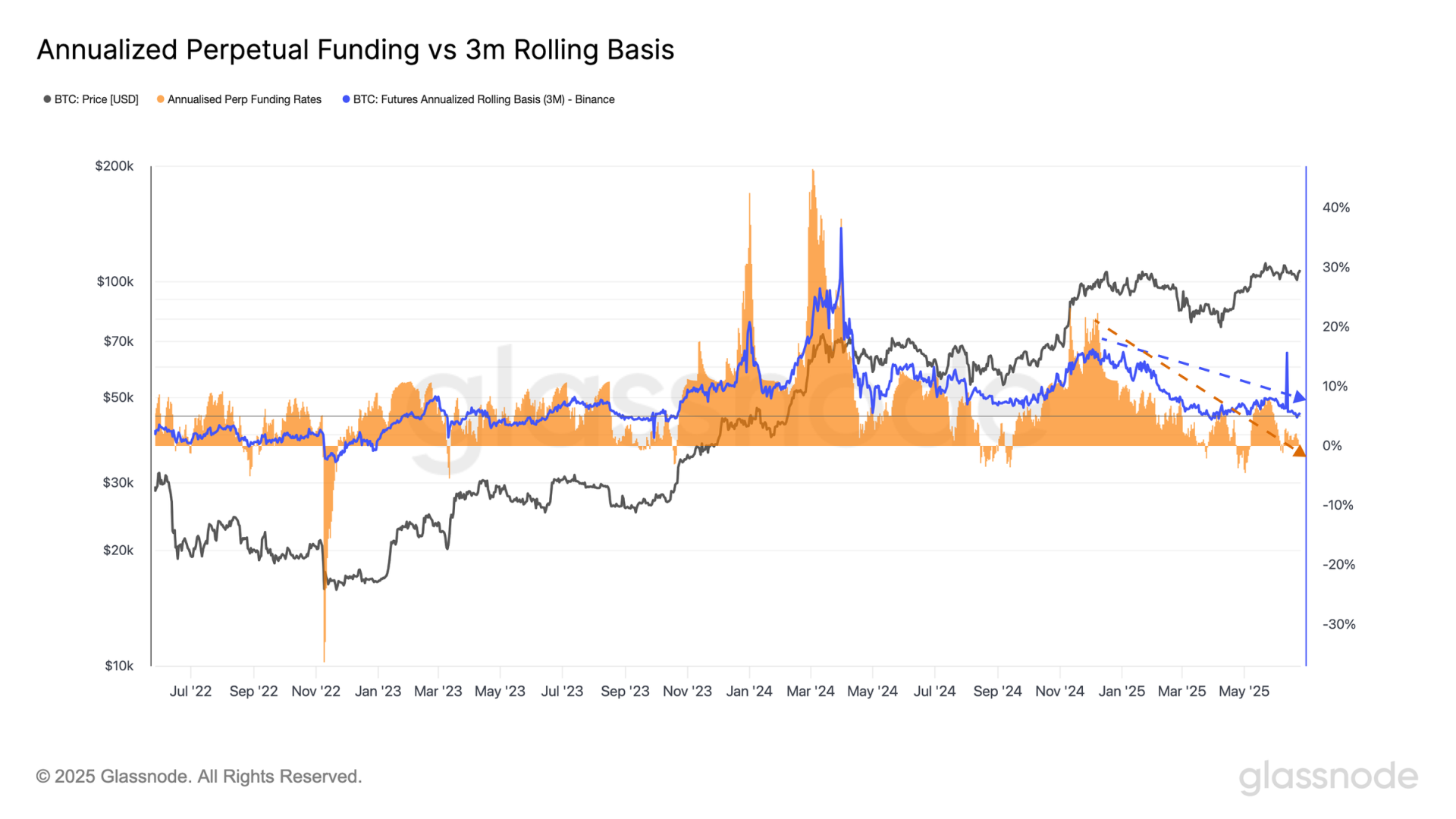

需注意:自 2025 年 Q1 创历史高点后,期货市场参与激进性持续衰减。年化资金费率与三月期货滚动基差连续走低,反映即使交易量维持高位,多头建仓意愿仍在下降。这指向更谨慎/低确信度的投机环境,亦可能暗示大量现贷套利头寸甚至空头兴趣升温。

比特币维持 10-11 万美元区间震荡,近期价格受宏观头条和剧烈反转驱动。链上行为密度热力图显示 9.3-10 万美元存在强支撑(2025 年 Q1 顶部形态关键区)。

但市场疲态渐显:盈利兑现降温、链上活动萎缩、现货量能在近期冲高中未有效放大。期货参与虽活跃,但资金费率与期货基差下滑预示投机者态度谨慎。

只要价格守住关键支撑,牛市趋势即存。但若需求与信心未能复苏,短期内突破前高可能性有限。