摘要:比特币强势突破 11.1 万美元,创下本轮周期第三个历史新高(ATH)。投资者盈利与获利了结增加,交易所主导链上 33% 交易量,衍生品未平仓合约激增,ETF 持续强劲流入。分析指出市场进入价格发现阶段,投资者情绪改善但尚未达极端狂热,短期持有者成本基础(~9.6 万美元)构成关键支撑。随着价格上行,12 万美元区域预计将面临显著卖压加速,成为下一关键阻力位。

比特币市场强势行情依然稳固,创下 11.1 万美元的历史新高(ATH),标志着本轮周期的第三次重大 ATH 突破。历史上,价格发现阶段之后常伴随短暂抛售,因早期获利盘会抓住新高机会退出并降低风险。

比特币迄今遵循此模式,价格在最初突破后短暂回落至 10.7 万美元,随后回升并在本周剩余时间于 10.8 万美元附近盘整。

在宏观经济环境充满挑战及地缘政治紧张局势下,比特币表现优于大多数资产类别,使得整体前景存在显著不确定性。这种强劲表现在相对艰难的市场环境中是一个真正引人注目的信号。

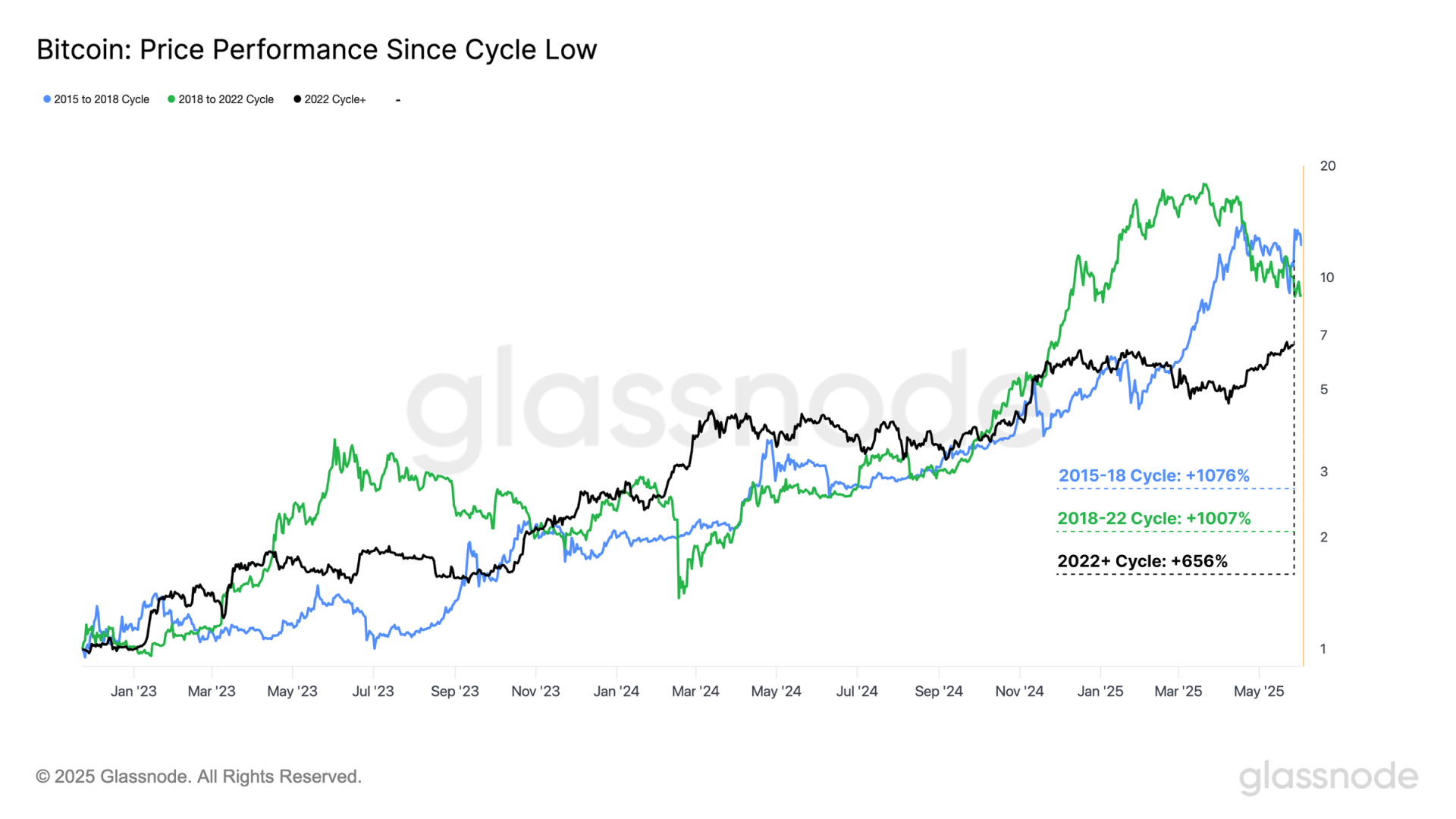

将当前周期的价格表现与过往周期对比,可见结构上惊人的相似性,尽管比特币总市值规模已高出几个数量级。下图显示了自相对周期低点以来的指数表现:

考虑到当前市值显著扩大,比特币仍能如此紧密地追踪过往周期表现,实属非凡。这表明比特币的需求规模正与资产的增长率保持同步。

我们可以评估不同规模钱包的积累模式,发现新 ATH 往往能显著提振积累活动。这推动积累趋势评分升至其最高值 1.0。

值得注意的是,在 2024 年 3 月和 11 月分别触及 7 万美元及 10.7 万美元 ATH 时,均观察到积累压力升高。这突显了投资者在市场进入价格发现阶段时大举买入的倾向,同时也突出现有持币者在更高价格获利了结的倾向。这种“羊群效应”凸显市场参与者汇聚于关键心理价位和事件(如 ATH 突破)。

相比之下,上一周期于 2021 年 11 月创下的 6.9 万美元 ATH,在价格见顶前及之后较长时间内均出现强劲积累压力。这最终标志着周期顶部,并预示了 2022 年的漫长熊市。虽然强劲积累通常是建设性信号,但必须认识到压倒性的共识行为并非未来方向的可靠指标(实际上可能预示相反走势)。

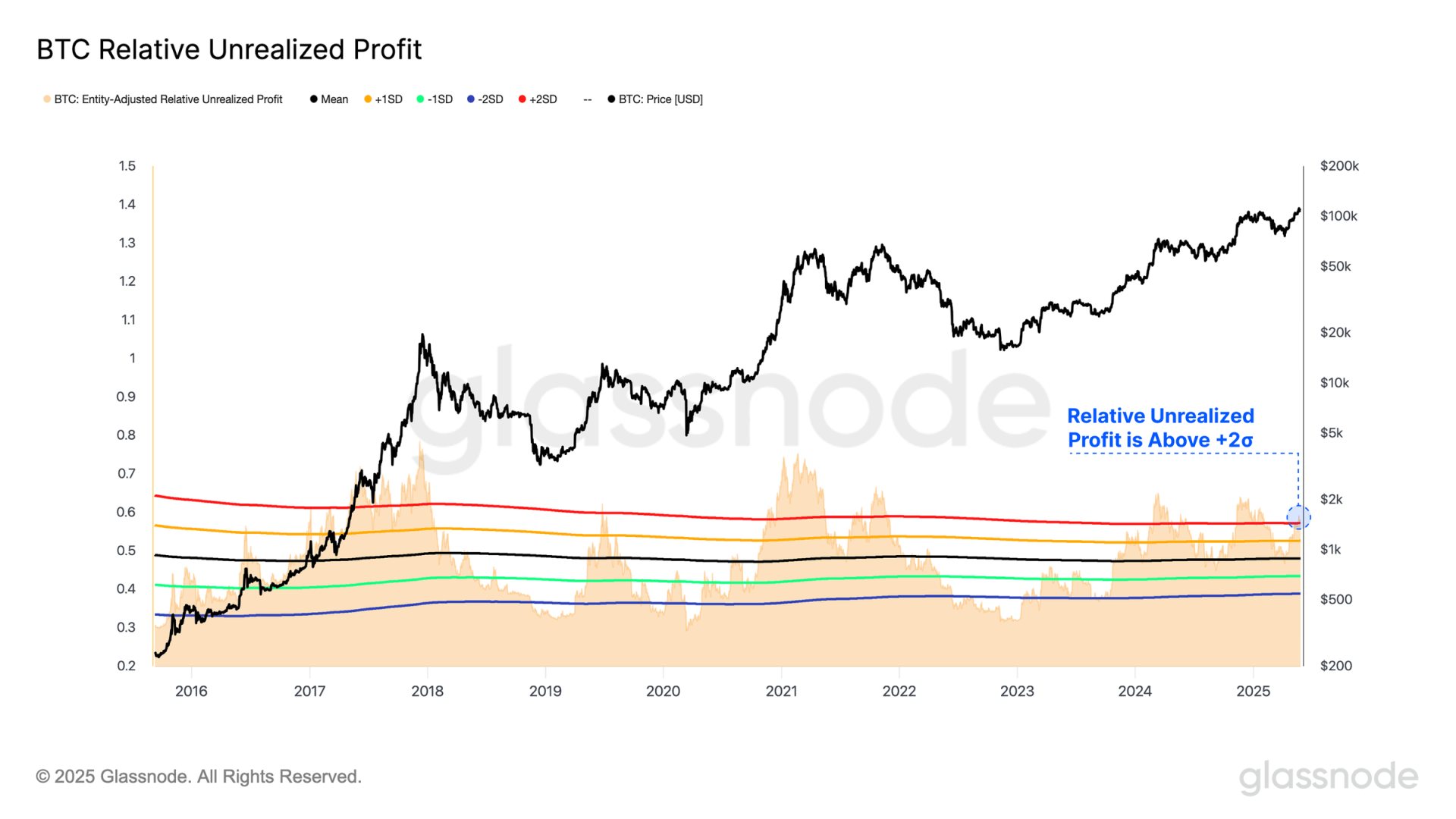

随着市场重新进入价格发现阶段,市场参与者持有的未实现利润急剧上升。随着投资者盈利能力增长,我们通常预期卖压会相应增加。价格上涨时,需要更大体量的买方需求来吸收分发的代币,市场才能维持上行动能。

相对未实现利润指标是衡量市场持有账面利润规模的重要工具。目前,该指标正突破其 +2σ区间,该水平历来与市场进入狂热阶段相关。此类环境通常以波动加剧为特征,且持续时间短暂,仅有 16% 的交易日账面利润高于此水平。

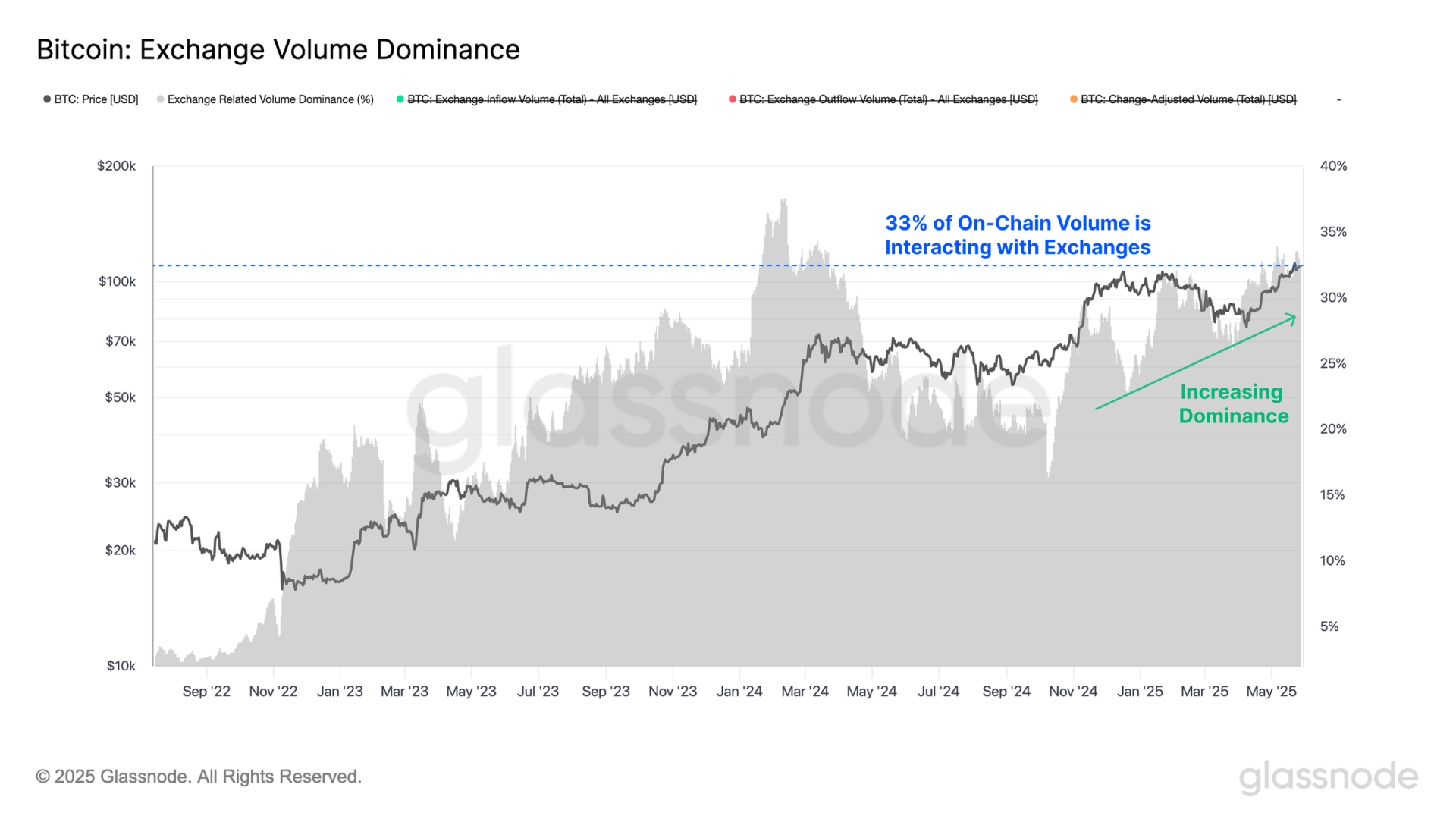

中心化交易所仍是交易和投机的主要场所,每日流入流出资金达 40 亿至 80 亿美元。

交易所交易量主导指标自 2025 年初创下 10.9 万美元 ATH 以来持续上升,并在市场上涨期间继续攀升。目前比特币网络所有交易量中约 33% 与中心化交易所互动。

当前存入交易所的代币平均实现利润约 +9300 美元,而以亏损转出的代币平均仅实现 -780 美元亏损。这种差异表明当前支出行为主要由利润驱动,反映出投资者情绪的显著改善。

这使得平均利润是亏损额的 12 倍,正将两者比率推向接近过往牛市最活跃阶段常见的极端水平。该交易所平均盈亏比的极端值提供了额外的佐证,表明我们正进入牛市的狂热阶段。

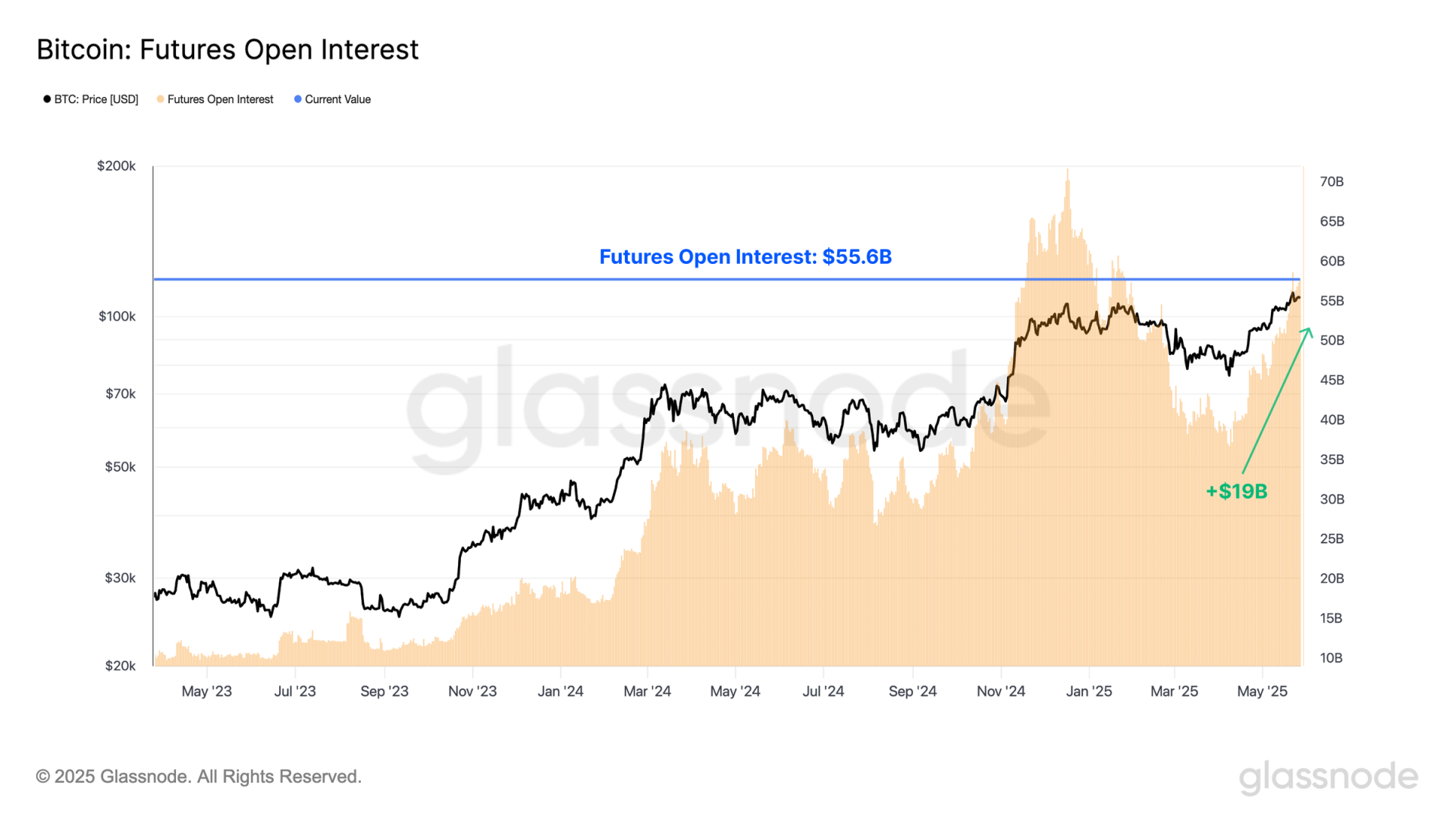

自 4 月 7.4 万美元局部低点以来,期货合约未平仓量显著增长,从 368 亿美元扩大至当前 556 亿美元。这反映出仅过去 49 天就增加了 190 亿美元(+51%),杠杆积累正在进行。

同期,期权合约未平仓量从 204 亿美元飙升至 462 亿美元,创历史新高。该 +258 亿美元的增长明显大于期货市场观察到的未平仓量增幅。

期权未平仓量的快速扩张反映了投资者基础的成熟,他们越来越多地运用期权合约执行更复杂的策略,以微调风险管理和交易头寸。

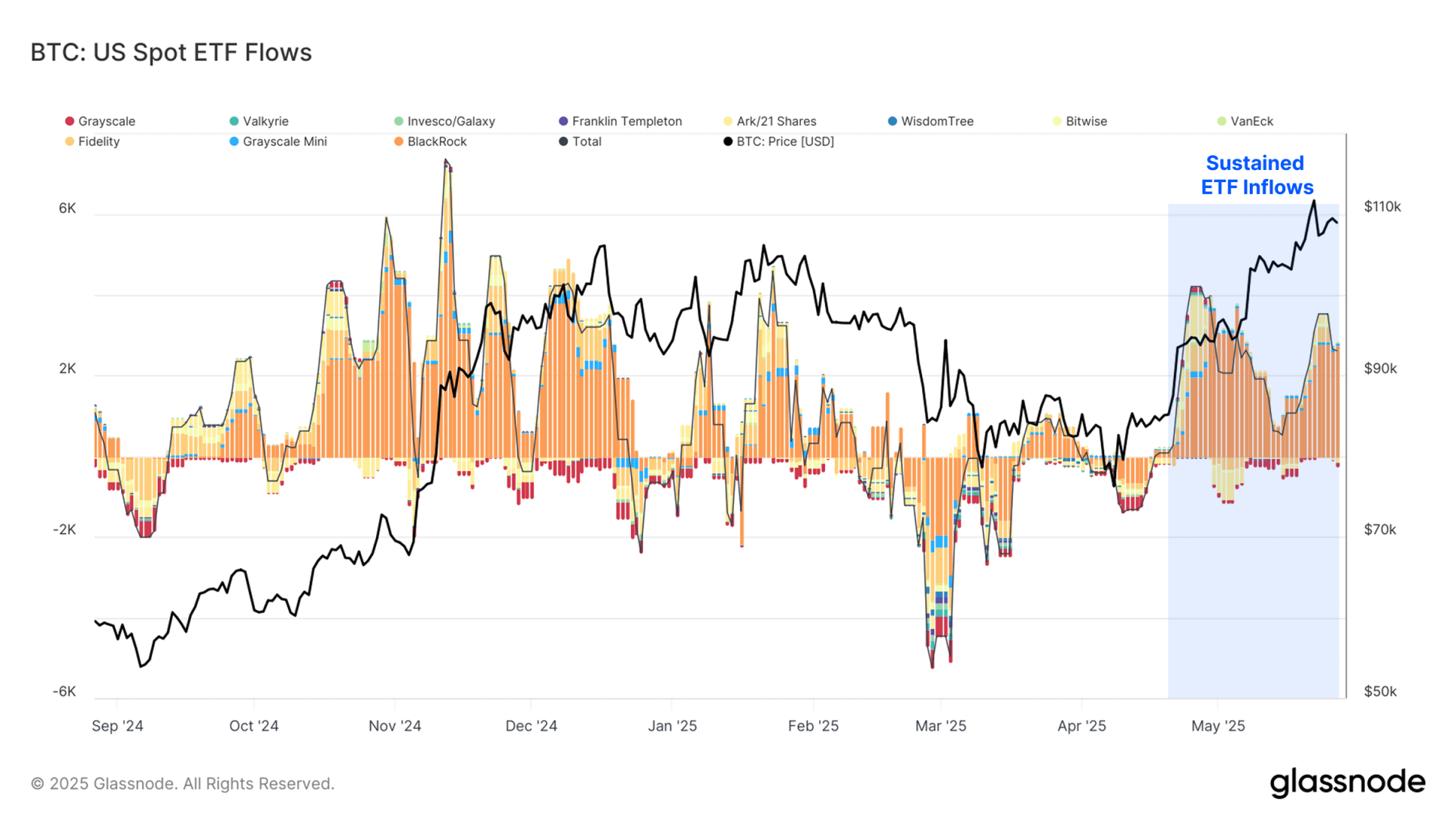

转向现货 ETF,可见自 4 月下旬以来持续的买方压力,且至今势头不减。过去一周,ETF 每日流入资金超过 3 亿美元。

来自散户和机构投资者如此巨大且持续的买方压力,表明对该资产的持续信心,并已成为自 2024 年推出以来支撑所有先前 ATH 突破的重要推动力。

随着比特币价格重返价格发现阶段,我们可以结合链上和技术指标来评估市场动能,并识别潜在的过热迹象。

111 日移动均线(111DMA)和 200 日移动均线(200DMA)是评估比特币市场动能和趋势强度的常用技术指标。我们可用短期持有者成本基础(STH-CB)这一链上指标来补充这些技术价格模型,该指标反映了市场新投资者的平均购入价格。历史上,该水平是关键阈值,常界定局部牛熊市状态。

当前价格远高于所有三个关键水平,突显了自 4 月以来市场涨势的强劲。值得注意的是,这些价格水平数值紧密靠拢,这种趋同为关键支撑区域提供了强有力的佐证,守住该区域对维持进一步上行动能至关重要。

此外,我们可利用 MVRV 比率定义价格带,以突显偏离投资者平均成本基础的极端情况。这有助于识别投资者盈利能力远高于长期平均水平的时期。历史上,突破 +1σ区间常与长期宏观顶部形态吻合。

目前,比特币价格在 +1σ和 +0.5σ区间内盘整。这表明市场相对过热,但在投资者持有的未实现利润达到 +1σ上方极端水平之前,仍有进一步扩张空间。通常这些极端水平会引发获利了结潮,导致卖压大幅增加。

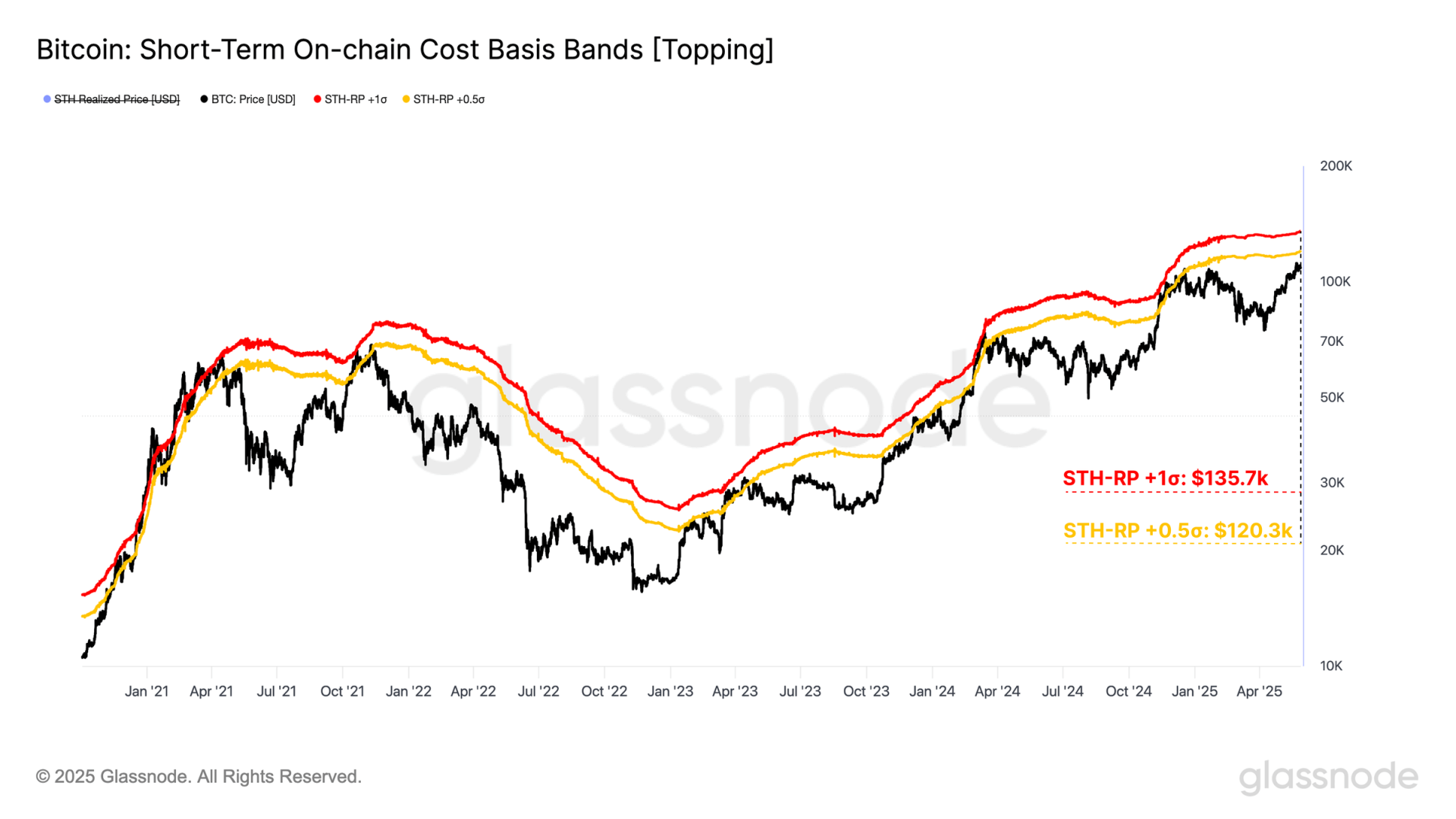

最后,我们可利用围绕短期持有者成本基础的 +0.5σ和 +1σ标准差带来评估局部过热状况。

历史上,价格在这两条带之间交易了 467 天,在 +1σ水平上方交易了 484 天,仅占比特币交易历史的 17.5%。这使得进入该区域相对罕见,通常成为局部价格走势的上限。

MVRV +1σ水平通常与宏观顶部相关,STH-CB +0.5σ和 +1σ带更能指示近期顶部形态。这些模型组合可为识别过热市场状况提供稳健框架。

比特币创下 11.1 万美元历史新高(ATH),成为本轮周期的第三个新 ATH。表投资者盈利能力和获利了结增加、交易所钱包链上转账升温、期货和期权未平仓量显著增长,以及现货 ETF 持续的买方需求。

随着市场进入价格发现阶段,12 万美元关口成为关键关注区域,预计该区域及附近卖压将加速。