摘要:比特币陷 11 万 -11.6 万美元区间震荡,获利了结与 ETF 流入放缓抑制动能。衍生品市场成主导力量,期货期权维持平衡。重拾 11.4 万美元是关键上行信号,失守 10.8 万美元恐下探 9.3 万美元。链上流动性趋弱,传统金融需求疲软,市场需更强 inflow 开启新涨势。

比特币持续在 11 万至 11.6 万美元区间震荡,获利了结与 ETF 资金流入放缓抑制上行势头。衍生品市场影响力显著提升,期货与期权维持平衡格局。重拾 11.4 万美元是关键上行信号,失守 10.8 万美元恐引发更深层抛压。

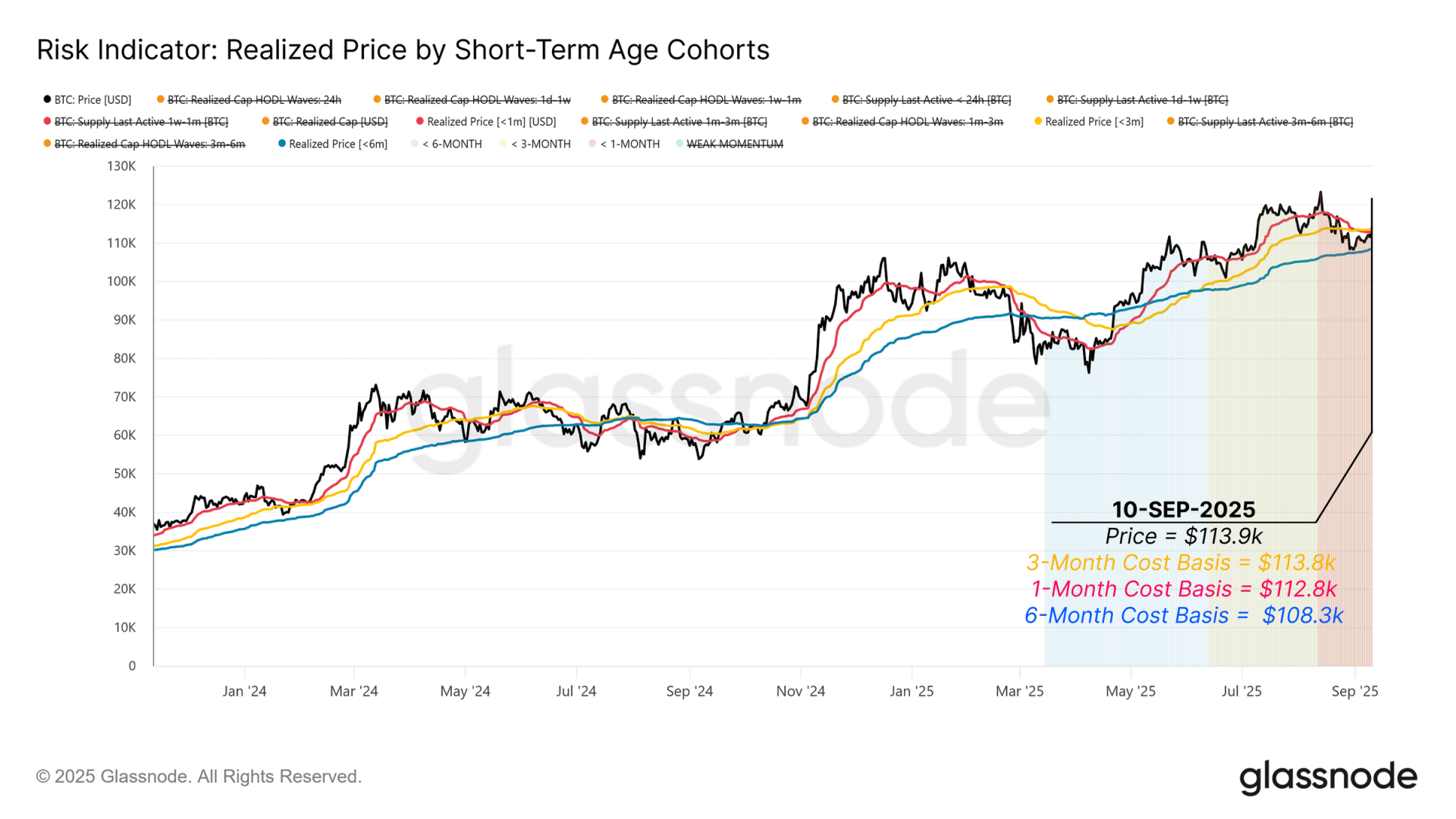

8 月中旬创历史新高后市场动能持续衰减,比特币跌破近期顶部买入者成本线,重回 11 万至 11.6 万美元"真空区间"。价格在此范围内波动,随着供应重新分布逐步填补区间。当前核心问题是:此为健康回调还是深度回调开端?

通过 CBD 热力图识别当前价格三大投资者群体:

收复 11.38 万美元将推动顶部买入者盈利并延续涨势,跌破 10.83 万美元则可能触发短期持有者抛售,打开下探 9.3 万美元供应价格趋紧。

链上短期持币群体成本

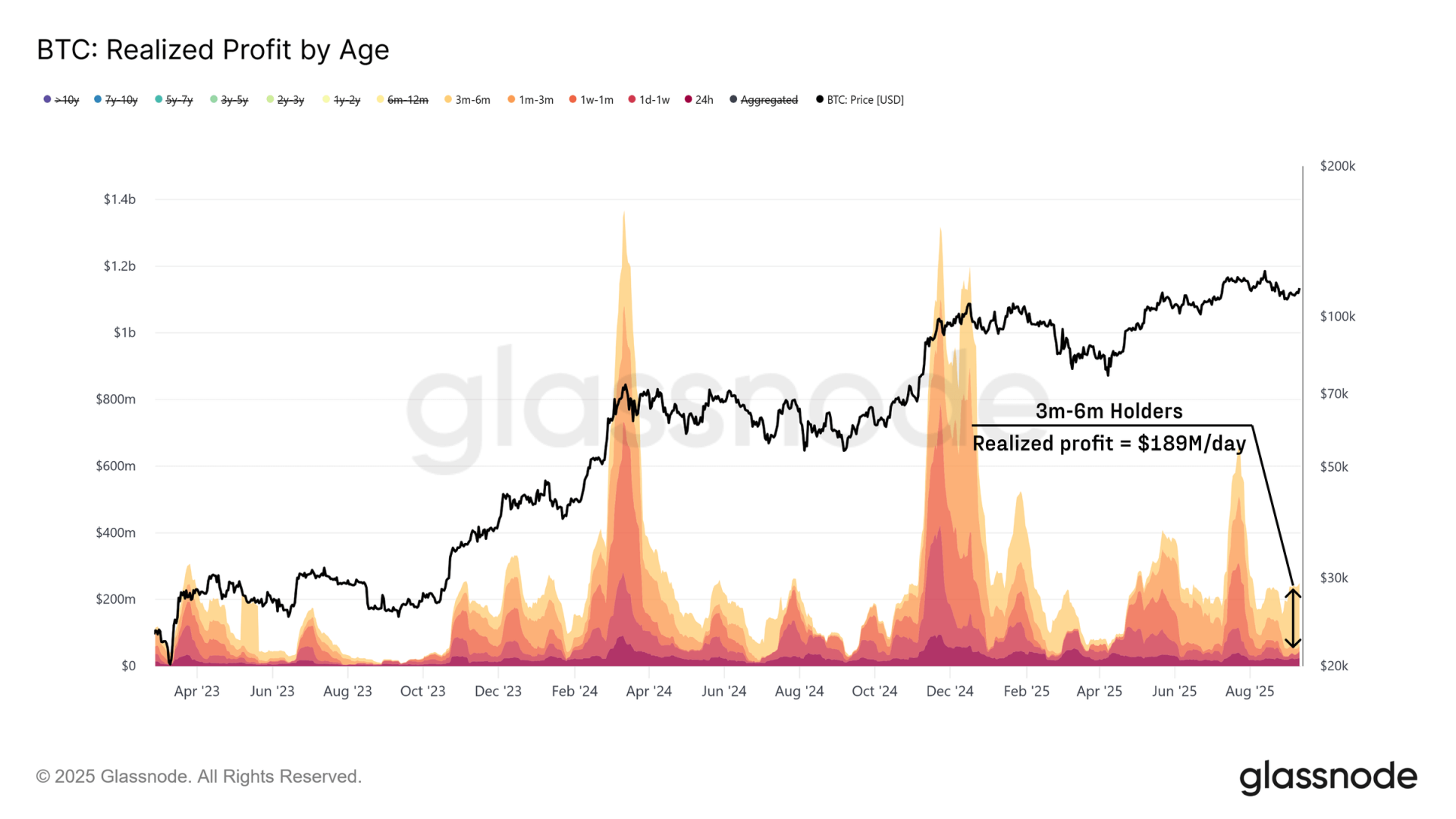

3-6 个月持有者在 10.8 万至 11.4 万美元反弹期间日均实现盈利 1.89 亿美元(14 日 SMA),占短期持有者总利润 79%。这表明二月至五月抄底者借反弹获利离场,形成显著阻力。

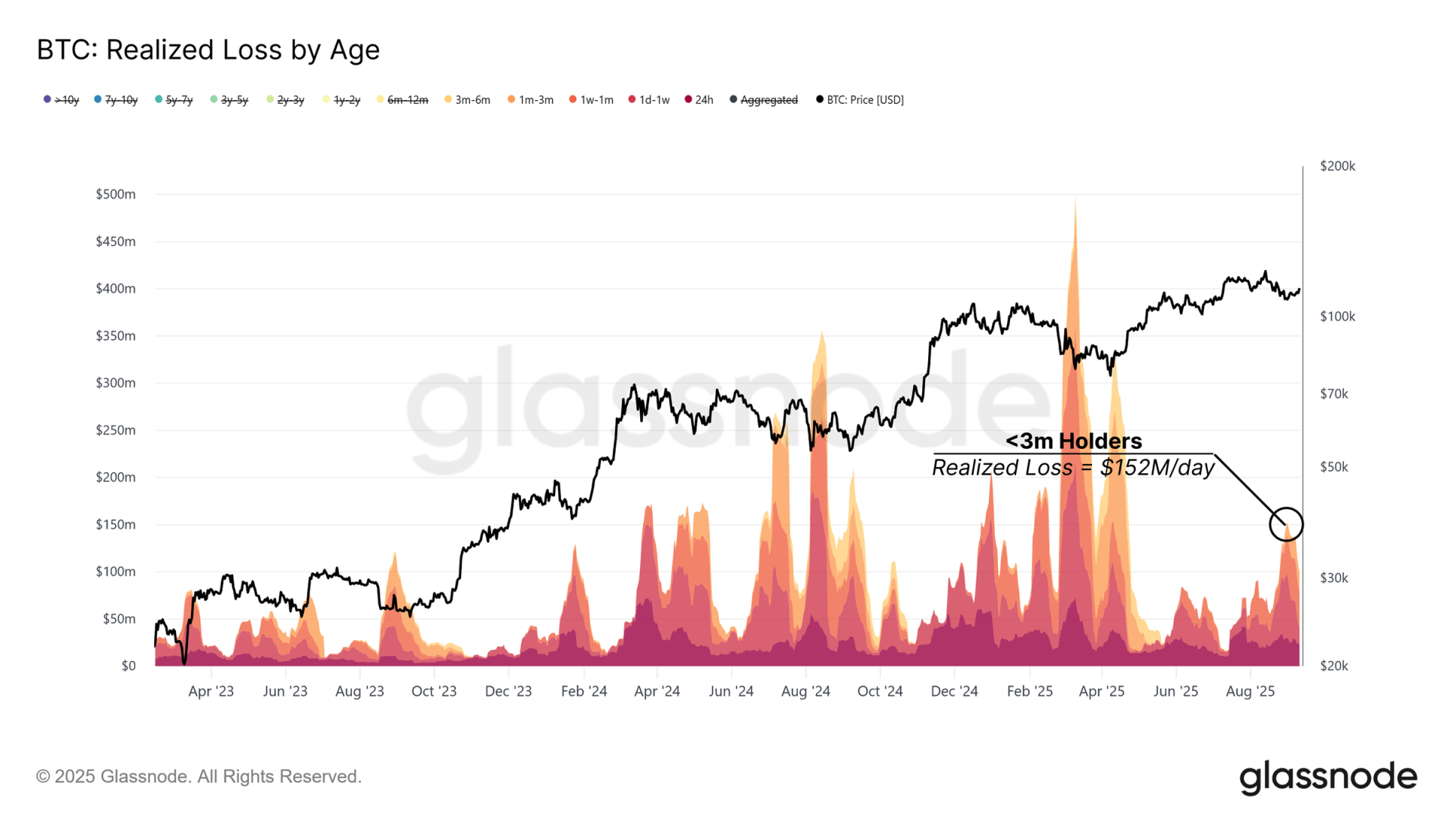

同期近三个月持有者日均亏损达 1.52 亿美元(14 日 SMA),重现 2024 年 4 月与 2025 年 1 月的压力模式。需足够买盘吸收抛压,若价格稳守 11.4 万美元上方将重启中期涨势。

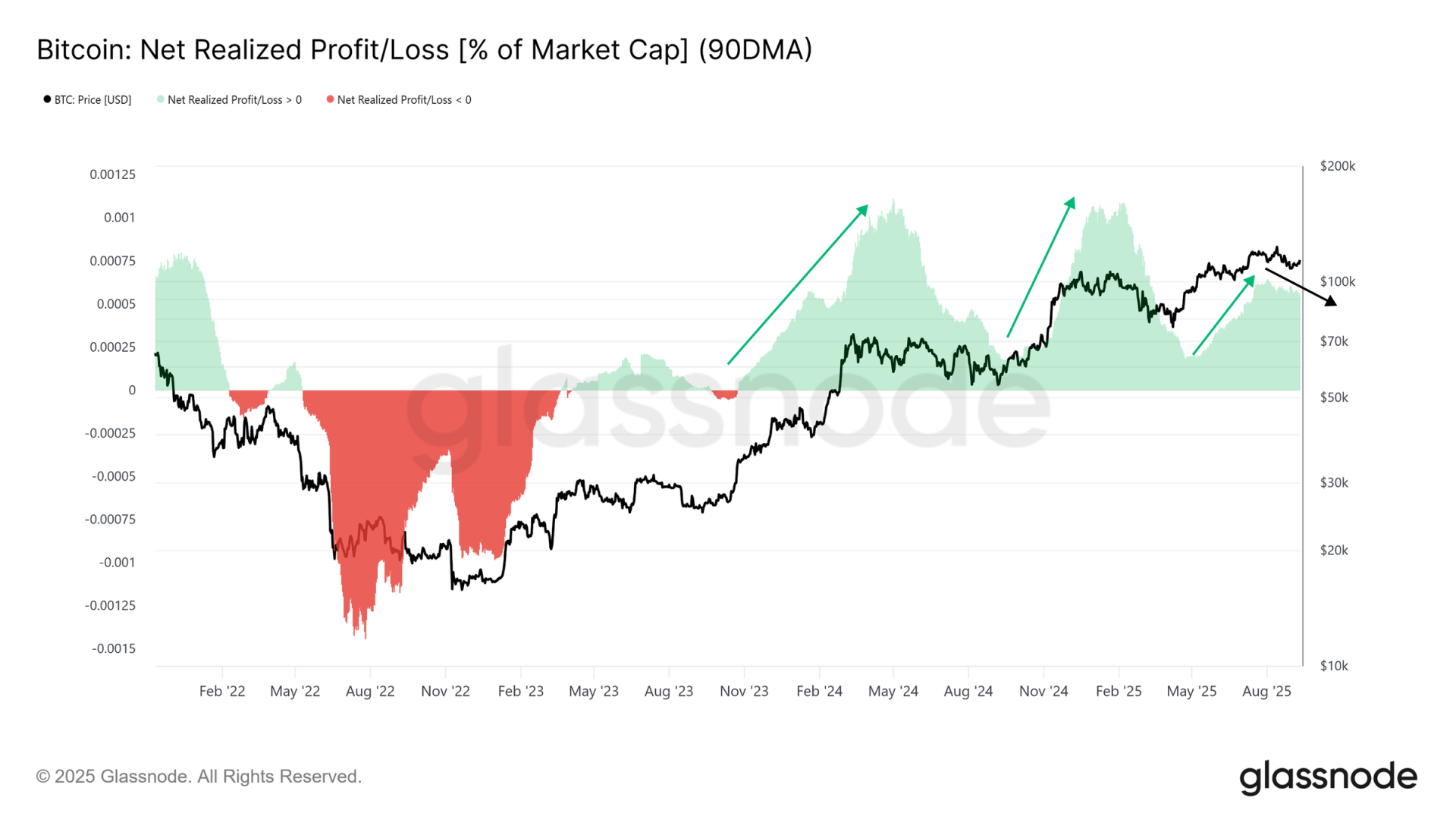

净实现利润占市值比例 90 日 SMA 从 8 月峰值 0.065% 逐步回落,但仍高于常态。只要价格高于 10.8 万美元,流动性仍具支撑性。

美国现货 ETF 净流入自 8 月初锐减,目前日均仅±500 BTC(14 日 SMA),远低于本周期早期涨势水平,传统金融动能显著衰减。

现货流动性减弱时期,衍生品市场成为关键。成交量 Delta 偏差指数从 10.8 万美元反弹中回升,显示币安、Bybit 等平台卖压枯竭,期货交易者有效吸收抛盘。

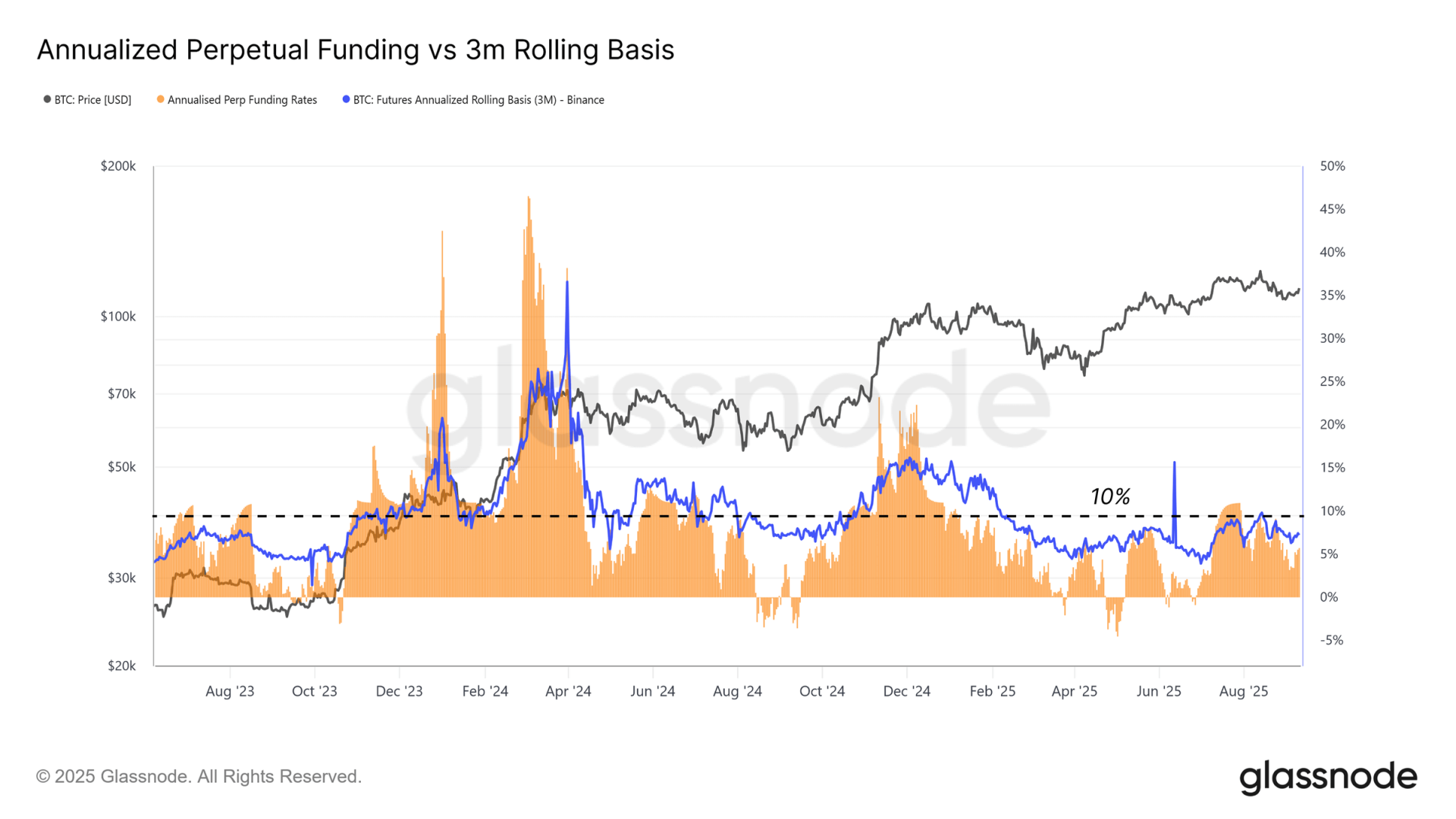

三个月年化期货基差维持在 10% 以下,永续合约交易量平淡,表明杠杆需求稳定而无过热迹象,市场结构更趋健康。

三个月年化期货基差

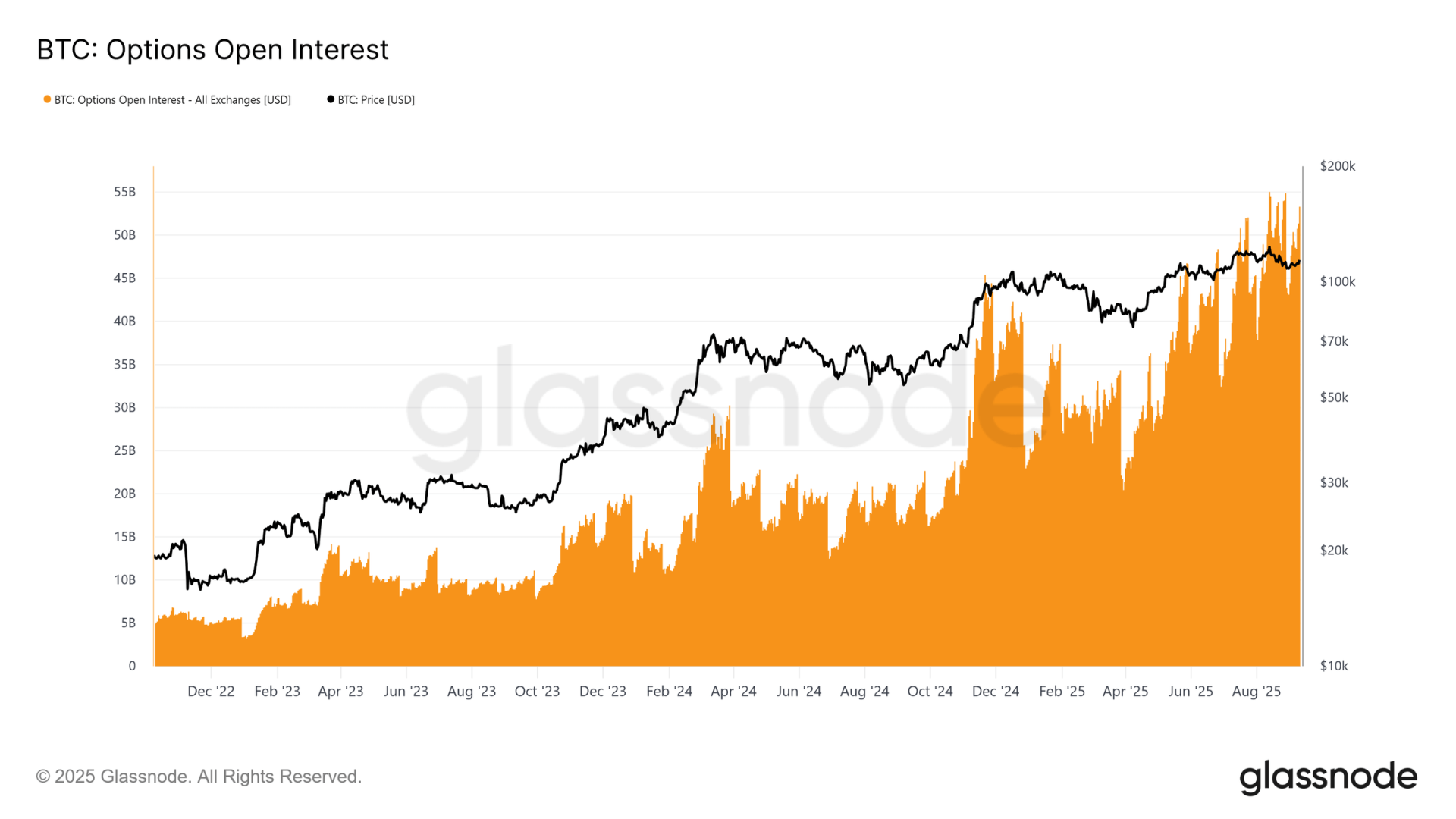

比特币期权未平仓合约创新高,隐含波动率持续下降,反映市场成熟度提升。看涨期权占比显著高于看跌期权,显示偏多情绪与下行风险管控并存。

比特币期权未平仓合约创新高

比特币市场正处于卖方压力与流入减弱的微妙平衡中。链上流动性趋弱,ETF 资金流动能衰退,使衍生品市场重要性凸显。期货与期权活动显示比过往过热阶段更均衡的结构,为市场提供更稳固基础。重拾 11.4 万美元是恢复信心关键,失守 10.8 万美元则可能下探 9.3 万美元。衍生品支撑当前结构,但需更强需求才能开启新一轮持续涨势。