摘要:美国总统选举结果推动市场稳定,特朗普胜利带来加密货币监管的积极变化。预计市场市值将大幅增长,特别是比特币和智能合约平台。美联储的货币政策不确定性影响市场预期,但年底看涨情绪依然强劲。长期基差扩展和期权交易提供了潜在机会。

上周市场(包括加密货币和传统金融)的主要推动力是唐纳德·特朗普的决定性选举结果!这不仅是决定性的,而且是历史上最大的选举浪潮之一。特朗普赢得了选举人团、普选、参议院,并可能赢得众议院。美国大选风险解除,市场趋于普遍看涨的情绪之中。

VIX index (ThinkOrSwim/Schwab)

VVIX index (ThinkOrSwim/Schwab)

股市波动率指数 VIX 从 20.50 下降到 16,周二收盘到周三开盘。

同样,VVIX(波动率期权的波动率指数)从 115 下降 25 点到 90,周二到周三。

这个时机非常适合进入第四季度的牛市季节性,低波动率和高股市。

市场令人振奋!

在周四降息 25 个基点之后——继 9 月的半个百分点降息之后——美联储让市场对未来降息感到不确定,12 月再次降息的可能性仅为 25%。

美联储 9 月份的预测预计逐步降息,目标是到 2025 年底达到 3.25% 到 3.5% 之间。但市场情绪现在反映出利率可能会保持在当前水平,至少到 2025 年中期。

当选总统特朗普的财政政策,如潜在的关税和移民变化,可能会通过影响通胀和增长来复杂化美联储的决策。

美国现在在富裕国家中占据更大的产出份额,得益于强劲的疫情后增长、强势美元和生产力的提高,而中国的增长放缓,欧洲经济正在萎缩。这种转变增强了特朗普在贸易政策中的影响力,尤其是他对中国提出的 60% 的关税和对其他国家提出的 10-20% 的关税。

渣打银行预测,共和党横扫将带来重大变化,可能将加密市场市值从 2.5 万亿美元提升至 10 万亿美元,到 2026 年底。以下是主要预期发展:

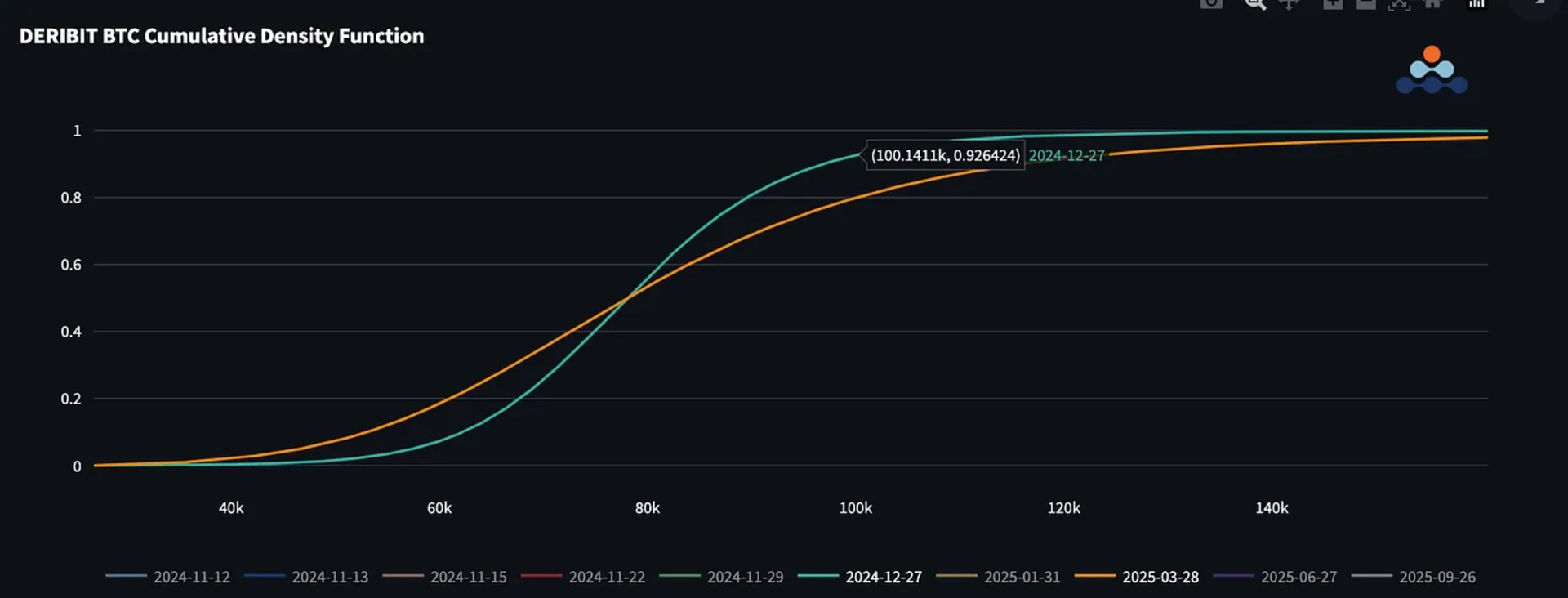

渣打银行的分析师 Geoffrey Kendrick 预计,到 12 月,比特币目标价为 90,000 美元,甚至可能达到 100,000 美元。

但分析师的预测与目前市场中观察到的 gamma 信息冲突。

我们看到 11 月 29 日和 12 月 27 日到期的 90k 期权 gamma 为正,且数值较大,表明处于 90K 期权头寸的敏感性较高,价格波动可能导致较大风险

但 90k-100k+ 区间已被卖给做市商……如果市场达到该区间,价格可能会遇到阻力,除非市场情绪进一步看涨。

本周观察期权头寸的变化将会很有趣。

如前所述,分析师预计年底将继续看涨。

从 ZeroHedge 文章中的图表来看,有很多希望和历史先例支持年底反弹。

值得注意的是以太坊和 Solana 的反弹。

监管环境可能会对 DeFi、NFTs、RWA 和游戏更加友好。协议开发、使用和风险投资可能会增加对 Web3 领域的兴趣。

这可能导致以太坊的表现不佳情况发生逆转。

需要注意的是,比特币储备主题可能会获得动力,这可能使比特币更具吸引力。值得思考!

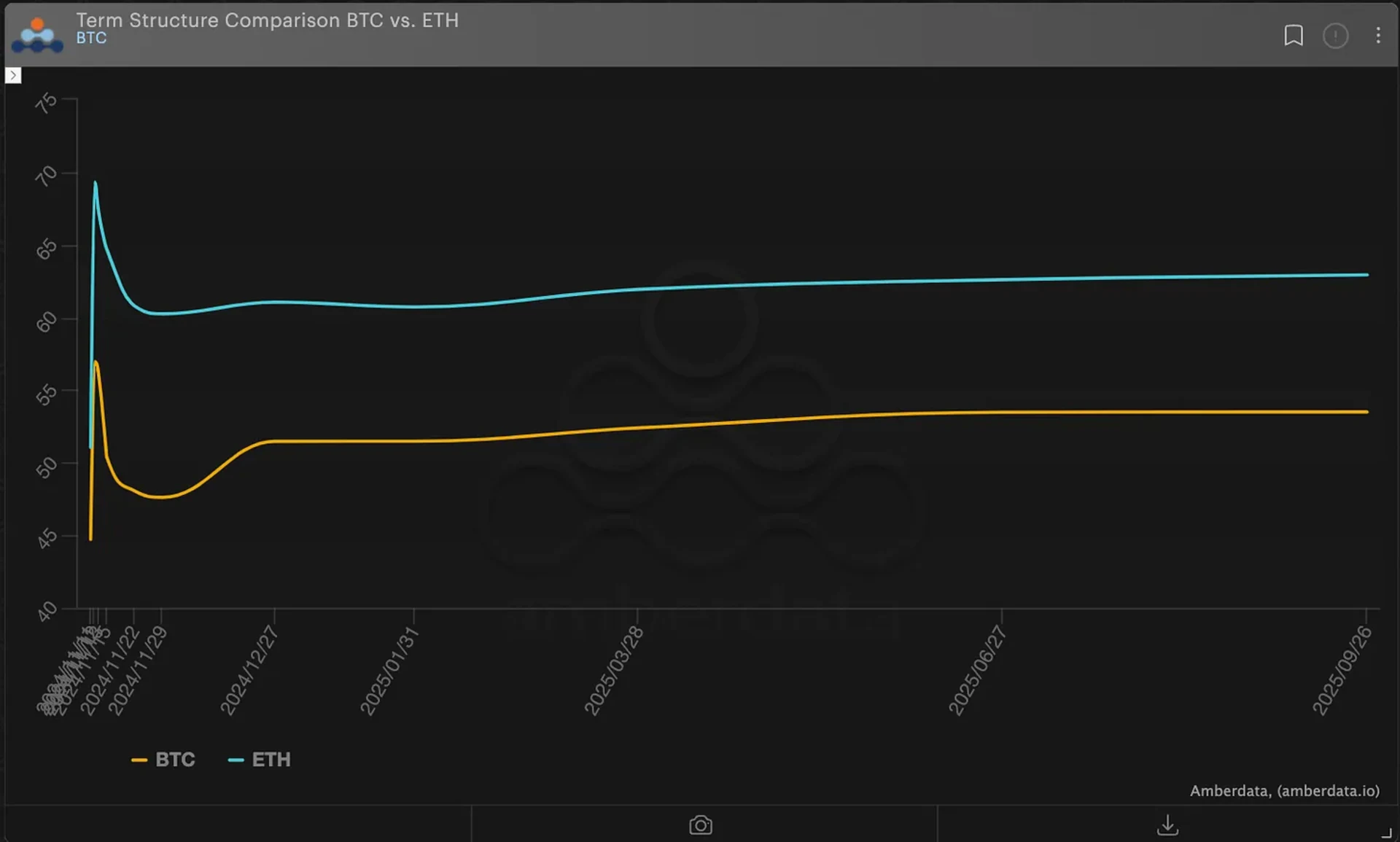

具体来说,隐含波动率反映了市场对未来价格波动的预期。以太坊的 IV 溢价意味着市场预期以太坊的价格波动可能会更大。如果以太坊缩小与比特币的差距,市场对其未来波动的预期可能会进一步上升,从而导致 IV 溢价增加。

现在买入波动率是个有趣的选择。

选举波动率溢价消失了,但市场的热情显著增加,方向的漂移成分非常强。

上周我们注意到 11 月 29 日 80-90k 看涨价差回报比是 10 倍。

我认为,更多的上行期权是有趣的,因为市场有动量和强劲的基本面理由推动上涨!

尤其是因为现货 ETF 为之前无法投资 BTC 的传统市场玩家提供了投资途径。

另一种被低估的交易,可以以“安全”方式增加 delta,是基差扩展。

在持续牛市中,long-dated 基差有很大扩展空间,因为市场为长期杠杆支付溢价。

这种交易有趣之处在于,它比持有杠杆多头头寸有更平稳的“路径”,不容易被“震出”。

Long-dated 看涨期权也将从基差扩展中受益,但交易者必须确保风险反转尚未被定价得过于看涨。