从 Variance 定价到时间与状态结构的系统性错配

在成熟的期权市场中,“波动率套利”并不是某一种具体策略,而是一整套围绕 不确定性如何被定价 展开的交易方法论。

如果站在 variance / forward 的统一框架下来看,几乎所有长期存在、可被反复验证的波动率套利策略,本质上都在交易同一件事:隐含 variance 在不同维度上的系统性定价偏差。

这些偏差主要集中在三个维度:

波动率交易的基础层

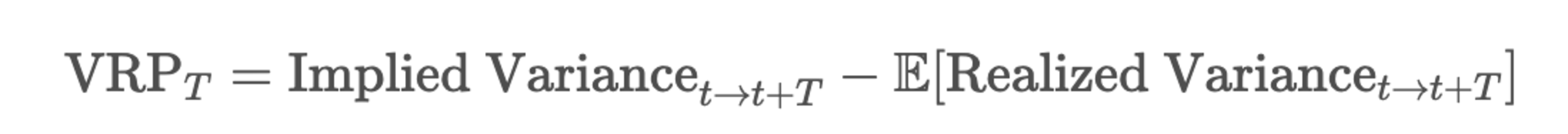

VRP 套利交易的,并不是某一个 IV 点位,而是一个统计意义上的事实:市场对未来一段时间 variance 的定价,长期高于该时间尺度下 variance 的可实现水平。

用更交易员的语言说就是:市场愿意为不确定性支付“保险费”,而这笔保险费在长期内往往被高估。

VRP 并不是一个“信号指标”,而是一种 长期存在的风险定价结构,也即 风险溢价结构。

VRP 并不是市场失效,而是期权市场的基本运行机制。

主要来源有三点:

尾部风险补偿 :极端波动往往与流动性枯竭同时发生;期权卖方在最坏状态下面临非线性损失,必须获得补偿。

对冲成本与库存风险:做市商在高波动时期需要高频对冲 gamma,对冲成本本身随波动率上升而上升。

结构性需求偏差:投资者对 crash、jump 的保险需求具有不对称性,导致隐含 variance 被系统性抬高。

因此,卖 variance 的正期望,本质上是为市场提供“尾部保险”的风险补偿,而不是无风险套利。

Delta-hedged ATM Straddle 是 VRP 套利最标准、最干净的表达。

从 PnL 角度看,这类策略的收益可以理解为:

当 VRP 极低甚至为负时,策略可以反向表现为 Long Gamma / Gamma Scalping,即用 realized variance 对抗被低估的 implied variance。

VRP 套利的风险高度集中,且从不隐藏:

从理论上讲:VRP 的期望收益,正是这些风险的补偿。

因此,VRP 策略的关键不在于预测,而在于:

时间结构的错配

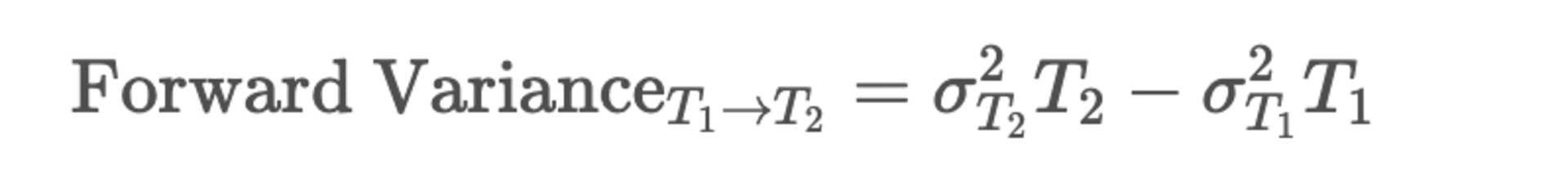

如果说 VRP 回答的是“整体是否卖贵”,那么 Forward 套利回答的是:哪一段时间被卖贵了?

由于 variance 具有时间可加性,不同到期 IV 的组合隐含了对 不同时间段 variance 的定价。通过远近两期权的 variance 差分,可以提取:

Forward 套利并不关心整体波动是否高企,而是关心: 某一特定时间切片的 variance 是否被高估或低估。

常见原因包括:

最常见的是 Calendar Spread:

表面上看是买低 IV、卖高 IV,但本质上是在:做多某一段 forward variance,做空另一段时间的 variance。

进一步的变体包括 diagonal 和 multi-calendar,用于更精细地表达时间结构观点,尤其在事件型交易中非常常见。

Forward 套利的风险不同于裸 short variance:

在理论上,其风险通常 低于纯 VRP 套利,但 alpha 更依赖结构判断。

状态分布的错配。这是最复杂、也最容易被误用的一类波动率套利。

Skew 套利交易的是:市场对不同价格路径(状态)下 variance 的差异化定价是否合理。换句话说,市场是否对某些状态(尤其是 crash)支付了过多或过少的 variance 溢价。

现实中的收益分布显著偏离正态:

市场通常:

这些策略本质上不是方向交易,而是 对分布形状的判断。

Skew 套利的风险在于:

因此,这类策略通常不适合作为单一核心策略 而更适合作为 VRP 或 Calendar 的结构性补充

从 variance 的角度看,这三类套利并非并列,而是分层:

成熟的波动率交易系统,通常会在这三个维度上 同时分散风险与 alpha 来源。

所有主流波动率套利,归根结底都在做把未来的不确定性拆解为时间 × 时间段 × 状态,并寻找其中的定价错配。当你真正从 variance、forward IV 和 surface 的角度理解期权市场时,会发现:

这也是波动率交易之所以能成为一门独立交易范式的根本原因。