ETH ETF 通过之后,整个市场意料之中的进行了大幅下跌,和之前 BTC ETF 通过后的走势如出一辙。

根据 ETF 对市场的影响,可以总结出美国 ETF 模式:上线前预期拉满,大涨一波;上线后利好出尽,开始跌一波;之后由于 ETF 通过后的终局利好,于是又逐渐缓慢上涨。

然而回顾这个周期,虽然有了 AI、DePIN、Restaking 的叙事,但始终没有像之前几个周期出现 Uniswap 带领 Defi summer,NFT 热潮人人换头像、StepN 引起全民运动参与这类的爆款赛道和项目。这也让许多投资人和 builder 对这个周期感到迷茫。这个周期的牛市究竟会以怎样的面貌来迎接我们?

每个人也都做出了不同的选择,无论选择在 BTC 生态 build、DePIN/AI 赛道 Build,还是倾心 meme 全职炒币,大家根据各自的信仰进行了下注。

总体来说,目前项目的探索可以大致分为两个流派。一个是金融派,认为 Web3 的发展一定和金融熟悉息息相关,无论是 Defi、NFT 还是 BTC 生态,本质还是在围绕金融玩法和资产属性上做文章;另一派是 web2 结合派,社交、游戏、基础设施(DePIN)、AI 等,希望将 web2 的赛道与区块链/加密货币结合,来探索出新的场景。

在之前的几篇研报和分析文章中,我曾经探讨过 AI+Web3 的结合的发展现状和挑战,以及 BTC 生态的发展现状。今天和大家聊聊金融派中的代表性赛道 Defi。

Defi 是一个老生常谈的赛道,无论是 Dex 中最具代表性的 Uniswap,还是衍生品赛道中的 dYdX,Defi 对于一条公链乃至整个 web3 行业中都扮演着非常重要的作用。

在 Dex 诞生之前,人们进行加密货币的交易是通过中心化交易所来进行,中心化交易所的优点就和 web2 一样,速度快、操作简单;然而缺点也很明显,透明度低,安全性差,后来出现的某 CEX 巨头倒塌事件也震碎了许多人的心,尤其是对于 web3 的用户来说,资产所有权、安全性和透明性是被放在非常重要的地位的。

2018 年,Uniswap V1 通过采用自动化做市商模型(AMM),实现去中心化的交易所,让用户直接与智能合约交易,而不是传统的买家和卖家市场这种订单簿模式,从而横空出世引领一个新的赛道;再到后来 V2、V3 有了内置价格预言机、支持集中式流动性和多层费率等新功能,不断优化着用户使用 Dex 的体验,uniswap 从诞生之初就牢牢占据 Dex 赛道的龙一。

另一方面,dYdX 作为 Defi 衍生品的先行者,选择使用订单簿模式来提供杠杆和合约交易服务,在运作方式上更接近传统金融的模式,凭借比较高的流动性和大量的交易对,曾一度在衍生品赛道占据很高的市场份额,和 Uniswap 一起引领了 Defi Summer 的盛况。

而后来 Defi 的发展中,Dex 和衍生品的发展出现了两种明显不同的路线。

接下来让我们进一步分析,为什么 GMX 之前可以异军突起,相比 dYdX 的 GMX 创新点在哪,我认为有两个核心创新点:

这两个创新点精准抓住了交易的两端:用户和流动性提供者,从而能够后来居上成为新的衍生品龙头。

在 GMX 之后,也出现了一些有趣的衍生品项目开始跃跃欲试。例如 Blast 链上的 SynFutures 最近链上交易量屡创新高,仔细扒一扒之后发现也有几个值得关注的点:

此外,我觉得 SynFutures 最有意思的一个点是将 AMM+ 订单簿结合,接下来详细分析一下这个创新点。

正如上面的特点 2 中提到,oAMM 让 LP 可以把流动性集中在一个价格区间,而价格区间又可以分为多个价格单,从而流动性提供者可以在 SynFutures 上以链上限价单的形式来提供流动性。

而这种类似订单簿的流动性提供模式使得很多中心化交易所的做市商能够更熟悉更方便的参与其中,本质上和中心化交易所的限价单模式差别不大,从而更进一步的提高了池子的流动性。而利好了流动性提供者之后,更深的池子也会吸引更多用户进来,从而形成正向循环。

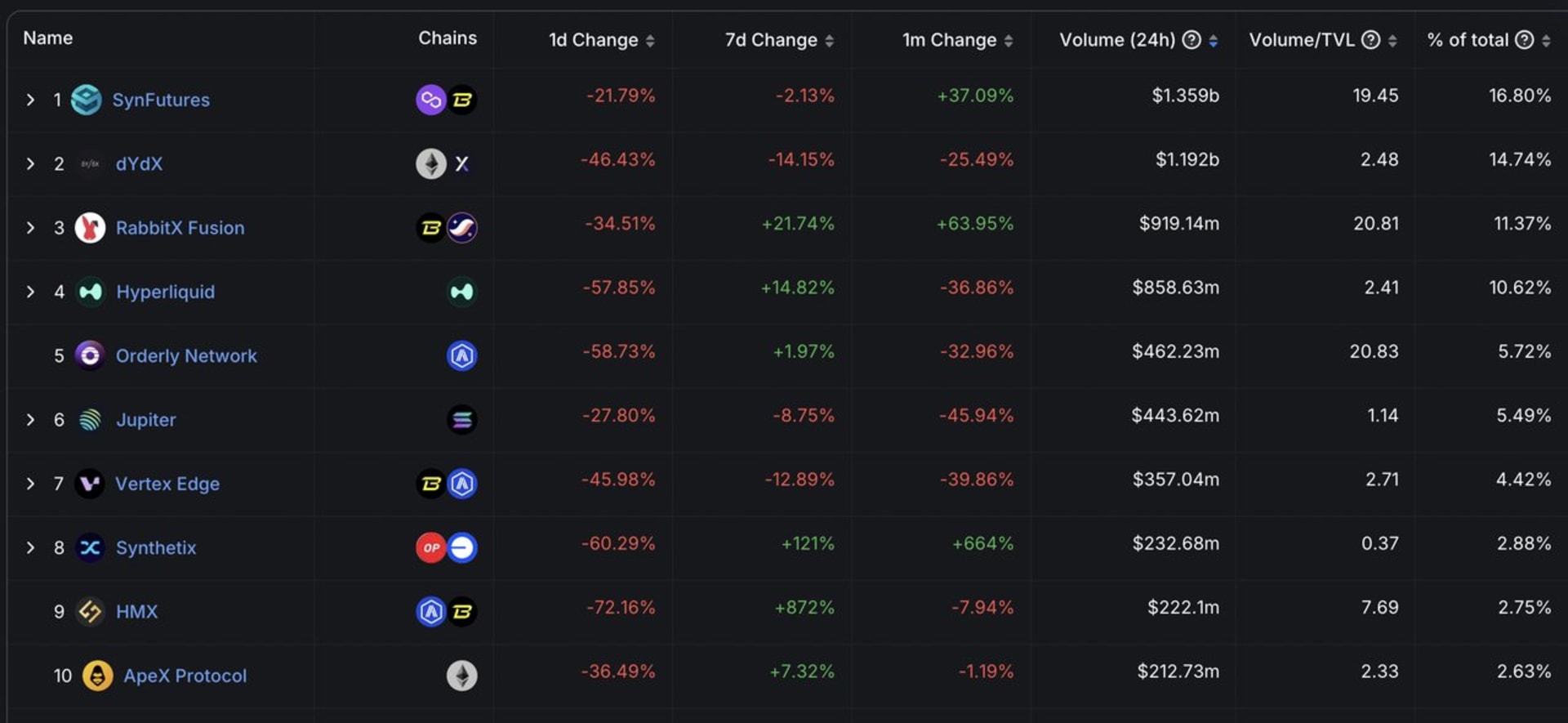

目前 SynFutures 日交易量超过了 13 亿美元,超过了老牌明星项目 dYdX 的 12 亿和 GMX 的 1.8 亿(未进前十),在交易量方面表现非常强势,给衍生品赛道带来了新的活力。

总的来说,无论是金融派还 web2 结合派,都十分期待有更多原生性和有意思的项目出现,involve 更多的人和钱的加入,短期上给这个周期的牛市爆发找到可支撑的引爆点,长期来看去更多的渗入到传统世界,诞生更多的 mass adoption。

本文由 @Dacongfred原创