在期权市场里,我们每天都在谈 IV(隐含波动率):IV 高了、IV 低了、IV crush、IV term structure……

但如果你问一个更根本的问题:期权市场真正交易的,到底是不是“波动率”?

答案其实是:不是。 期权市场交易的,是 variance(方差),而 IV 只是它的显示方式。理解这一点,是从“看 IV 做交易”,走向“真正理解波动率结构”的分水岭。

期权不关心价格往哪走,它只关心一件事:在未来一段时间里,价格会“折腾”到什么程度?

这里的关键词是:

这份“总量”,就是 variance。

可以用一个非常直觉的比喻来理解:

速度不能简单相加,但距离可以。

这正是期权市场的关键:

✅ Variance 是时间可加的

❌ Volatility 不是

因此,在期权定价和交易中,真正自然、可操作的对象,是 variance,而不是 volatility。

既然市场交易的是 variance,为什么我们看到的却是 IV(隐含波动率)?

原因很简单:IV 只是把“未来这段时间的总 variance”,平均摊成一个年化的强度指标,方便报价和比较。

换句话说:

所以IV 不是一个独立的东西,而是 variance 的一种表达方式。

在波动率语境中,forward 常常被误解。这里的 forward,并不是远期价格,而是:从未来某个时间点开始,到另一个时间点结束的那一段时间

举个例子:

而这段时间里被定价的“折腾量”,就叫:Forward variance

理解 variance 和 forward,最简单的方法不是看公式,而是看一个真实的期权交易:

表面上看是卖近月 IV,买远月 IV。但实际上是:

两者相减,你剩下的正是:近月到期日 → 远月到期日 这段时间的 forward variance。换句话说:日历价差,本质上是在交易“哪一段时间的波动被高估或低估”。

为了让 variance 和 forward 不停留在概念层面,我们用一个完整的数字例子,一步步把它算出来。

假设市场给出的隐含波动率是:

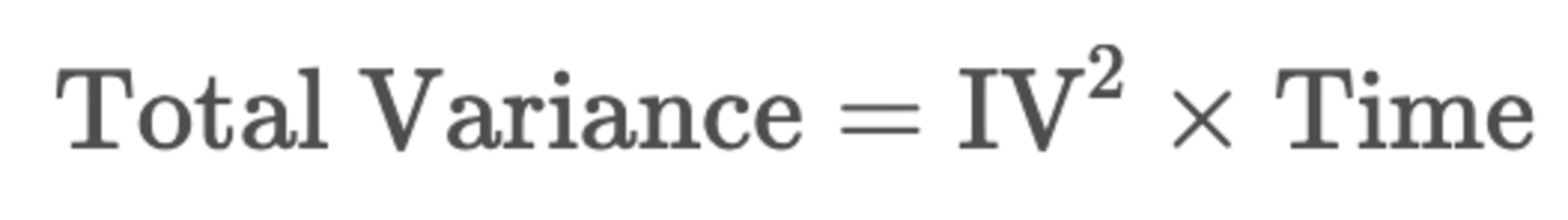

IV 本身不是市场交易的对象,它只是对未来 variance 的一种“年化表达”。因此第一步,我们要把 IV 还原成 total variance(这段时间的总折腾量)。

期权定价中使用的是:

其中时间用“年”为单位(加密期权通常按 365 天)。

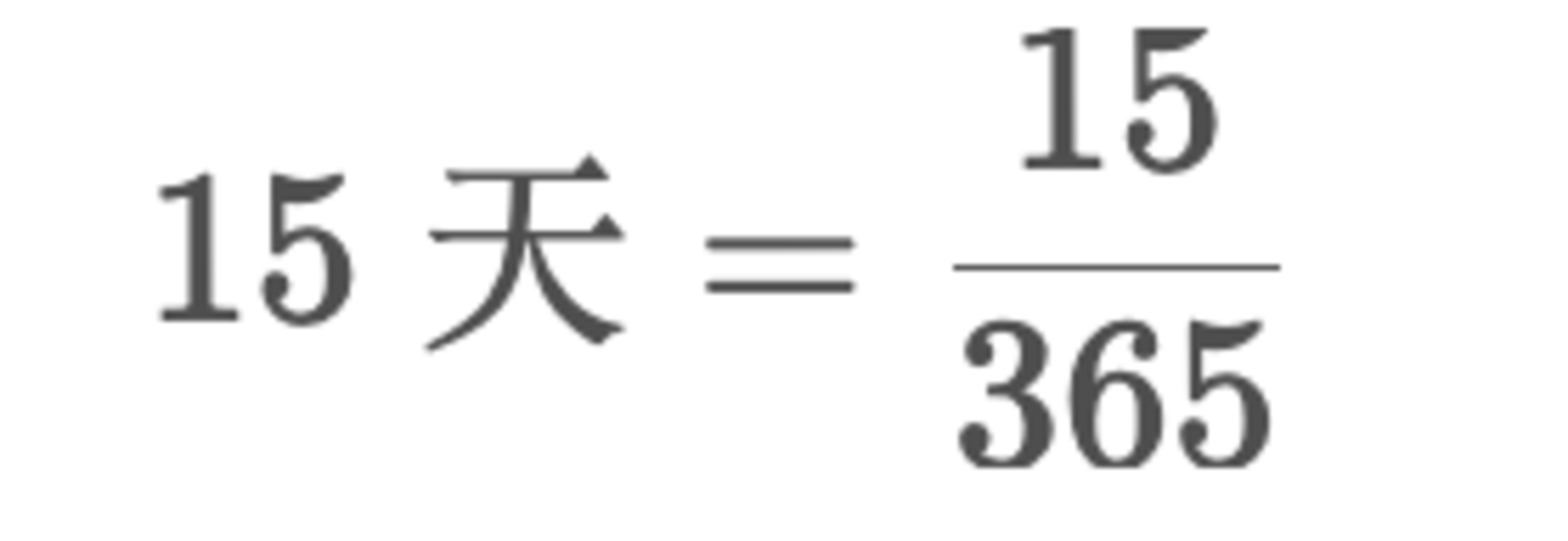

代入数值:

这意味着:市场认为:未来 15 天内,ETH 的价格路径中将累计约 0.0263 的 variance。

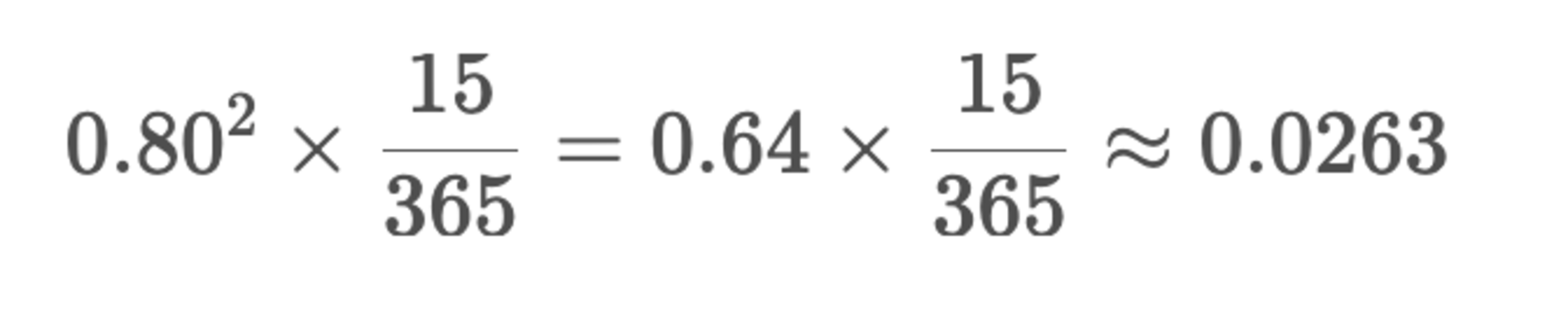

同样的方法:

市场认为:未来 30 天内的“总折腾量”为 0.0296。

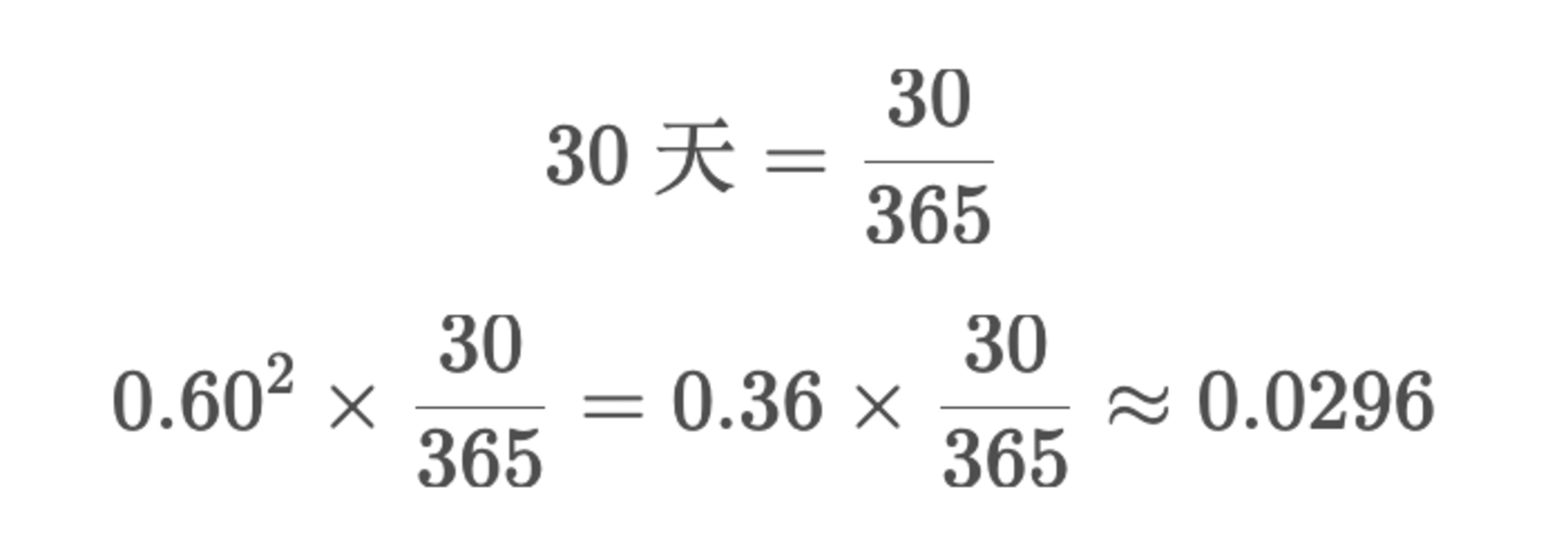

现在我们已经有了:

那么,第 16 天到第 30 天这段时间单独的 variance 就是两者之差:0.0296 - 0.0263 = 0.0033

0.0033,就是市场对“15 天之后那段时间”单独给出的定价,也就是 forward variance。

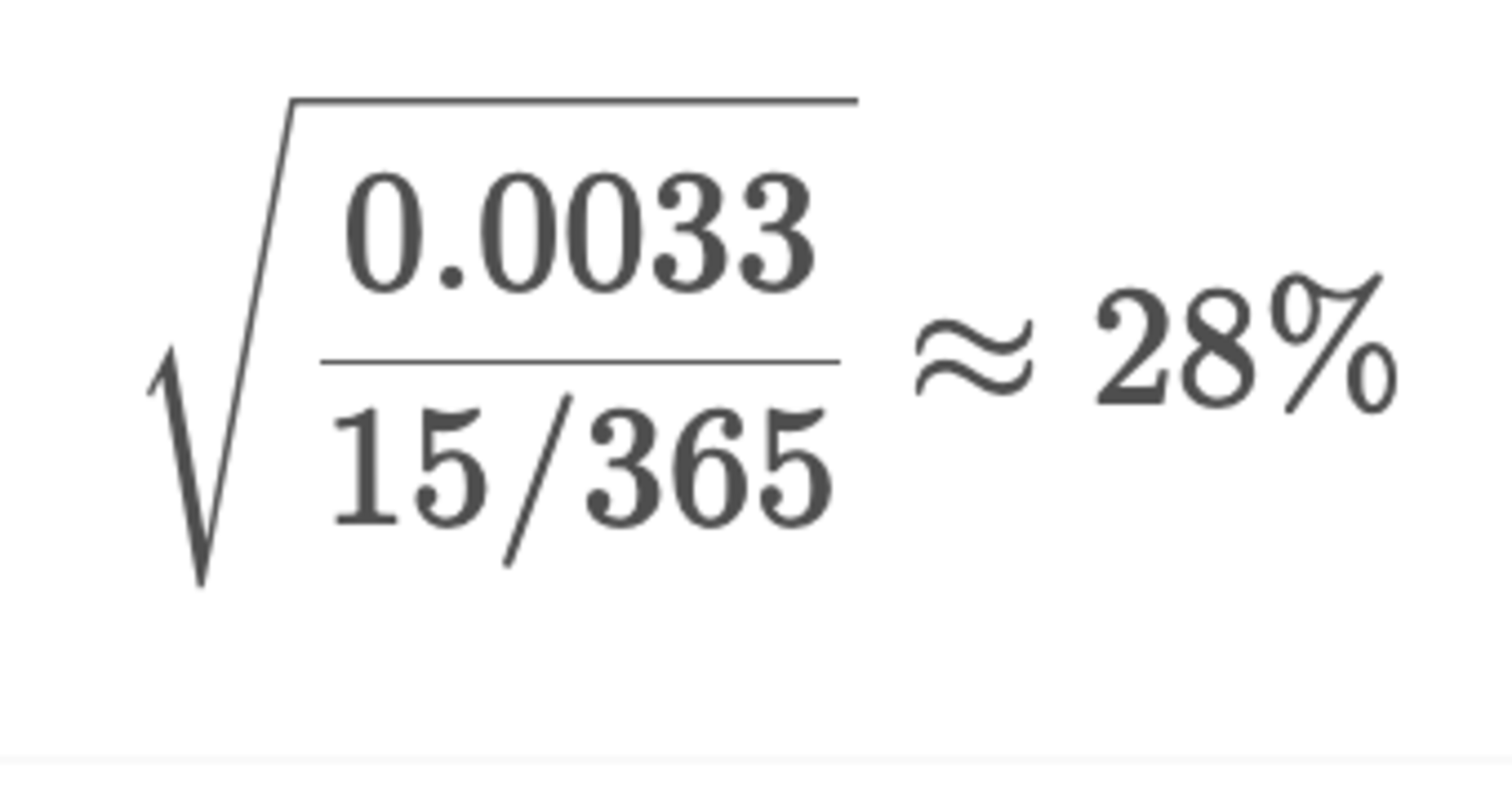

15–30 天这段时间长度同样是 15 天:15/365。因此对应的 forward implied volatility 为:

这个结果非常合理:

通过这个简单的计算可以看到:IV term structure 的变化,本质上是不同时间段的 variance 在重新分配,日历价差交易的,正是这些被拆分出来的 forward variance。

真正的波动率交易员,思考的通常是:

IV 只是对外沟通和报价的单位。 决策本身发生在 variance 和 forward 的层面。

当我们计算:

表面上是在比两个“波动率”。但本质上是在问:市场为“未来这段时间的 variance”付的钱,和实际这段时间段通常会发生的 variance,是否匹配?

这也是一种 forward variance 的比较,只是用历史数据做了一个现实代理。

回到最初的问题:期权市场到底在定价什么?

答案并不是某一个瞬间的波动率高低,而是未来某一段时间内,价格路径中将累积多少不确定性。 这份“不确定性的总量”,就是 variance。

隐含波动率(IV)只是市场为了表达和比较方便,把这段时间的 variance 平均化、年化后的显示形式。因此,IV 本身并不是一个可以脱离时间独立存在的变量,它始终与“到期时间”和“时间区间”绑定。

正因为 variance 具有时间可加性,期权市场才能通过不同到期的合约,将风险按时间切分、重新组合和定价。forward variance 正是这种时间拆分的结果,它描述的是:某一段未来时间本身,被市场如何定价。

日历价差(calendar spread)并非简单的“买远卖近”,而是在实务中直接交易 forward variance的工具:

从而表达对时间结构本身的判断,而非方向判断。

从这个角度再回看 VRP(波动率风险溢价)本质上是在比较: 市场对某一段未来时间的 variance 定价,是否高于或低于这种时间段在实际中通常会实现的 variance。

当你开始用 variance 与 forward 的视角来理解 IV、term structure、calendar 和 VRP,期权交易的重心也会随之发生转变:从判断“波动率高不高”,转向判断哪一段时间的风险被高估了,哪一段被低估了。这正是期权市场中,真正可持续、可结构化的波动率交易思维。