自 2020 年 DeFi Summer 以来以提供流动性而带来的挖矿潮井喷,各类去中心化平台,例如:借贷、Dex、Gamefi 吸金效应明显。而在当时 CeFi 发展相对滞后。随着 22 年 Crypto 行业进入寒冬,Luna、FTX 等暴雷事件的发生 Defi 和少量资产质量健康的 Cex 其实迎来一轮新的机会。相较于传统理财产品的单币流动性质押型产品一些投资人追求更多元化的理财产品,因此双币理财在也占有一席之地。

双币理财类产品的最早是由 Matrixport 在 2019 年 10 月推出的,随后多家金融服务机构、数字资产钱包和交易所也上线了此类产品。从最早的 1.0 产品线标的仅有 BTC,到如今的 2.0 产品线标的涵盖 ETH 等其他主流币,可选择期限从 1 天到 1 年均有。投资人如能较熟练使用双币理财这个投资工具牛市、熊市、震荡市都能带来一定的收益增强。下面详细介绍双币理财各种特性。

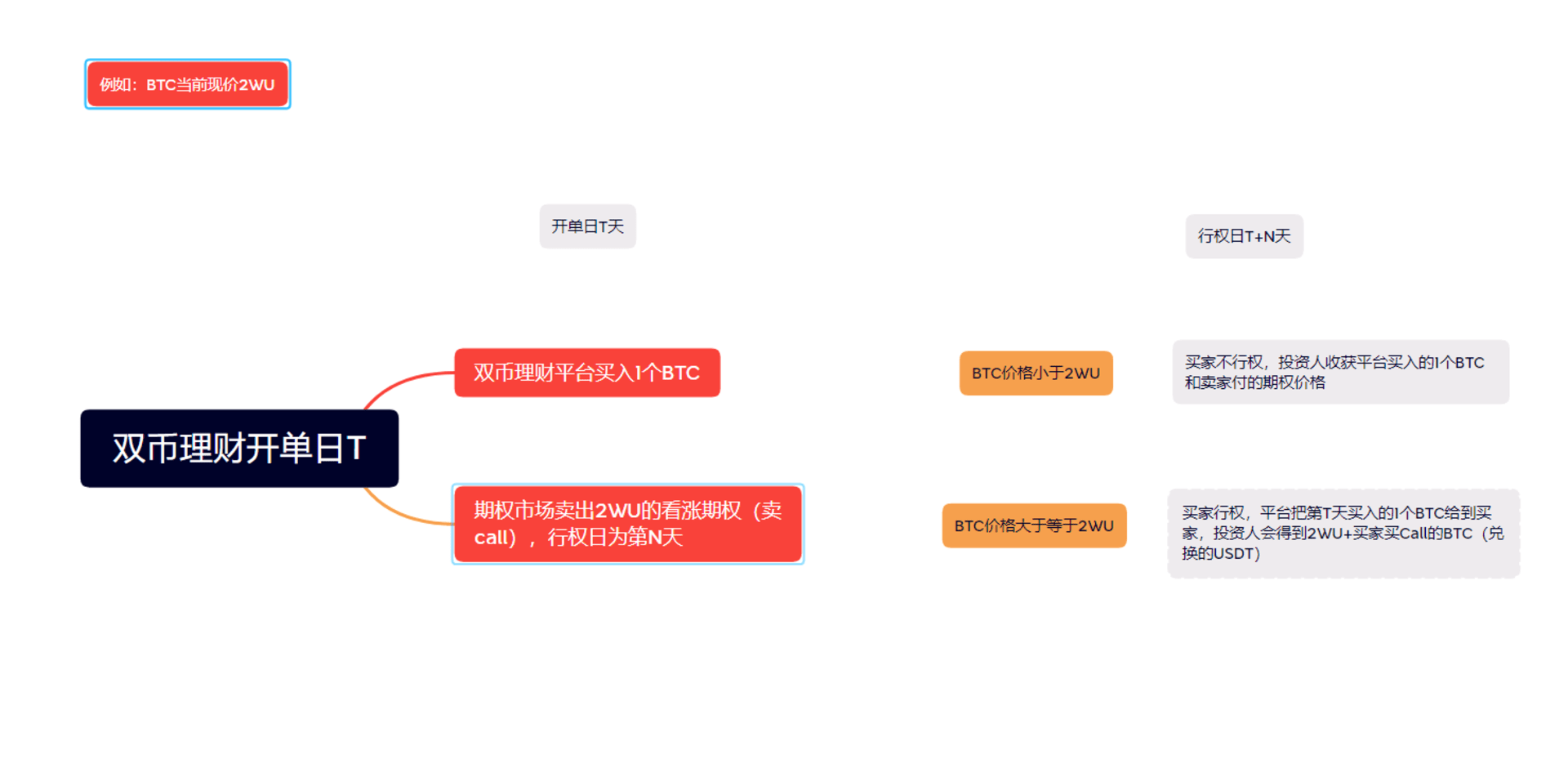

双币理财本质上是一个期权组合(有足够保证金的卖出欧式期权,Put 或 Call,主要赚 Theta 的钱,当然卖期权分身风险也比较大下文会有详细阐述)。买卖双方根据未来标的价格签订的契约,契约价与现货价格越接近则 U 与 B 转换的概率越大,所以双币理财属于一种非保本波动理财产品。各平台将期权产品打包卖给投资人是在降低投资期权这个底层资产的操作难度,另外就是赚取差价。双币理财产品核心要素主要有:到期日(期权交割日)、类型(期权种类 Put 或 Call)、挂钩价(期权执行价)、收益率(期权的价格)、投资数量(期权的张数)

实际上,持有 B 如果转换为 U 相当于高抛,挂钩价即为止盈价格;持有 U 相当于想要买入,挂钩价格即为买入价(有的平台会定义为“抄底价”,我本人觉得误导性较强)。双币理财产品未来会出现 4 中结果:持 B 赚 B,持币买 U,持 U 赚 U,持 U 买 B,且不管哪一种结果平台都会按照买入产品约定的利息全额支付。

例如:以 2WU 现价卖出一个 BTC 的 Call

选择任何投资工具时除了了解基本定义,最重要的在我看来就是理解各类投资工具均有适用场景,了解并在实践中理解该投资工具的风险是最重要的。具体来说主要有以下几个风险:

传统的银行理财如底层资产为货币基金风险等级为 R1 以目前认知角度等同于保本理财,而底层资产只要是 R2 及以上来讲就存在亏损风险,例如今年 11 月中旬大批底层资产投资债券类理财产品 1 周内出现 3%-8% 的回撤。(详见:由沙特逆袭和债券理财产品大幅回撤所想到的 -1123【理念类】- 第 070 篇)

所以回到我们谈的双币理财类产品为结构化产品的非保本主要体现在如果是持 U 想赚 U 的话,如遇到结算日时刻大幅下跌超过期权签约价则存在 U 换成 B 造成无偿损失;如 B 本位思考,持 B 想赚 B 的话,如遇到结算日时刻价格大幅上涨超过期权签约价格则存在 B 换成 U 造成卖飞损失。

双币理财在大多数平台为固定锁定期产品不支持提前赎回,如果预见诸如 FTX 暴雷事件无法及时取出资金;目前也有一些平台支持提前赎回,不过滑点巨大有的是 15%。

如选择现货价格与约定价格越接近、时间越长的产品则存在越大概率 B 和 U 形成互换。不管是 B 本位还是 U 本位都容易觉得亏了。

例如:在 T 日 ETH 价格为 1800 的时候想 1200 接 ETH,结果在 T+N 日产品到期时,以 1200 价格买入 ETH,但此时 ETH 价格已经跌到 900

不同目的投资人对双币理财这类期权工具使用差异较大,说几种我自己常用的策略:

囤 B 党最常用就是定投策略,定投策略最难的是长期执行。通过双币理财这个辅助工具会让我多一个选择,如果本月双币理财以设定价格接到相应的 B 那么我就不做定投,如果没有接到相应币那么我就在月底买入相应仓位。买入的时候有种赚便宜的感觉,同时增加部分择时的操作,老韭菜应该明白其实熊市的狩猎思维忍住不动也是蛮难的。

本质上双币理财和网格交易一样都是做空波动率,所以一些投资者认为适合震荡市使用。我个人结合半年多实操经验觉得本身 Crypto 是个隐含波动率很高的市场,下注长期震荡本身就是小概率时间,所以我在实操过程中更多是在急涨和急跌行情中使用。同时,作为期权卖方在隐含波动率越大卖出权利金越高,因此此时的盈亏比更划算;如果作为买方则相反,双币理财是卖方所以才有我上文说的策略选择。(注:想深入研究的需要学习期权定价模型);尽量不要裸卖 Call,长期来看亏损很大因为既然是 crypto 信仰者自然会觉得 BTC、ETH 长期上涨,这样的话容易卖飞丢掉筹码,想要调仓或者切换仓位的除外。

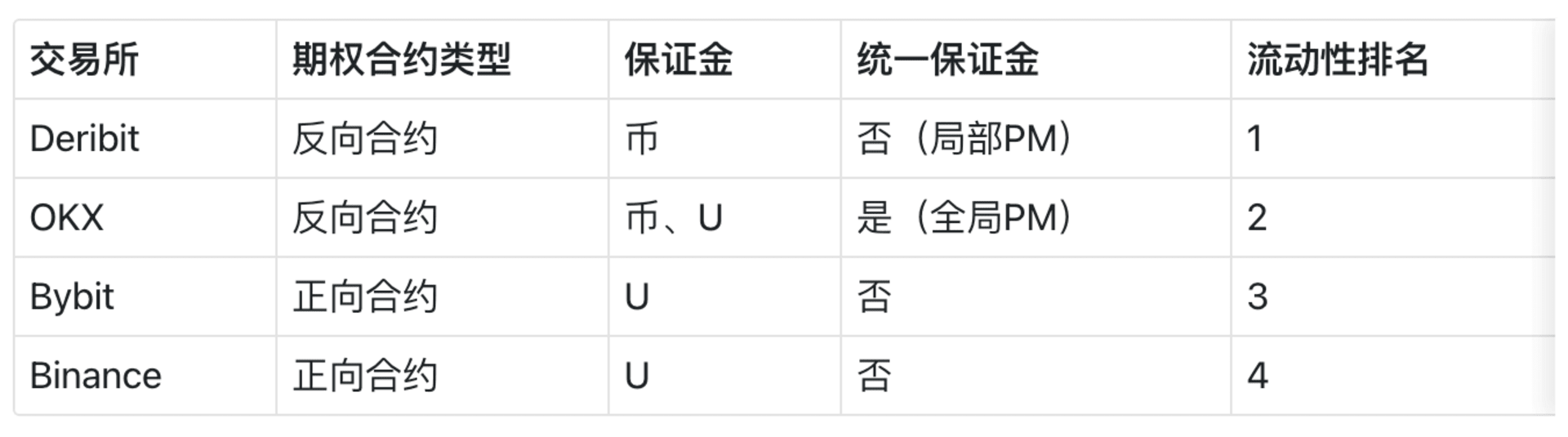

投资双币理财产品对于平台选择至关重要,按照重要性排序如下:

下文针对产品选择平台会有更详尽阐述,在此不赘述。

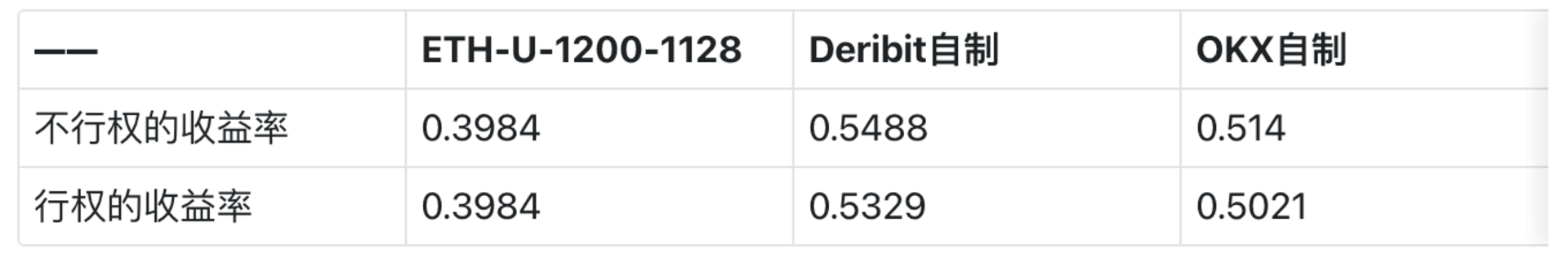

上图为平台提供打包产品与自制双币理财收益对比,目前交易所卖 put 自制双币的年化收益率远大于机构提供的年化收益率,但是不意味着机构的定价不合理。原因如下:

基于以上如果想提升收益和增强对期权这个衍生品工具的学习自制双币理财是一条很棒的进阶之路。

各交易所重点考量如下内容:

操作流程简单归纳如下:

模拟挂钩价为 1000 的 ETH-U 双币理财——准备 1200USDC,其中 200U 换位 ETH——在永续合约中卖空 200 美元价值的 ETH 进行对冲——卖出相应的 Put——理财途中要关注 ETH 价格变化,如果 ETH 价格跌破太多,需要再将部分 U 换为 ETH 并套保——期权到期日一般为到期日下午 4 点,需要在最后半小时观察——如果大概率不跌破挂钩价无需处理,如果大概率跌破挂钩价,则执行手动行权操作——完成后将期权保证金中的 ETH 卖掉并平仓套保仓位。

操作流程简单归纳如下:

模拟挂钩价为 1000 的 ETH-U 双币理财——准备 1000U(USDT 或者 USDC 均可),将账户保证金模式调整为跨币种保证金模式或组合保证金模式——卖出相应的 Put——期权到期日一般为当日下午 4 点,最后 1 小时需观察——如果大概率不跌破挂钩价无需处理,如果大概率跌破挂钩价则执行手动行权操作。

说明:由于 OKX 上面合约也是反向合约,但是 OKX 的保证金机制可以在期权开仓时自动借取 ETH 作为合约保证金,且不收取利息。如果备足行权所需的 U(例如 X 份挂钩价为 y 的 ETH—U 的双币,只要备足 x*y 的 U)则过程中就不会发生额外风险量不特别大的情况,虽然 OK 流动性差于 derbit,但由于无需准备额外的保证金,因为可能最终自制产品的年化反而高于 Deribit。

根据交割价的设置,提前观察标的物价格(有的平台半小时均价,有的平台 1 小时均价),梳理上述 2 个平台交易核心点在于手动行权,分 3 中情况讨论:

最后很多人将双币理财作为一种抄底工具,我本人不是很推崇,将 2 种方式对个对比:

投资本就是一个人千人千面的事情,所以脱离投资理念、投资体系、投资策略、交易逻辑这几个重要的前提条件谈具体一个投资工具的适用行情其实比较片面。下面我结合自己投资体系和实操经验谈一下我个人对双币理财不同行情的操作建议,需要说明的是以下建议仅针对大的牛熊周期,至于牛市和熊市不同阶段其实坦白而言我个人认为无法判断所以给出具体建议就显得毫无意义了:

结合双币理财和直接“抄底”的对比,建议在合理价格区间以卖 put 的方式囤 BTC 和 ETH(其他看好山寨币类似)。例如:当前 ETH 价格为 1300U,分别在 1100U,900U 等价格点分笔买入(相当于定投的替代品)。新手不建议在熊市一会卖 put,一会卖 call 做波段区间,如果具备这种能力不如做期货合约收益更高、更直接。

根据笔者双币理财和“抄底”对比自行对比双币理财和定抛区别。这时候建议以设定的合理价格对标的进行定抛。例如:牛市是现货价格 BTC7WU,可以分别设置卖 Call,8WU、9WU 等价格做定抛。

个人不建议大仓位在震荡市做低吸和高抛。小仓位如果报着学习或者就是特别忍不住想要交易相对而言双币理财在这种行情下比期货合约风险小,比现货交易有“赚到了”的快感,只是需要参看本文风险那一章当出现“捡芝麻、丢西瓜”的情况时坦然面对。

小资金尝试对于学习任何新的投资工具我都认为是最有效的方法,具体其实毛选的《实践论》做了非常充分和有力的诠释。

流动性往往会被新手忽视,而老韭菜们都明白对投资而言流动性在一些时候比收益更重要,举个极端例子,如果在 FTX 上面有仓位但是确选择了锁仓类的投资那么大概率在风险出现的那 2-3 天会无法赎回双币理财产品而造成本金大额亏损。

以上交易策略不需要学习过于复杂的期权知识,离市场也有一些距离,还满足一些投机的需要,长期来看能让时间站在自己这一边。

投资是认知的变现,我非常喜欢的一句话是“靠运气赚的钱,肯定会靠能力亏完”,所以长期而言投资是个非常有魅力的行业,你不需要理会很多杠精或者说服不喝酒的人茅台好,你只需要不断提升自己的认知,市场总是对的会给你答案。所以深入学习我觉得没有捷径,建议阅读 John C.Hull 的《期权、期货及其他衍生产品》和 Sheldon Natenberg 的《期权波动率与定价——高级交易策略与技巧》。

Crypto 行业在发展过程中不断衍生出新鲜事物,我们也需要跟进更新相关的知识和理念来跟进市场的发展。从资产配置层面,可以制定不同的交易策略和计划,来寻求追逐风险和利益的最佳平衡,也可以通过一揽子的投资理财品种来实现在承担较低风险的同时获得尽可能多的收益。是适合自己投资策略和市场风格时候使用双币理财等组合型理财也可以显著提高资金的使用效果和效率,从而在市场出现良好的获利时机时捕捉到更多的市场机会。目前由于研究深度所限仅针对 CEX 上面的卖期权打包产品双币理财进行研究,由于去中心化衍生品交易所在资产透明度、用户资产控制权、抗审查/隐私性、链上可组合性等方面,相较传统中心化衍生品交易所有着明显优势后续将会对 DEX 里面衍生品头部 dYdX、GMX 等上的期权交易做相关深入研究。

最后想说一下对期权的感受:每个人都是一个标的资产,每一天都是 ATM(at the money)的状态。失败就像双币种理财,一个币种是金钱,另一个币种是经历。你的 risk 可以很大,但一定要有与之匹配的 Risk Management Skill。希望我们每个人都能在投资这条不平坦的道路上收获 Money & Experience。