摘要:DeFi 借贷清算为具备专业知识和时间的人提供了巨大的利润机会。从 2021 年到 2024 年,AAVEv2 上的清算人总共赚取了超过 1600 万美元,前 10% 的清算人占据了 88.3% 的利润。研究表明,瞄准大额贷款可以有效覆盖交易费用并实现显著利润。顶级清算人通过平衡清算规模和数量,或专注于大额贷款,取得了最高的总利润。扩展清算策略至多个协议、抵押资产和 L2,将显著增加盈利机会。这种相对低风险的利润主要受限于 gas 费用,但通过有效的基础设施建设,可在多个借贷平台上复制和放大收益。

AAVE 是一个去中心化的借贷平台,用户可以抵押资产以获得贷款,贷款金额由贷款价值比(LTV)决定。为了保持偿付能力,贷款必须保持超额抵押,如果抵押品价值下降,就会发生清算。清算人通过偿还未达抵押要求的贷款并获得部分抵押品加上奖金来获利。Amberdata 的产品管理总监 Pat Doyle 和研究分析师 Noah Swerhun 的这份报告分析了 AAVEv2 上的清算情况,特别是以 ETH 抵押的稳定币贷款,并揭示了清算提供了低风险的盈利机会。盈利能力受诸如 gas 费和贷款规模等因素的影响,顶级清算人可以赚取可观的利润。

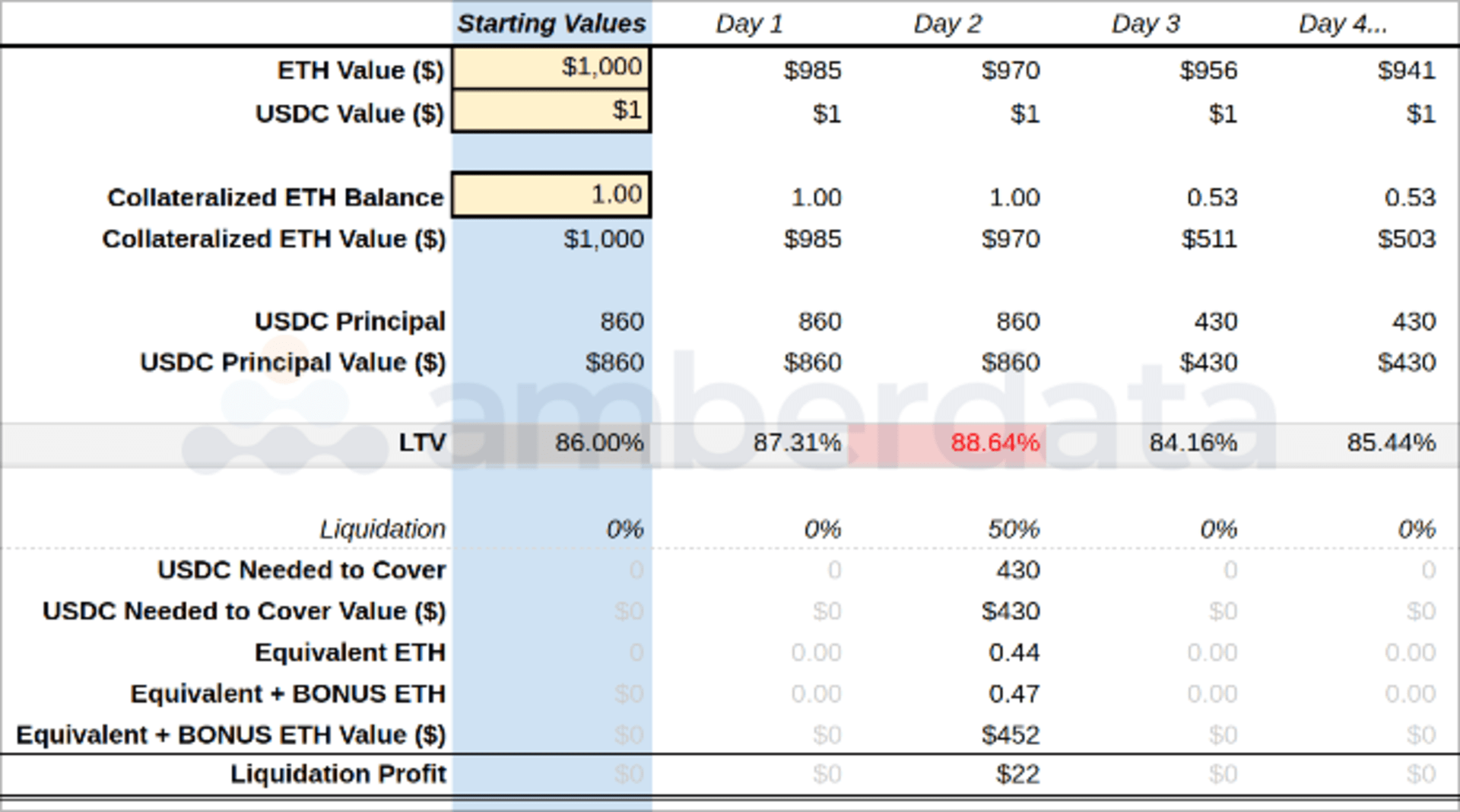

AAVE 是一个去中心化的借贷平台,用户可以将资产锁定为抵押品,并根据 AAVE 的贷款价值比(LTV)获得另一种资产。例如,假设 Alice 希望借出 USDC。她可以向 AAVE 提供 1 个 ETH,作为交换,根据 AAVE 对 USDC 的 86% LTV 比率,她将获得相应的 USDC(基于 0.86 个 ETH 的价值)。(你可以在这里了解更多关于 AAVE 具体 LTV 参数的信息。)

我们将研究 AAVE 协议的清算调用。此分析的所有代码可以在这里找到。

为了保持协议的偿付能力,贷款必须始终保持超额抵押,如 Alice 的例子所示。然而,资产的市场价值是不断变化的。如果抵押品的市场价值下降,贷款可能会变得未达抵押要求。这对 AAVE 来说是一个问题,因为合同保持偿付能力的唯一方法是贷款保持抵押。解决这个问题的方法是清算。清算是指 AAVE 的另一用户偿还部分未达抵押要求的贷款,并获得相应比例的抵押品外加奖励。回到上面的例子:对于 Alice 的 USDC 贷款,LTV 不得超过 88%,否则她将面临清算风险。假设 ETH 的价格足够下降,LTV 达到这一阈值。清算人 Bob 会看到 Alice 的贷款不健康,并偿还部分本金(以 USDC 计),作为回报,他将获得相应数量的 ETH(抵押品),外加 5% 的奖金作为他保持 AAVE 偿付能力的奖励。这也可以解释为 Bob 以折扣价格获得 ETH,因为他获得的 ETH 比他“应得”的更多,从而降低了实际的兑换率。再次查看文档以获取更多信息。请参阅下图以获得具体示例。

为了简化起见,未显示利息支付

在 AAVE 上,任何人都可以成为清算人,并且还有其他几个具有类似借贷/清算功能的协议。在 AAVE 或其他协议上成为清算人,提供了一个潜在的低风险获利机会。本报告调查了 AAVEv2 上的历史清算数据,特别是以 ETH 抵押的稳定币(USDT、DAI、USDC、BUSD、TUSD、sUSD、GUSD 和 PAX)贷款。

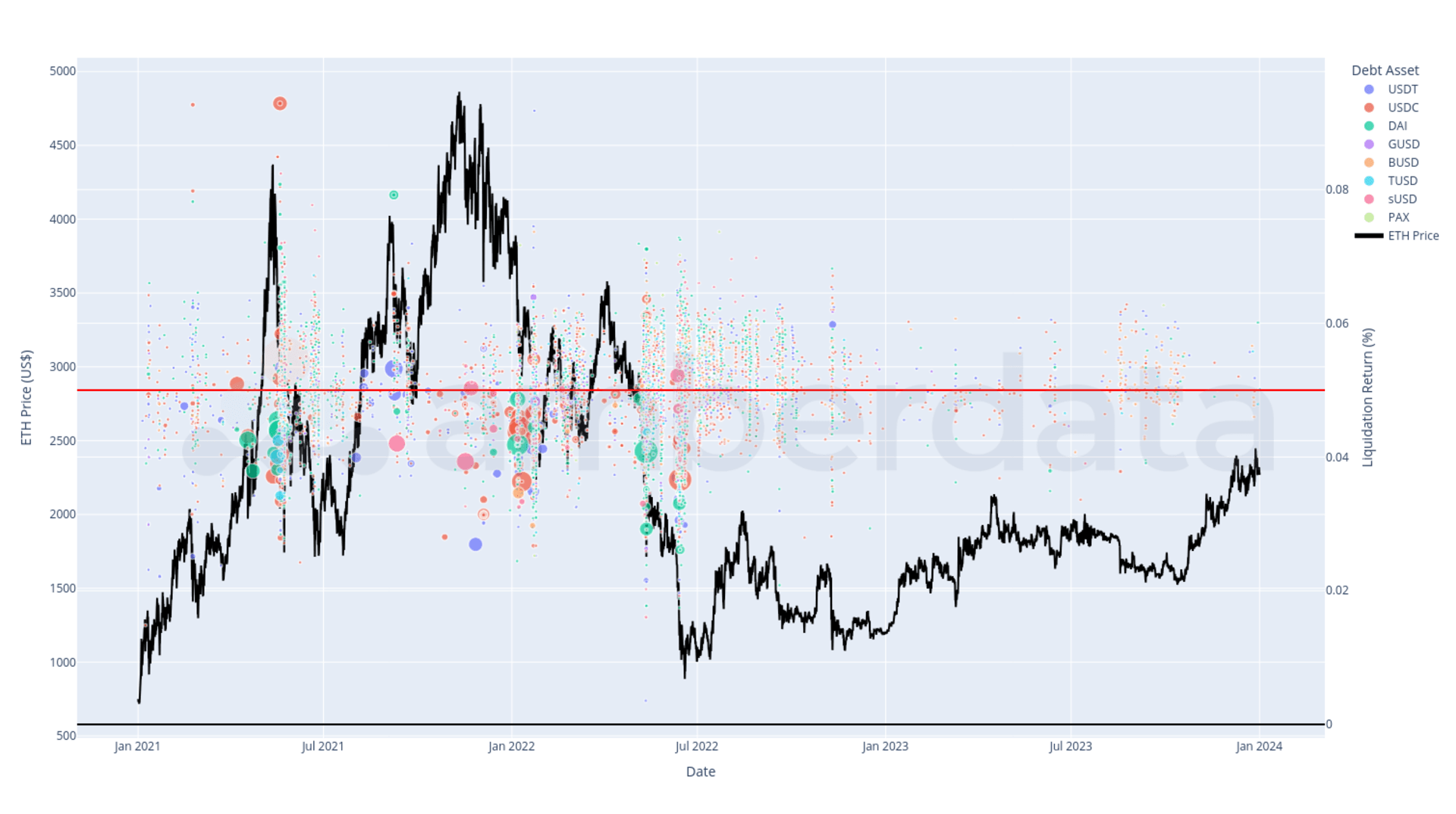

下图展示了清算事件(气泡)和 ETH 价格(黑线)的关系。气泡的大小代表了被清算的债务金额,气泡按代币颜色编码。图中间的红线标示了 5% 的回报率。

上图显示了从 2021 年 1 月到 2023 年 1 月期间的清算事件与 ETH 价格的关系。每个气泡(清算事件)的 y 值是清算人通过执行清算所获得的百分比回报率。该图表展示了几个有趣的特征。首先,有明显的纵向“带状”清算事件,这些事件与 ETH 价格的下跌相对应。这是合理的,因为 ETH 价值的下降可能导致以 ETH 作为抵押的贷款变得未达抵押要求。这意味着,通过观察 ETH 的波动性,可以预测主要的清算事件。波动性较大的时期有更多的清算机会,因为更多的贷款可能变得未达抵押要求。清算提供了一种在相对低风险的情况下从波动市场中获利的方式,因为清算人可以获得保证的奖金。此外,了解波动性与清算之间的相关性可能为期权交易者提供机会,以构建策略来利用这些条件。对这些可能性的进一步研究留给读者自行探讨。

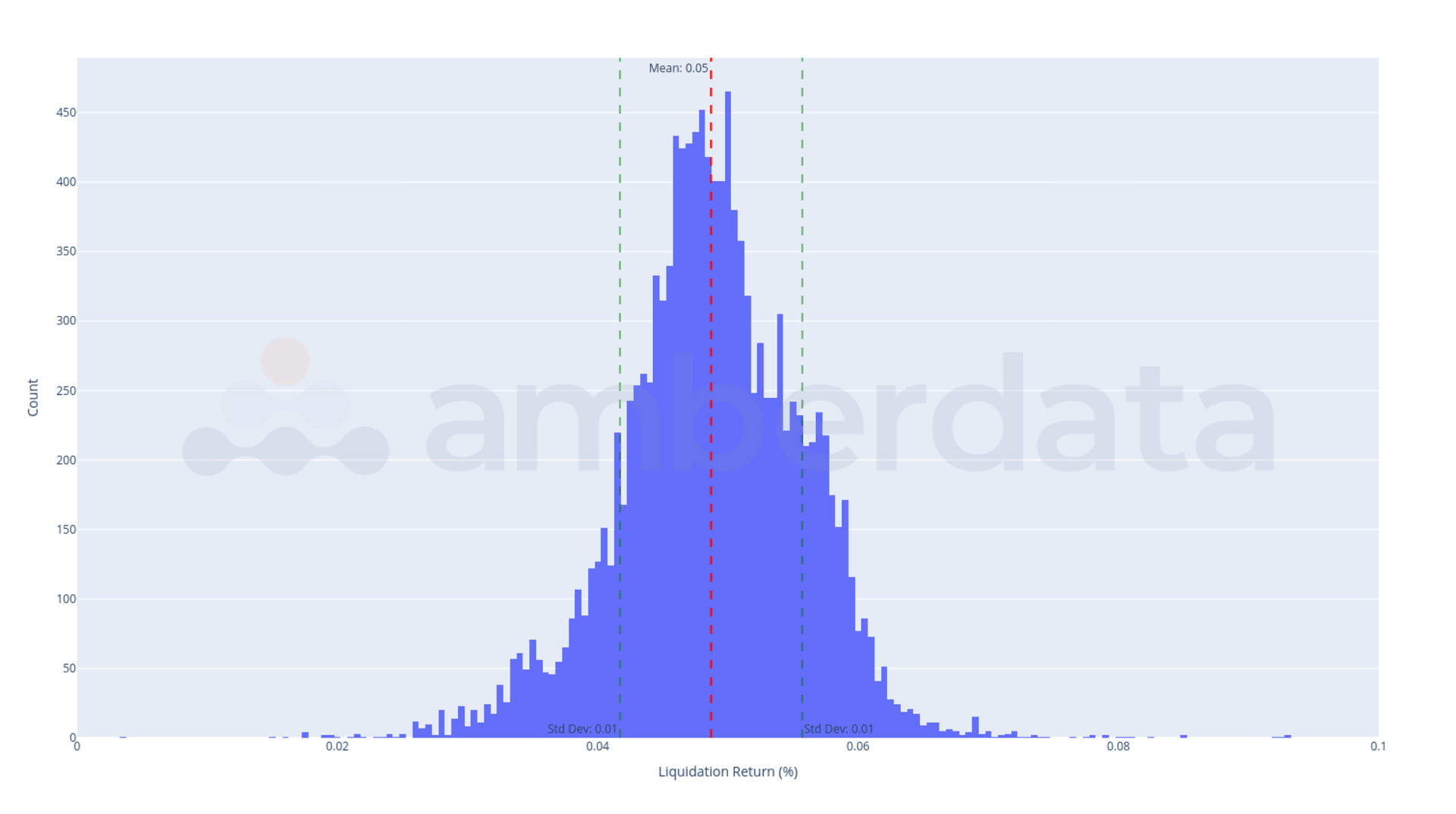

每次清算的回报率似乎并不总是精确地为 5%。尽管平均回报率确实为 5%,但 Amberdata 测量的百分比收益在 0% 到 10% 之间波动,呈正态分布。

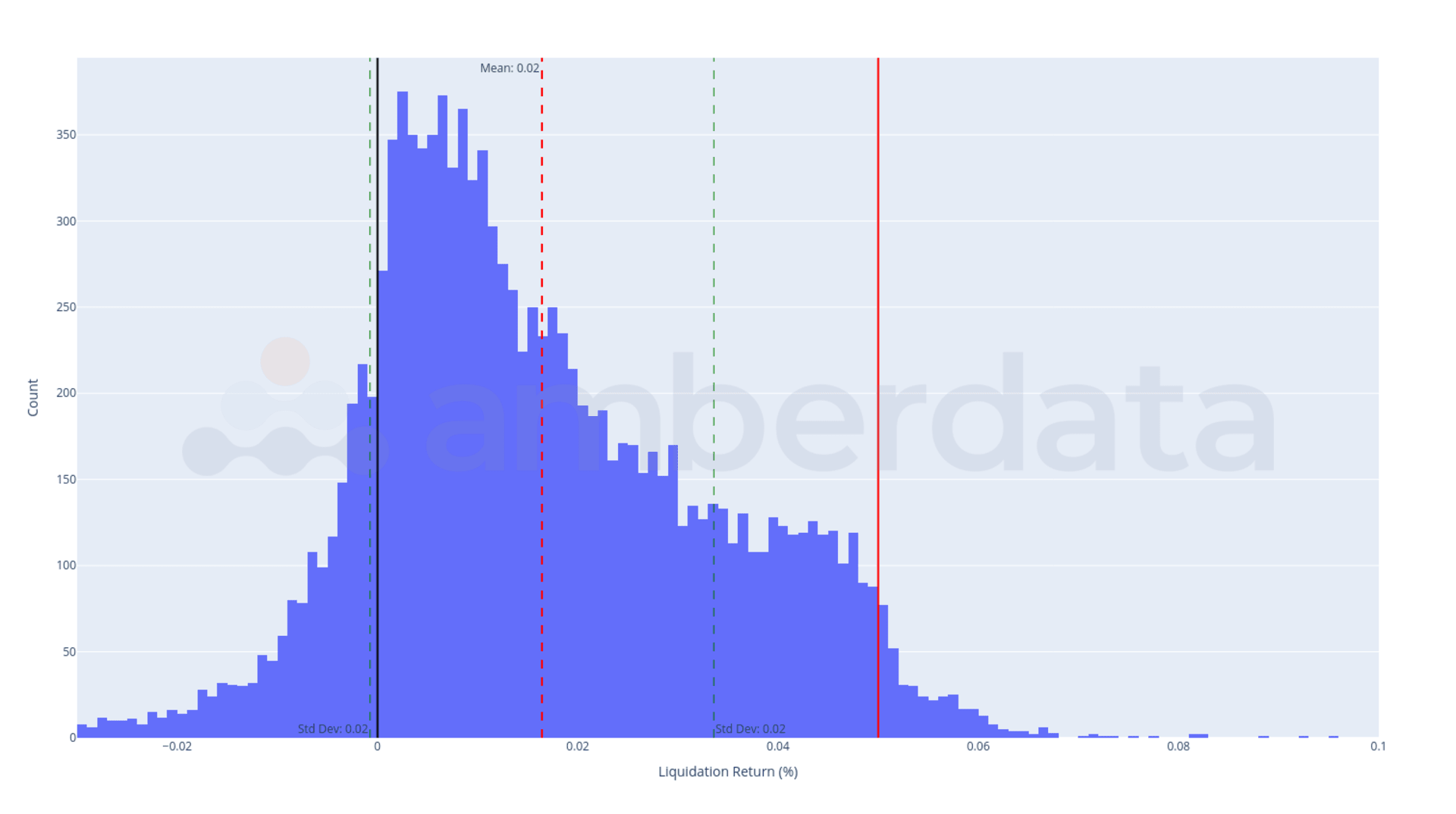

清算人回报分布

我们观察到这种情况可能是因为我们不知道清算时 ETH 的确切价格;我们仅使用分钟级的数据。为了计算清算人的收益,我们使用了最近一分钟的市场价格作为最接近的估计值。尽管如此,数据表明 5% 的回报是可以预期的,误差范围很小。我们测量的所有清算事件中,99.8% 的回报率在 0% 到 10% 之间,98.7% 的回报率在 3% 到 7% 之间。清算回报证明是稳定且可预期的。

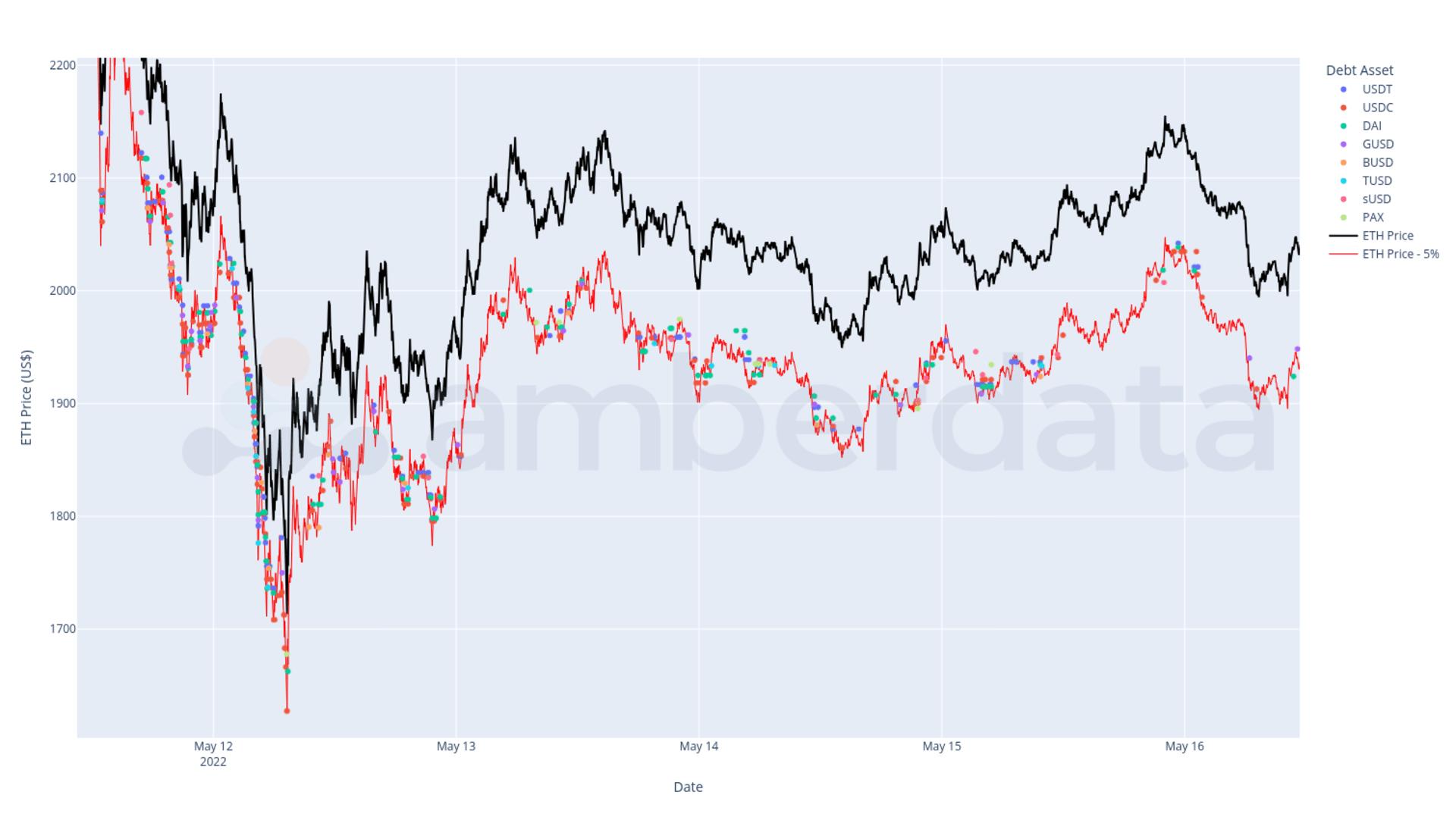

2022 年 5 月 12 日至 16 日。黑线显示 ETH 的价格,红线显示 5% 的折扣。点表示清算事件,并被放置在清算人收到的 ETH 的“有效”折扣价格上。

上图显示了清算人收到的 ETH 折扣价格与实际市场价格之间的差距。这清晰地可视化了清算人获得的价差。再次强调,实际的清算回报率围绕红线呈正态分布,显示其可预测性。红线和黑线之间的“差距”在 AAVE 提供的其他资产中也会更大。如前所述,USD 稳定币的抵押奖金为 5%;清算 WBTC 比特币(wrapped Bitcoin)可获得 6.5% 的回报,而清算 Curve DAO 代币则可获得 8.5% 的回报。对于其他资产,潜在回报甚至更高。

到目前为止的分析尚未考虑到 gas 价格和交易费用。实际上,gas 费用对盈利能力有显著影响。通过检查回报分布,可以最清楚地了解这一点:

考虑交易费用后的回报分布。黑线为 0%,实线红线为 5%。

在考虑所有费用后,平均回报降至仅 2%,并且有 19% 的清算实际上导致清算人亏损。然而,清算仍然提供了潜在的高利润机会,这可以从顶级清算人的表现中看出。

为了给清算机会赋予具体的美元价值:从 2021 年 1 月 1 日到 2024 年 1 月 1 日,AAVEv2 上的清算人总共赚取了 $16,006,566,平均每年 $5,335,522。前 10% 的清算人赚取了 88.3% 的利润。这些数字都包括了交易费用。

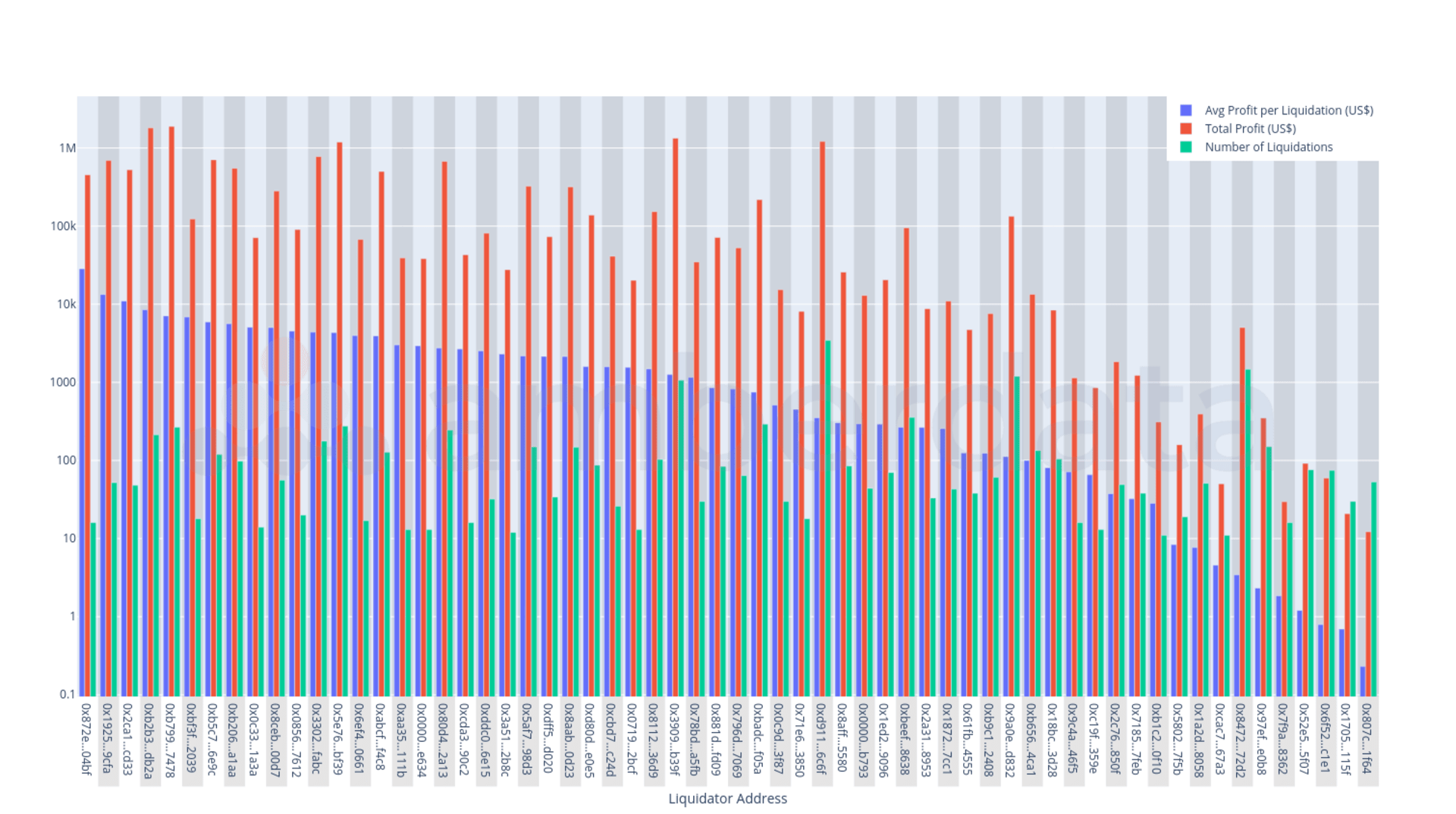

按清算人统计。蓝色:每个清算人的平均利润(美元)。红色:总利润(美元)。绿色:执行的清算次数。仅显示至少进行了十次清算的清算人。

研究顶级清算人的表现可以了解长期预期回报水平。我们选择了至少进行了 10 次清算且有盈利的清算人,并分析了他们的表现。一些清算人清算了较少次数但金额较大的贷款,而另一些清算人则清算了许多小额贷款。那些每次清算利润非常低(仅清算小额贷款)的清算人,似乎难以通过数量来弥补总利润。这可能是因为在任何给定时间内能够被清算的贷款数量是有限的,所以不能假设总是能够清算大量贷款。此外,gas 费用在小额交易中占比更高,因为它是基于计算复杂性而不是交易金额。因此,清算人瞄准大额贷款是有利的,因为他们支付的 gas 费用与小额贷款相同,从而增加了利润。总利润最高的清算人是那些在规模和数量之间取得平衡,或者主要专注于规模的清算人。赚取超过 $100 万的 5 位清算人都采用了这些策略之一。

这些清算人的每次清算平均利润为 $2,507,在三年期间的平均总利润为 $242,077,或每年 $80,692。再次强调,这种利润相对低风险,因为奖金由 AAVE 保证。主要风险在于 gas 价格。然而,上述数据表明,瞄准大额贷款可以有效覆盖交易费用并实现显著利润。要复制这些收益,交易者需要投入时间和人力来开发必要的基础设施。然而,一旦完成前期投资,理论上利润应该会开始“滚滚而来”。如果开发的基础设施可以推广到其他借贷平台,如 Maker 和 Compound——这些平台具有类似的特性,不需要大幅不同的业务逻辑——那么这些利润可以成倍增加。

对于拥有专业知识和时间的人来说,DeFi 借贷清算提供了巨大的利润机会。本报告中调查的数据仅代表了整个 DeFi 借贷生态系统的一小部分。在多个协议、抵押资产和 L2(Layer 2)扩展清算策略,可以大幅增加盈利机会。

翻译:老码农不上班 https://x.com/idhww

英文链接:https://blog.amberdata.io/liquidator-profits-on-aavev2