摘要:MakerDAO 的 LIQ2.0 系统允许部分竞标,使得更多用户可以参与清算拍卖。荷兰拍卖系统即时结算竞标,避免价格波动风险并加快资金回收。拍卖持续至未偿债务和罚金完全覆盖或达到最大时长(72 小时)。ADK 通过读取拍卖、验证状态、计算套利机会并执行闪电贷来实现自动化操作。MakerDAO 提供资源支持用户构建 Keeper,并计划通过 MetaMask 直接竞标,推动 DeFi 初学者参与。

MakerDAO 是一个基于以太坊的、点对合约的借贷平台,旨在维护其旗舰美元挂钩稳定币 DAI。由 Rune Christensen 于 2014 年创立,目标是创建一个无许可的信用系统。随着时间的推移,Maker 将协议的控制权逐渐交给了 MakerDAO(一个去中心化自治组织),使得持有 MKR 代币的用户能够通过治理系统为协议做出决策。MakerDAO 是 DeFi 领域顶级的去中心化借贷平台之一,对于那些希望借用 DAI 或将其数字资产投入使用的新手来说,非常友好。

MakerDAO 的运作方式类似于其他借贷平台。用户向协议提供加密货币,以 150% 的最低抵押率(针对 ETH)借入 DAI。他们可以赚取被动收入、解锁资产流动性或增加对其他资产的敞口。

MakerDAO 还使用清算系统来保护协议免受不健康头寸的影响。用户被激励成为清算人或称为 Keeper,以覆盖由于基础资产贬值而导致的抵押不足的头寸。由于稳定币如果不加以控制很容易脱钩,因此协议必须具备根据美元波动铸造和销毁 DAI 的手段。脱钩事件可能导致在“死亡螺旋”中损失数十亿美元。

当用户向一个 Vault 提供抵押品并选择借入 DAI 时,就会生成 DAI。当清算过程中暴露基础资产时,DAI 随之被销毁。这个 Keeper 网络对于维持 DAI 的稳定性至关重要,并且与为清算的安全性和可靠性而设计的拍卖参数一起运作。

在 MakerDAO 网络中,清算由自动化的 Keeper 触发,这些 Keeper 监控可能低于清算比率的 Vault。这会导致拍卖未偿债务和清算罚金以覆盖头寸。有两种主要方式会使 Vault 变得不健康并符合清算条件:借入的数字资产相对于用作抵押品的基础资产升值,或基础资产相对于借入的资产贬值。Vault 的所有者可以增加更多抵押品或部分偿还其头寸,使其 Vault 恢复健康状态。如果在 Vault 低于清算比率之前未能做到这两点,Keeper 很可能会对该 Vault 触发拍卖。清算比率取决于资产,并由以下公式确定:

清算比率 = (抵押品数量*抵押品价格)/生成的 DAI * 100

与 Aave 或 Compound 等其他借贷协议不同,MakerDAO 使用荷兰拍卖系统进行清算。Keeper 被激励发起对抵押不足 Vault 的清算拍卖,触发一个初始要价较高但随着时间推移根据预设参数下降的竞价过程。其他 Keeper 也可以设置买入价格,类似于限价单,如果竞价价格低于某个阈值,就可以自动购买预定数量的抵押品。

可接受的竞价价格与基础资产的套利机会紧密相关,因为 Keeper 会竞价看谁愿意接受最低的抵押品折扣,然后利用它寻找盈利的套利机会。为了“提供更简单、更便宜和更灵活的参与方式”,MakerDAO 协议中的清算不需要除足够的 ETH 来覆盖交易和稳定费用之外的任何抵押品。这是通过 Maker 的 exchange-callee 合约实现的。

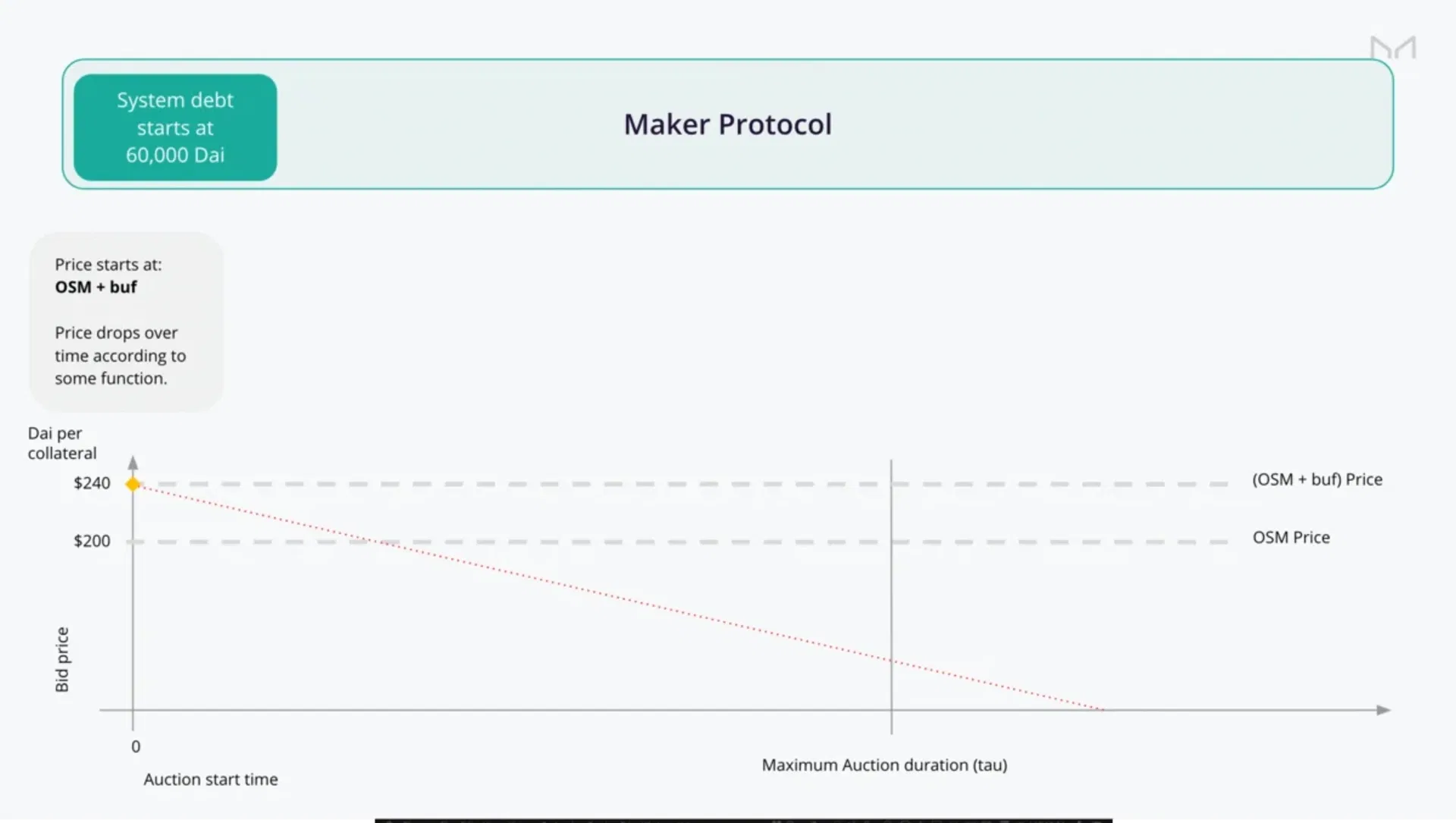

下面是一个拍卖的视觉模型,比较了竞价价格与拍卖总运行时间。虚线红线表示竞价价格随时间变化的曲线(PVT 曲线),负责确定拍卖期间的竞价价格。虽然确定最有效的价格曲线仍然是一个活跃的研究领域,但根据 MakerDAO 的说法,“一些初始选项如线性、阶梯式指数和连续指数已被实现用于研究目的和初步部署。”PVT 曲线在拍卖开始时已知,因此用户可以根据曲线的未来有效地确定他们的竞价策略。

图 1:价格与时间曲线(PVT)

在其 LIQ2.0 系统中,MakerDAO 现在允许部分竞标,这意味着任何数量的用户都可以购买部分或全部未偿还的抵押品。这使得那些手头 ETH 较少的人也有机会参与清算,而无需在交易和 gas 费用上花费巨额资金。此外,由于荷兰拍卖系统即时结算竞标,“没有锁定期的情况下,拍卖参与者的价格波动风险得到缓解,并允许更快的资金回收。”对于 Maker 清算来说,没有锁定期尤为重要。否则,在快速变化的市场中,这段时间可能对套利机会是致命的。

拍卖要么持续到未偿债务和罚金完全覆盖,要么持续到最大时长(由尾参数或 tau 治理参数决定,目前设置为 72 小时)结束。如果拍卖在不健康头寸完全覆盖之前结束,它将有资格重新拍卖,这一过程可以由 Keeper 触发,以获得与初始拍卖相同的 DAI 激励。

为了增强业余用户对协议的参与,MakerDAO 提供了多种易于访问的资源,帮助用户启动并运行 Keeper。事实上,为用户与协议交互,MakerDAO 计划完全取消中间商,直接从 MetaMask 扩展程序进行竞标。多个 GitHub 仓库,如 Maker Market Keeper、Bite Keeper 和官方拍卖演示 Keeper,都可以开箱即用,代码库简单,设计用于根据用户的特定策略进行定制。对于这些 Keeper 机器人,主要有两种盈利机会:

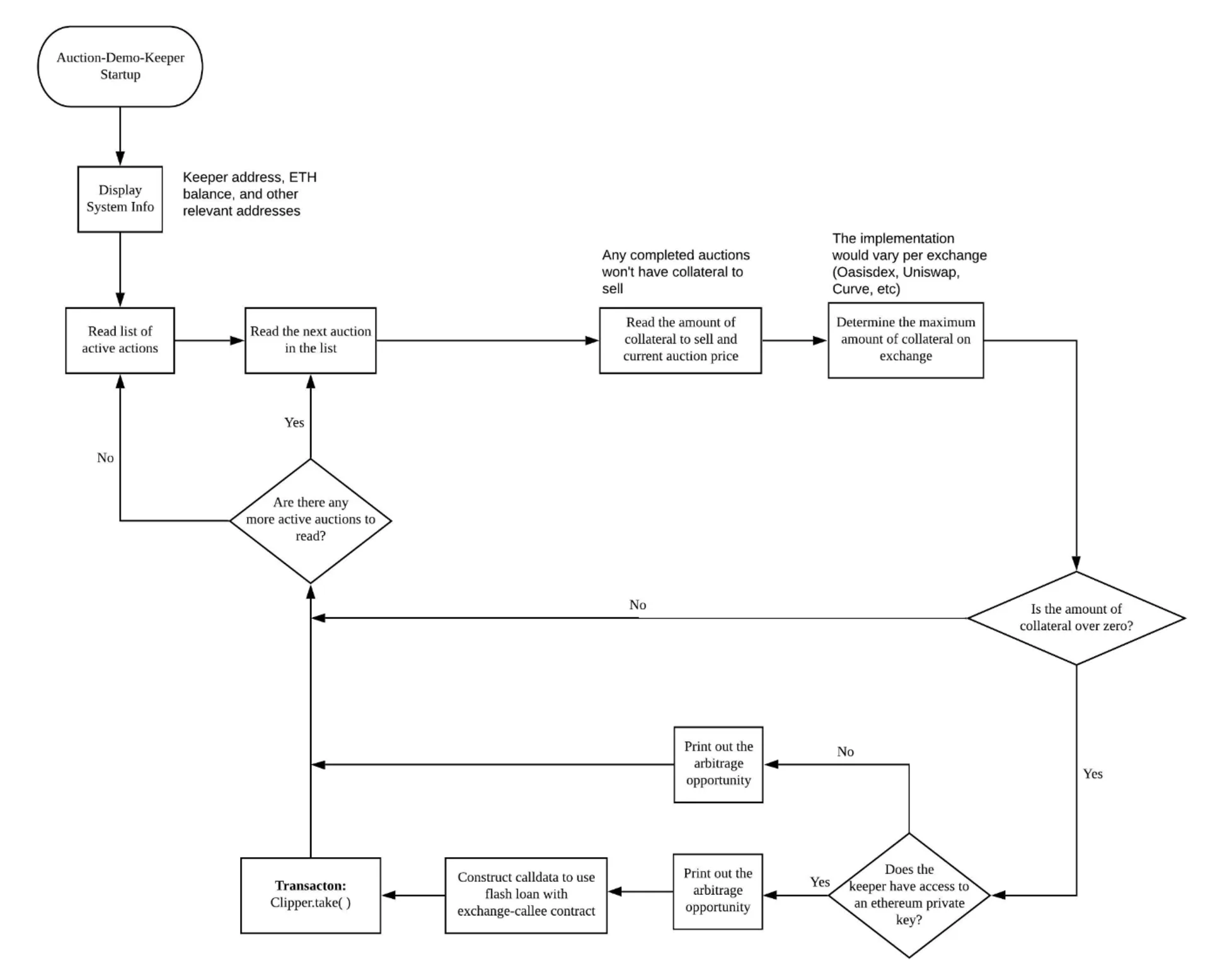

现在,让我们来看看 MakerDAO 的拍卖演示 Keeper(ADK)的基本工作流程。

图二:拍卖演示 Keeper(ADK)

ADK 是一个相对简单的自动化系统。它读取活跃的清算拍卖,验证其状态,计算套利机会,并在出现套利机会时执行闪电贷。

利用 MakerDAO 的安全 exchange-callee 合约,ADK 使用类似 Uniswap 的去中心化交易所(DEX)将拍卖的抵押品换成 DAI,将 DAI 返还给拍卖以覆盖竞标,并从价差中收集 DAI 利润——这一切都在单笔交易中完成。Keeper 只需要 ETH 来支付 gas 费用即可参与 LIQ2.0 清算拍卖。为了促进更高级的竞标模型,Maker 还提供了拍卖 Keeper 仓库,允许用户使用自定义模型或社区创建的模型进行即插即用。当然,简单的模型可能会输给那些更复杂的模型,这些复杂模型会主动扫描多个市场上的所有可用数字资产寻找套利机会并相应竞标,但在适当的情况下,部分竞标的基本模型也能取得成功。

总而言之,MakerDAO 是一个对初学者友好的 DeFi 借贷协议,通过 Keeper 和清算拍卖激励清算不健康的贷款。

翻译:老码农不上班 https://x.com/idhww/

英文原文:https://blog.amberdata.io/performing-liquidations-on-makerdao