前面对量化策略说了那么多的概念,大家对量化仍然很难有一个精确的了解,实践是检验真理的唯一标准,我手把手带大家剖析一个策略,这样大家对科学严谨的量化策略的开发,就有清晰的认知了。

接下来我会用幼儿园能理解的水平,来讲解做市策略的核心原理,你不需要担心有任何不懂的名词:

假定现在市场行情是苹果售价 10 元一个,我现在有 1000 元:

💵$1,000 🍎$10/个

首先,我拿出 500 元,购买 50 个苹果,剩余 500 元:

💵$500 🍎50 个

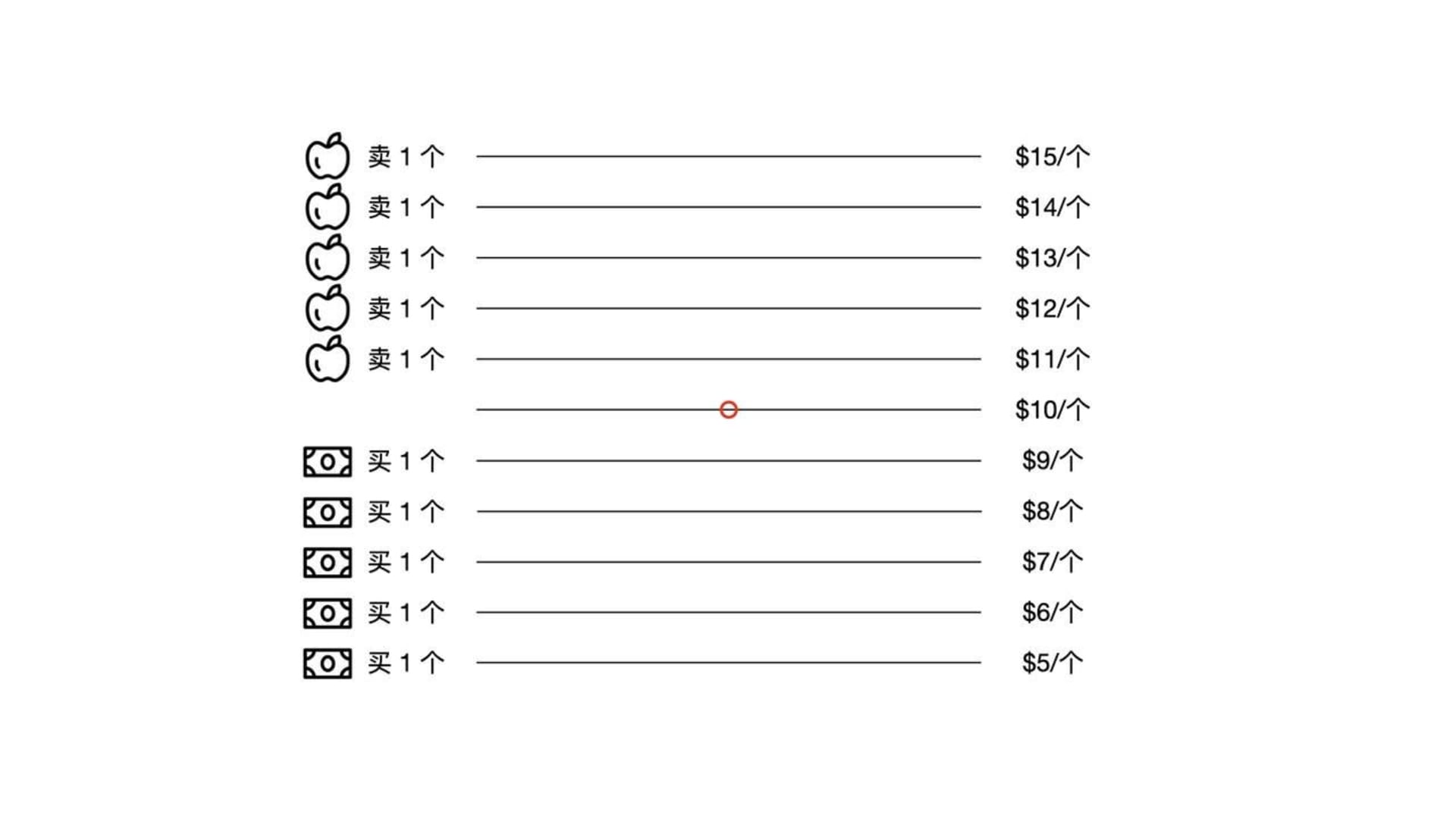

我们先做一个简单的网格: 苹果每涨价 1 元,我们挂一个卖出一个苹果的订单。 苹果每降价 1 元,我们挂一个买入一个评估的订单。

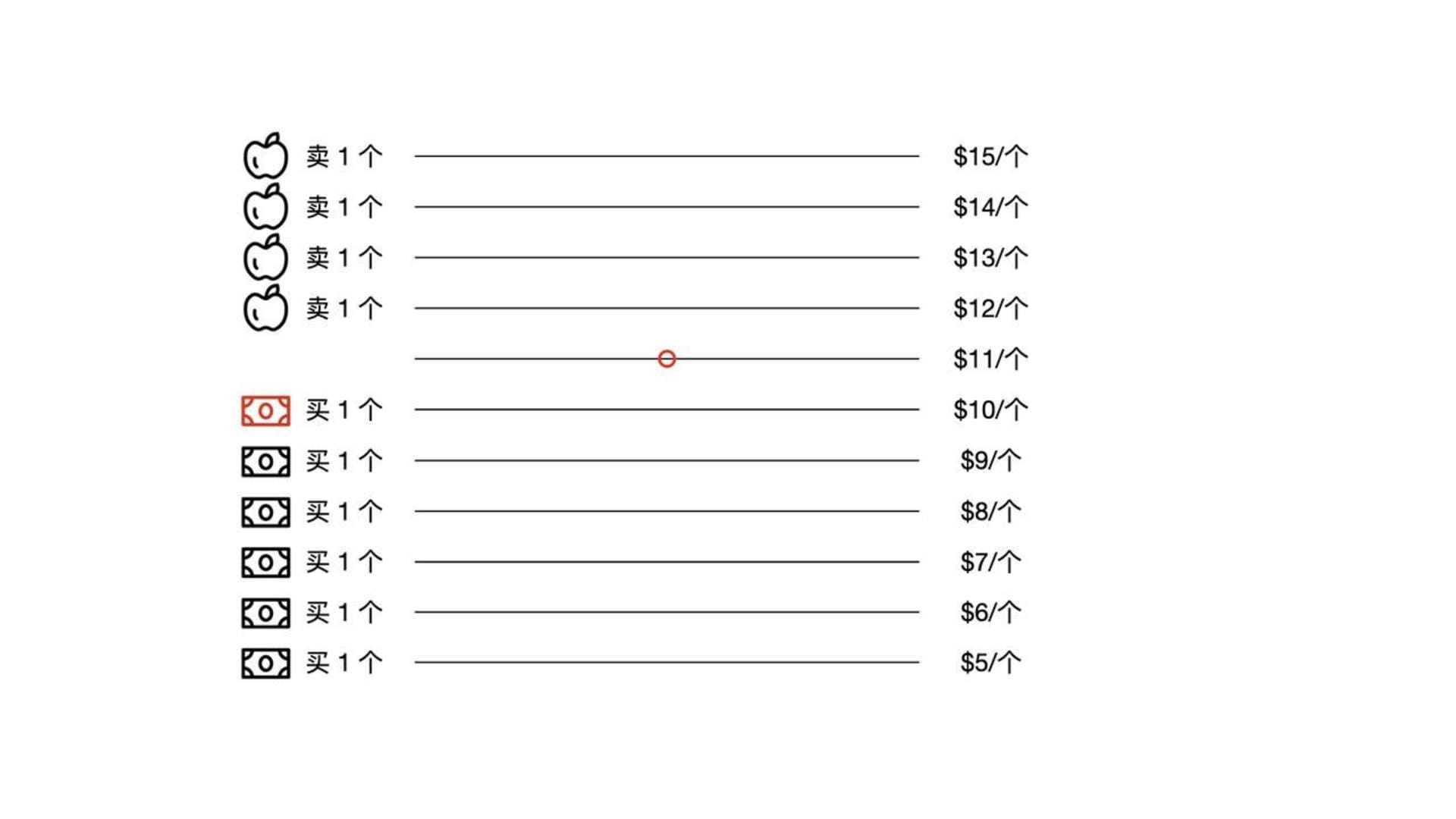

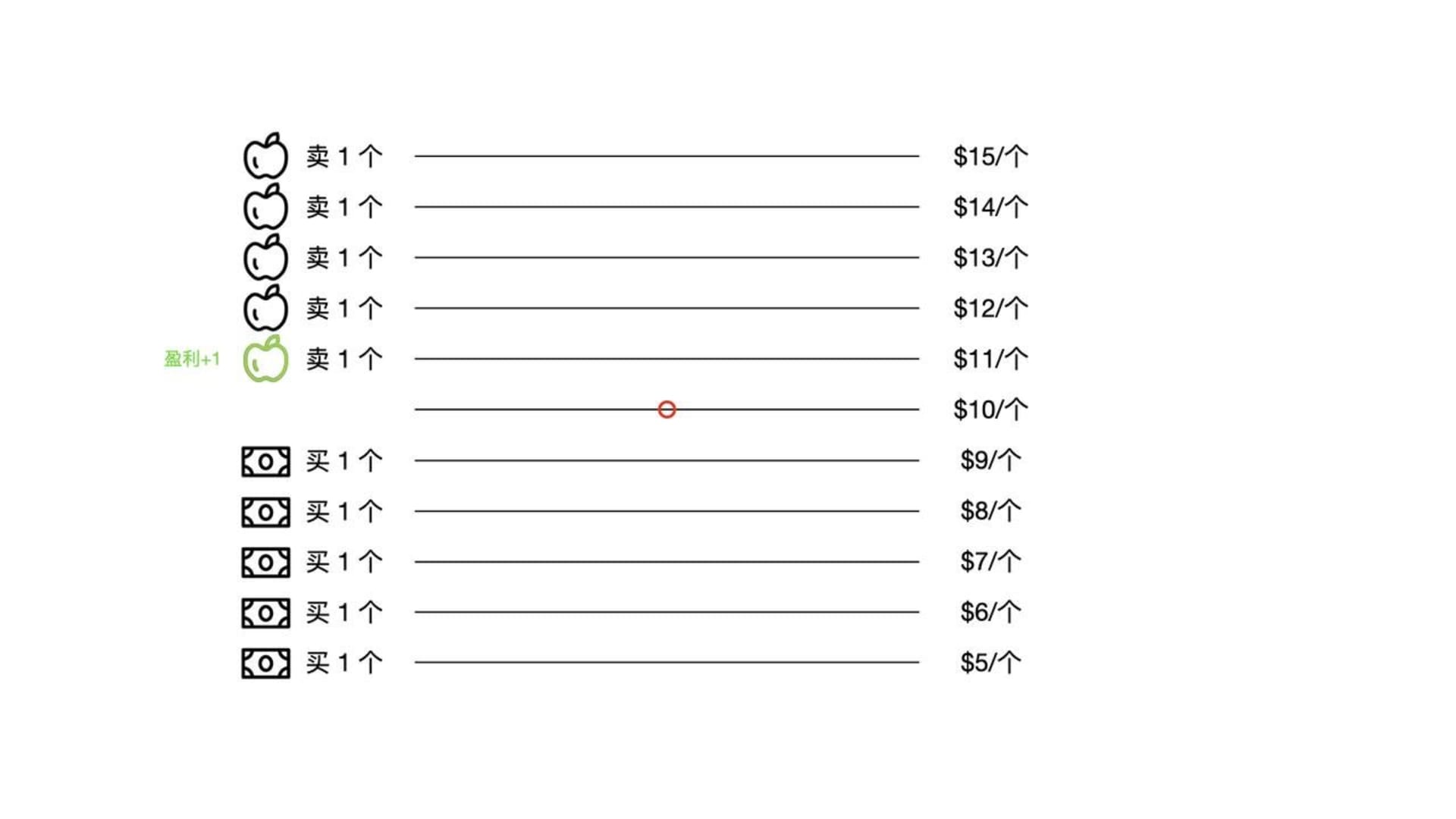

如果价格如我们预期,先涨价到 11 元,我们卖出一个苹果。

价格再回落到 10 元,我们重新买回苹果。

此时我们就有了 501 元和 50 个苹果,总资产价值 1001 元,我们就实现了 1 元的盈利。

💵$501 🍎50 个

前面都是非常简单的网格策略的思路,现在网格策略在各大交易所也非常普及了,大家可以先去尝试了解。

当然,如果仅仅依靠网格策略,就能盈利,那也就不需要开发量化程序了,每个人都能赚钱了。

网格最大的问题,非常简单,就是急剧下跌然后破掉了网格区间。

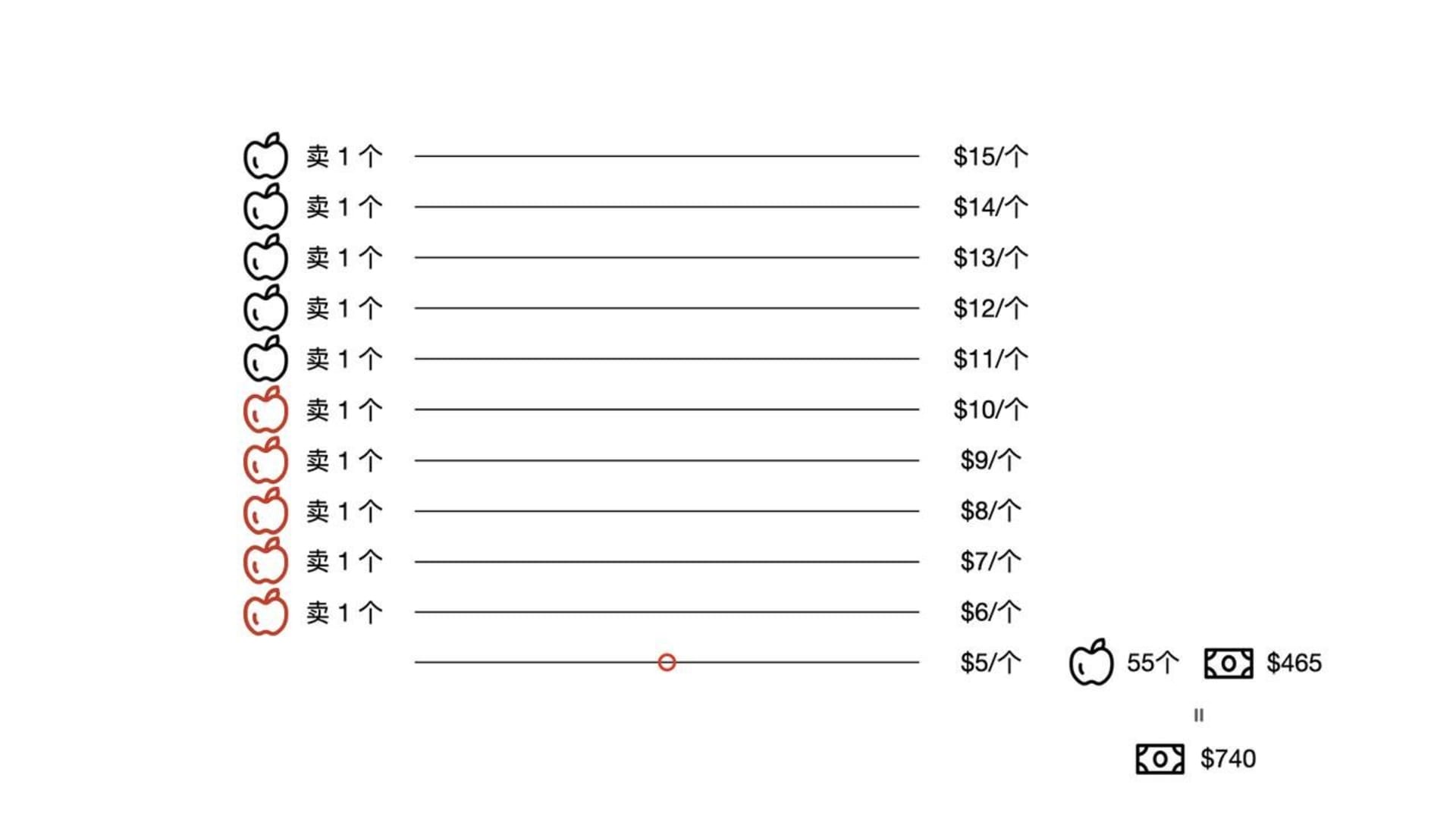

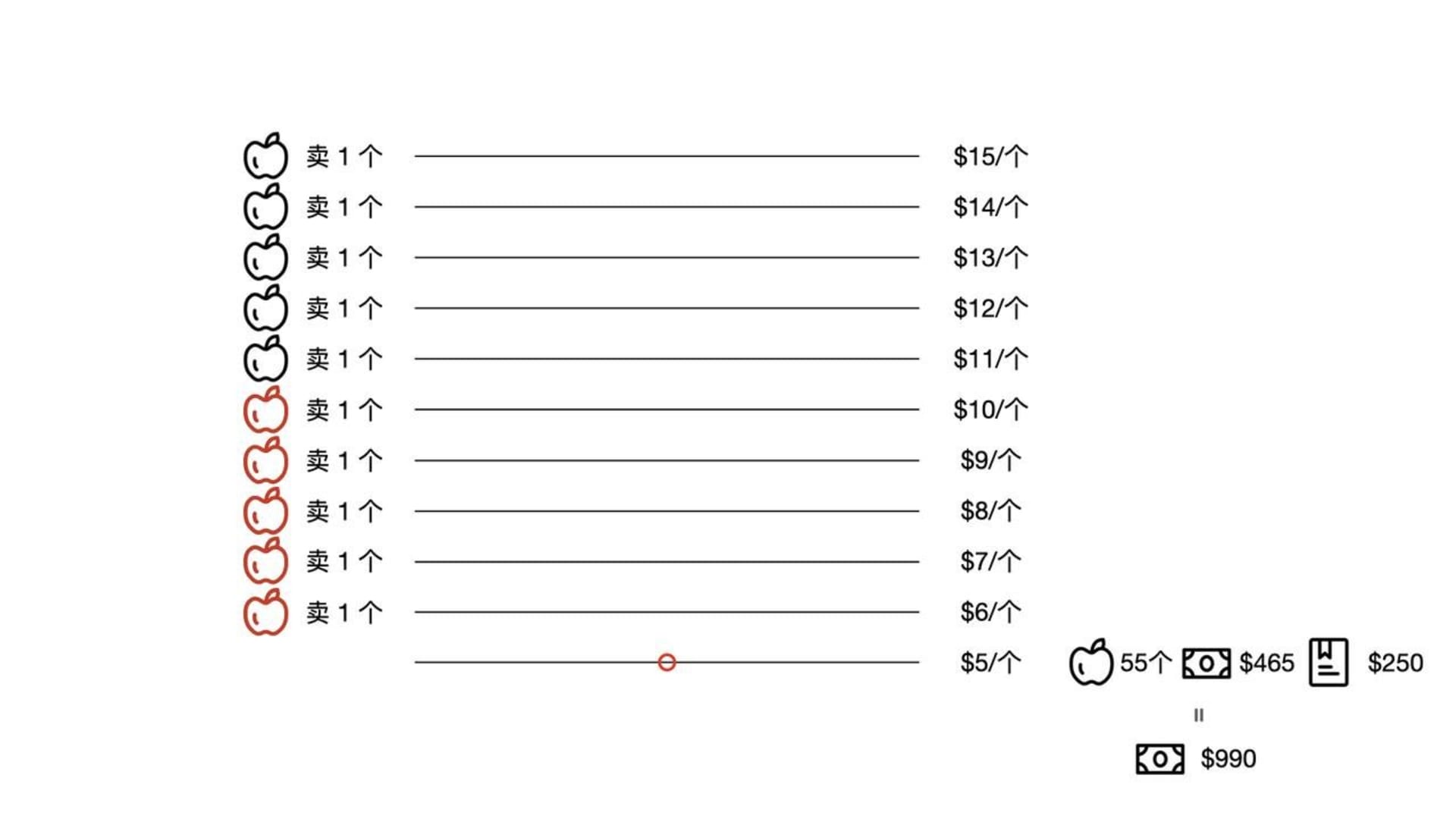

比如回到前面的案例: 苹果从 10 元跌到 5 元,我们在 9、8、7、6、5 元的价位分别购入苹果,总计 5 个苹果

此时我们有 55 个苹果,但此时 55 个苹果的价值是:55 个*5 元/个=275 元。加上我们的现金 465 元,我们资产价值仅剩 740 元!

💵$465 🍎55 个

相比初始的 1000 元的总资产,我们亏损了:(740-1000)÷1000*100%=-26%!

而且如果价格持续下降,网格策略基本没办法实现盈利。

要解决这个问题其实也简单,在下文中,我会详解套期保值基础计算方式及从苹果/现金模型到科学严谨的开发策略。

为了解决突破网格的问题,我们做一个简单的 套期保值:

我们在以 10 元的价格,购入 10 个苹果的时候,同时以 10 元的价格做空 50 个苹果。

我们再回到之前的情况:

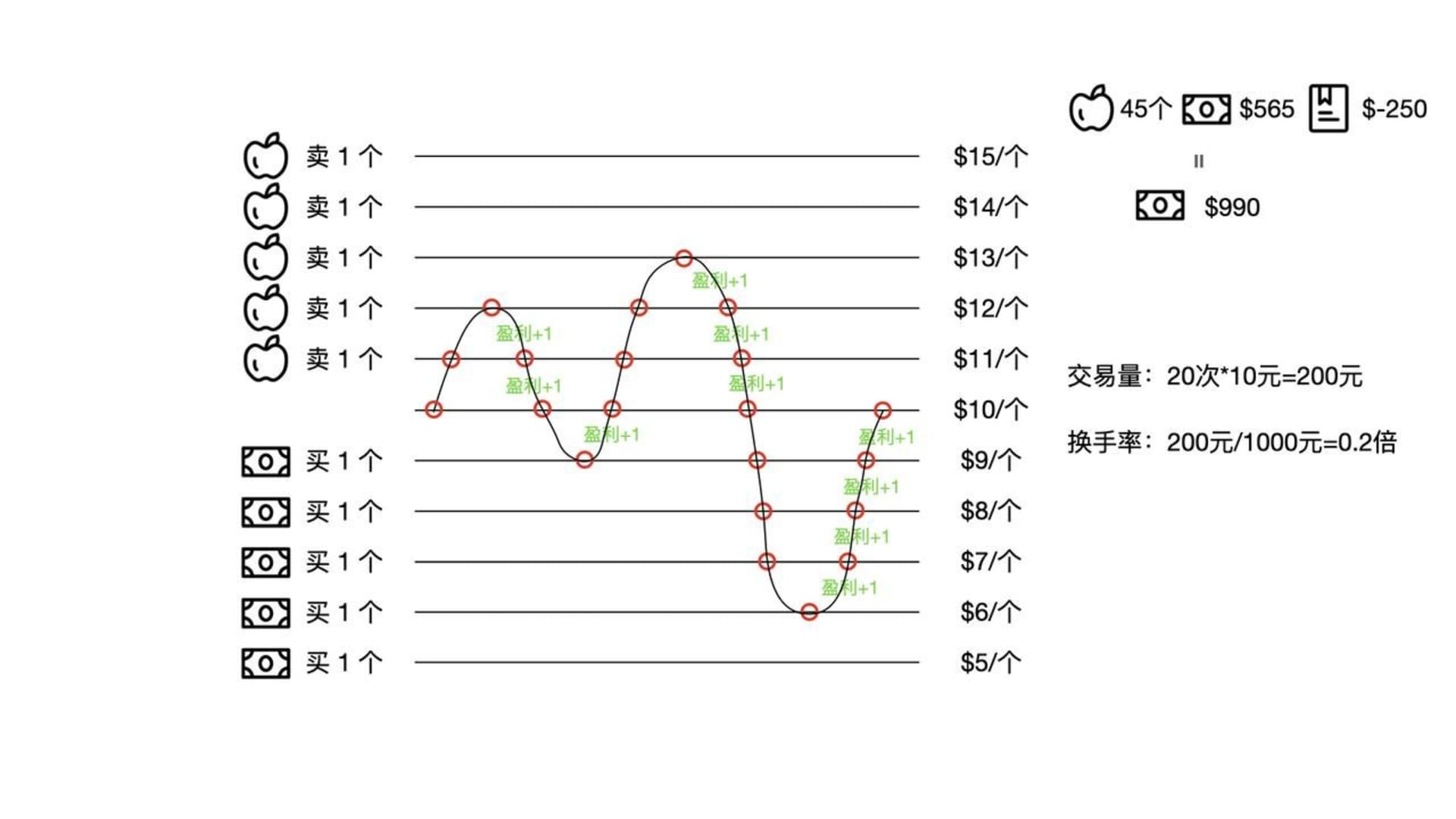

苹果价格从 10 元跌到 5 元,此时我们有 55 个苹果,465 元现金,但是我们做空 50 个苹果的空单,实现了 250 元的盈利。

我们算一下总资产:

55 个*5 元/个 +465 元 +250 元=990 元

欸?不对啊,相比我们初始 1000 的总资金,仍然是亏损了:

(990-1000)÷1000*100%=-1%

这不是一个亏损的策略吗?

(思考题,这个亏损的 1% 是如何造成的?它受什么参数影响?)

但是,别忘了,我们的网格策略一直在进行交易。

假定价格围绕 10 元一直波动,只要有 20 次交易(10 次买,10 次卖),我们实现了 10 元的盈利,就刚好覆盖我们前面的风险敞口。 从第 21 次交易开始,再产生波动,实现的盈利,对我们而言就是完全的盈利了。

我们将这个模糊的口述,变成精准的数学定义:

20 次交易,均价简单按 10 元计算,那么交易量为: 20 次 x10 元/次=200 元。

我再稍微引入一个参数,叫换手率:

交易量 200 元/总资金 1000 元=0.2

也就是,在这个策略中,换手率超过 0.2,那么策略就能实现波动盈利抵消套期保值的敞口(即亏损的 1%)。

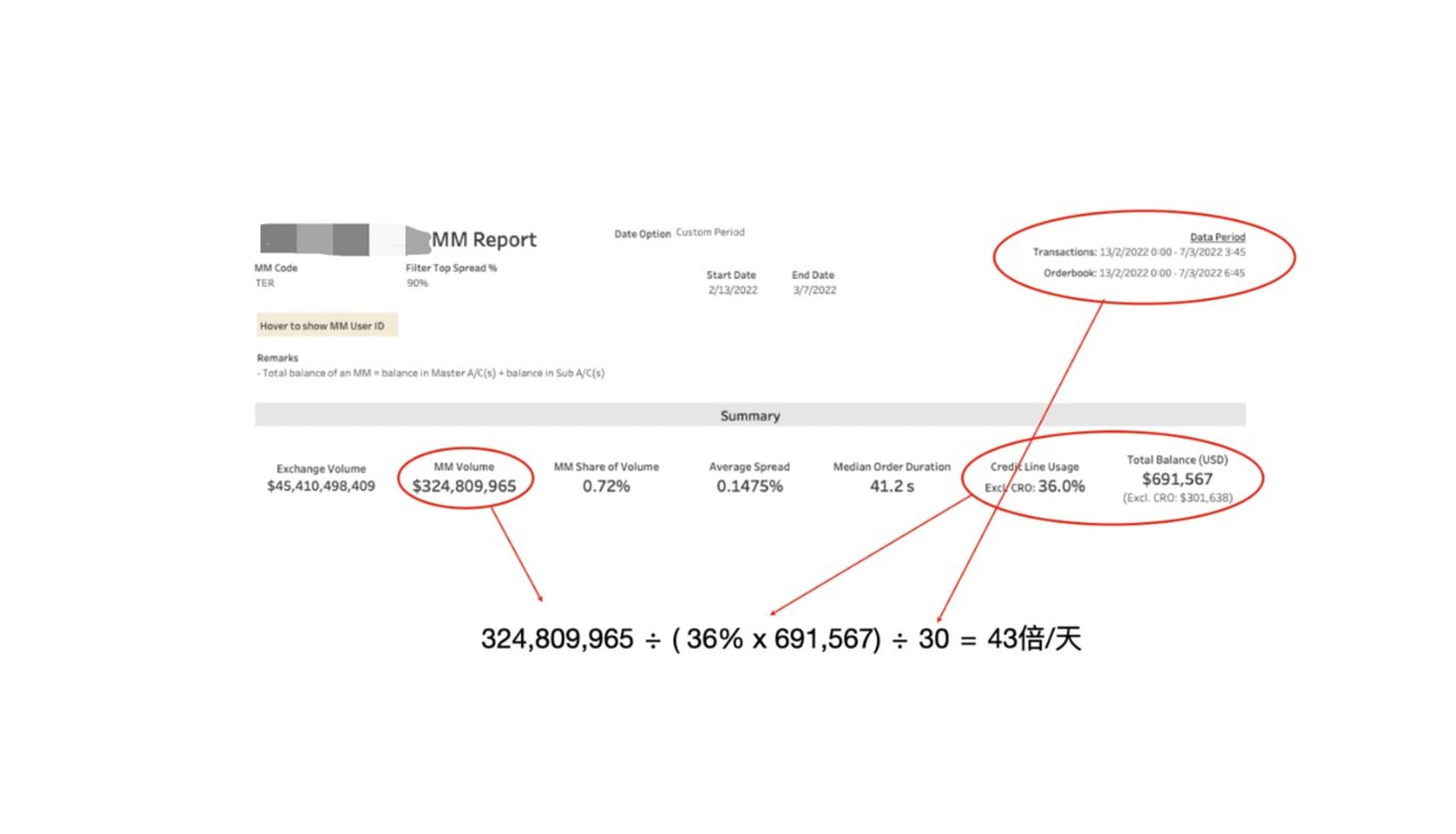

以我在某交易所之前做 MM(Market Maker 做市商)为例,我们当时一个月不到的时间内,用 69 万的 36%,也就是 24.9 万 USD 的资产,创造了 3.24 亿美元的交易量,每天的换手率大约是 43 倍(这个是近一个月时间内的平均数据)。

我相信这个原理的讲解应该不难,你应该看懂了。原理确实简单,而且盈利也不难。

先别着急,在这我再给大家做个比方:

从来没接触过德州的朋友,一晚上也能跟我们玩得不亦乐乎,毕竟手头就 2 张牌,一般大家都是葫芦以下的小牌,玩两局就知道了,非常容易上手,没什么难度。

但是,但凡对此精通的玩家,观摩过真正的德扑比赛,就知道,看似简单的德扑,算牌 算概率,计算量之大,远超一般人的想象。

同样,看似简单的做市策略,也是同样的道理,我们逐层来思考这些问题:

第一层: 如何将我描述的 苹果和现金的模型,做成严谨的数学建模? 如何将网格区间和资金使用量之间建立起模型关系? 这一层数学建模,其实是最简单的,但是我相信这个能难倒 90% 的人。

第二层: 如何控制交易滑点? 如何和交易所谈手续费率和做市服务费? 交易程序是否有足够的鲁棒性,能应对极端行情,甚至交易所宕机的情形? 这一层主要是外部因素的控制,达不到一定的资金体量,完全没有条件来消除这些外部因素带来的影响。 而策略能否顺利盈利,这些外部因素影响巨大,很可能理论上的盈利和实际的偏差,主要就是被这些外部因素给影响。

第三层: 如何共用资金,将同一份资金进行 20 以上的多品种进行交易? 如何对过往数据,设定波动率的参数,然后程序自动计算网格参数,调整网格参数? 如何设定波动区间?如何找到 最大程度利用资金赚取高收益率 和 风险敞口之间的最优解,还有手续费、滑点 这些因子对参数造成的影响? 这一层,因为多参数交织在一起,已经有一些变成混沌模型了,计算量极大,要做精细,只能通过复杂的数学建模或者 AI 来解决。

不过,无论如何,沿着这个思路,至少已经走出了 跳大神猜大小 的量化策略开发的思路,而是朝着科学严谨的方式进入的量化策略开发的正轨。

希望这个策略的思路分享,能对你有所帮助。

作者:PiperWeb3

原文链接:

https://x.com/PiperWeb3/status/1795863045912031734

https://x.com/PiperWeb3/status/1796360226142065143