基于负 Gamma 对冲的"追涨杀跌"与正 Gamma 的"高抛低吸"机制分析。

作为期权做市商,Gamma 敞口是风险管理中最核心的希腊字母之一,直接影响对冲策略、盈亏表现和市场行为。以下是 Gamma 敞口对做市商影响的全面总结:

一、Gamma 的本质

-

Gamma (Γ) 定义

- 衡量 Delta 对标的资产价格变动的敏感性(二阶导数)。

- 公式:Γ = ∂Δ / ∂S(即当标的价格变动 1 单位,Delta 的变化量)。

-

Gamma 的符号决定 Delta 的变动方向:

-

正 Gamma (Γ>0):标的价格上涨 → Delta 变正;价格下跌 → Delta 变负。

-

负 Gamma (Γ<0):标的价格上涨 → Delta 变负;价格下跌 → Delta 变正。

二、Gamma 敞口的来源

做市商的 Gamma 敞口取决于 期权净头寸方向:

| 头寸类型 |

Gamma 符号 |

原因 |

| 净多头期权 |

Γ > 0 |

买入 Call/Put 带来正 Gamma |

| 净空头期权 |

Γ < 0 |

卖出 Call/Put 带来负 Gamma(做市商常态) |

✅ 做市商通常处于负 Gamma 状态:因主要通过卖出期权收取权利金(赚取 Bid-Ask 价差),承担负 Gamma 风险。

三、负 Gamma 敞口的影响

1. 对冲行为:"追涨杀跌"

| 市场波动 |

Delta 变化 |

对冲操作 |

市场影响 |

| ETH 上涨

|

Delta 变负(更看跌) |

买入 ETH |

助推涨势(追涨) |

| ETH 下跌

|

Delta 变正(更看涨) |

卖出 ETH |

加剧跌势(杀跌) |

-

后果:在剧烈波动中被迫“高买低卖”,对冲成本高昂。

-

案例:ETH 暴涨时,负 Gamma 组合 Delta 急速变负 → 需紧急买入 ETH 对冲 → 推高市场价格。

2. 盈亏特征:波动率厌恶

-

损失场景:市场大幅单边波动(无论涨跌)。

-

原因:对冲延迟 + 滑点导致“高买低卖”的损耗。

-

与 Vega 的关系:负 Gamma 常伴随正 Vega(卖出期权赚取权利金),但波动率飙升(Vega 收益)可能无法覆盖 Gamma 亏损。

3. 典型风险:"Gamma 挤压"

- 当标的价格快速突破关键点位(如期权行权价),负 Gamma 迫使做市商集中买入/卖出标的,放大市场波动,引发链式反应(如 2021 年 Gamestop 事件)。

四、正 Gamma 敞口的影响

1. 对冲行为:"高卖低买"

| 市场波动 |

Delta 变化 |

对冲操作 |

市场影响 |

| ETH 上涨

|

Delta 变正(更看涨) |

卖出 ETH |

抑制涨势(逢高卖出) |

| ETH 下跌

|

Delta 变负(更看跌) |

买入 ETH |

支撑跌势(逢低买入) |

-

后果:对冲天然产生利润(低买高卖),降低持仓成本。

-

案例:ETH 暴跌时,正 Gamma 组合 Delta 变负 → 买入 ETH 对冲 → 获得低价筹码。

2. 盈亏特征:波动率友好

-

收益场景:市场大幅波动(双向获利)。

-

原因:Delta 变动方向与市场一致 + 对冲产生收益。

-

与 Vega 的关系:正 Gamma 常伴随负 Vega(买入期权支付权利金),需权衡波动收益与时间损耗。

五、Gamma 敞口的综合挑战

1. Gamma-Theta 权衡

| Gamma 符号 |

Theta(时间衰减) |

冲突点 |

| Γ > 0 |

Θ < 0(每日亏损) |

赚取 Gamma 需支付时间成本 |

| Γ < 0 |

Θ > 0(每日收益) |

赚取时间价值但承担 Gamma 风险 |

-

做市商核心矛盾:

- 想赚 Theta(卖出期权)→ 必然承担 负 Gamma。

- 想赚 Gamma(买入期权)→ 必然支付 Theta。

2. 对冲频率与成本

-

高 Gamma 绝对值:Delta 随价格快速变化 → 需高频对冲 → 滑点与手续费成本上升。

-

低流动性市场:负 Gamma 可能导致对冲失效(无法及时成交)。

3. 尾部风险

-

"黑天鹅"事件(如 ETH 瞬间涨跌 20%):

- 负 Gamma:对冲延迟 → 巨额亏损。

- 正 Gamma:对冲获利 → 但需警惕 Vega 损失(波动率回落)。

六、做市商的 Gamma 管理策略

-

动态对冲:

- 负 Gamma 组合 → 缩短对冲间隔(如每 5 分钟调整)。

- 正 Gamma 组合 → 可放宽对冲阈值。

-

风险限额:

- 设定单一标的/期限的 最大 Gamma 敞口,防止过度集中风险。

-

波动率定价:

- 对高 Gamma 期权(近月、平值期权)加宽买卖价差,补偿对冲成本。

-

组合偏移:

- 在预期波动率上升时,主动买入期权(增加正 Gamma)对冲负 Gamma 风险。

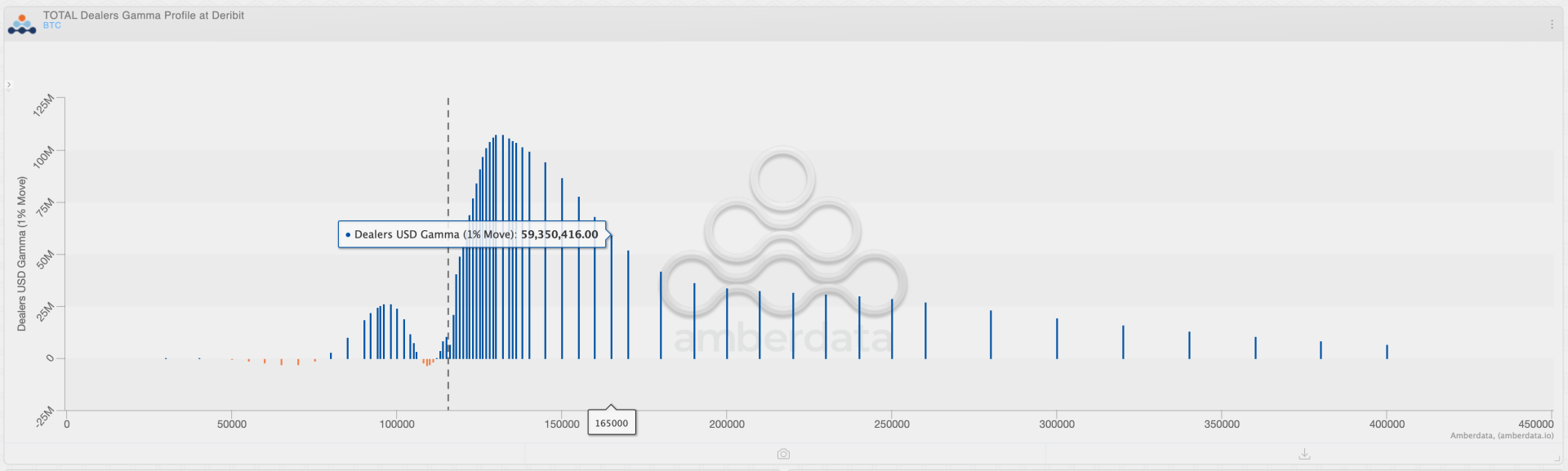

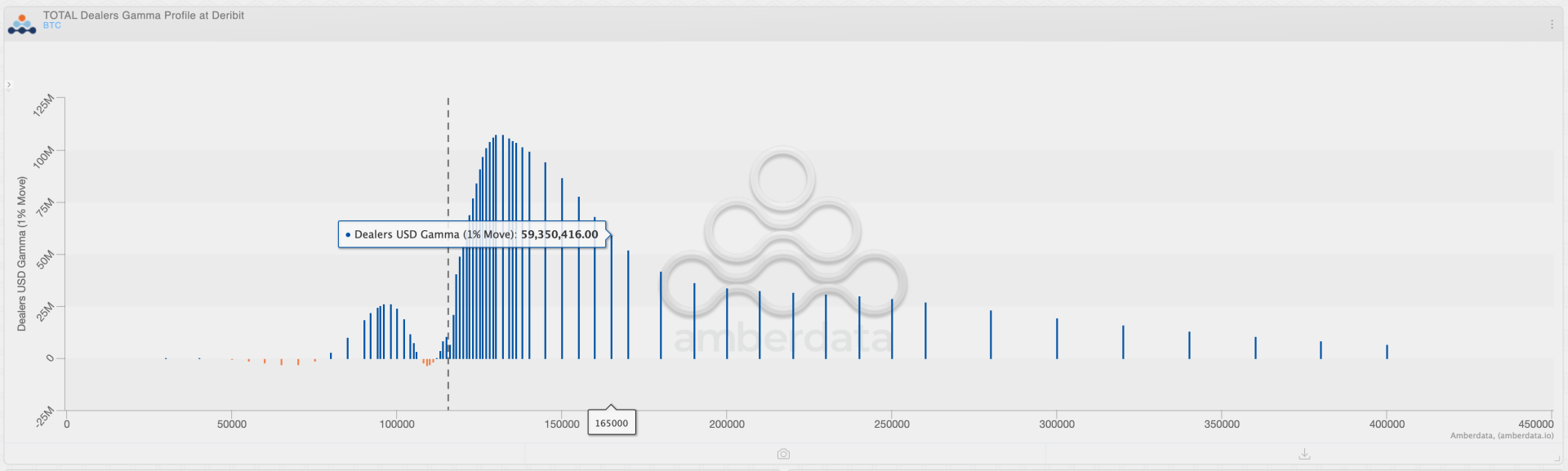

七、怎么使用 GEX 数据进行交易?

判断市场稳定性 vs 爆发性

- GEX > 0:预示市场可能进入震荡或盘整(因为价格越动,做市商越反向操作,抑制波动)

- GEX < 0:警惕剧烈波动行情(做市商顺势操作,放大波动)

识别关键支撑/压力位

- GEX 热力图常显示在哪些价格区间内 Gamma 敞口最集中(常称为“Gamma 墙”)

- 当价格靠近这些区间,做市商对冲需求加大,价格更难突破 → 可作为支撑/阻力位参考

交易节奏判断

- 当 GEX 从正值区域快速转为负值,说明市场从平稳进入易动荡阶段,适合波动率策略(如 long straddle/strangle)

- 当 GEX 由负转正,行情可能逐步收敛,适合卖方策略

辅助波动率判断

GEX 趋近于 0 时,做市商对冲需求最小,容易出现突发行情,尤其适合消息面临界期或事件交易。

关键结论

| 维度 |

负 Gamma (Γ<0) |

正 Gamma (Γ>0) |

| 做市商常态 |

✅ 多数时间(净卖出期权) |

❌ 少数时间(需主动构建) |

| 对冲行为 |

追涨杀跌(高买低卖) |

高卖低买(顺势锁定利润) |

| 波动率影响 |

厌恶波动(单边波动造成亏损) |

偏好波动(双向波动带来收益) |

| 核心风险 |

Gamma 挤压、对冲成本失控 |

Theta 损耗、权利金成本 |

| 盈亏来源 |

Theta 收益 > Gamma 亏损 |

Gamma 收益 > Theta 亏损 |

💡 做市商的核心生存法则:

通过精细化定价与对冲,使收取的权利金(Theta + Vega) > 负 Gamma 的对冲损耗 + 市场冲击成本。