理解以太坊和 Solana 网络的质押收益、通胀以及经济模型

以太坊和 Solana 是两大采用权益证明(Proof-of-Stake, PoS)共识机制的区块链网络,它们在实现网络共识和生态系统安全方面采取了差异化的设计策略。两者都依赖于质押机制,要求参与者质押其原生代币(ETH 或 SOL)至验证者节点,这些验证者负责维护网络的完整性。为了激励诚实参与,网络通过质押奖励激励质押者,从而使他们的行为与网络利益保持一致。

这种质押收益使得 ETH 和 SOL 成为具备现金流吸引力的资产,类似于传统金融体系中的美国国债收益率,被视作链上经济的“基准利率”。本文分析以太坊和 Solana 的质押机制及其网络经济模型,并为它们的质押生态系统提供分析背景。

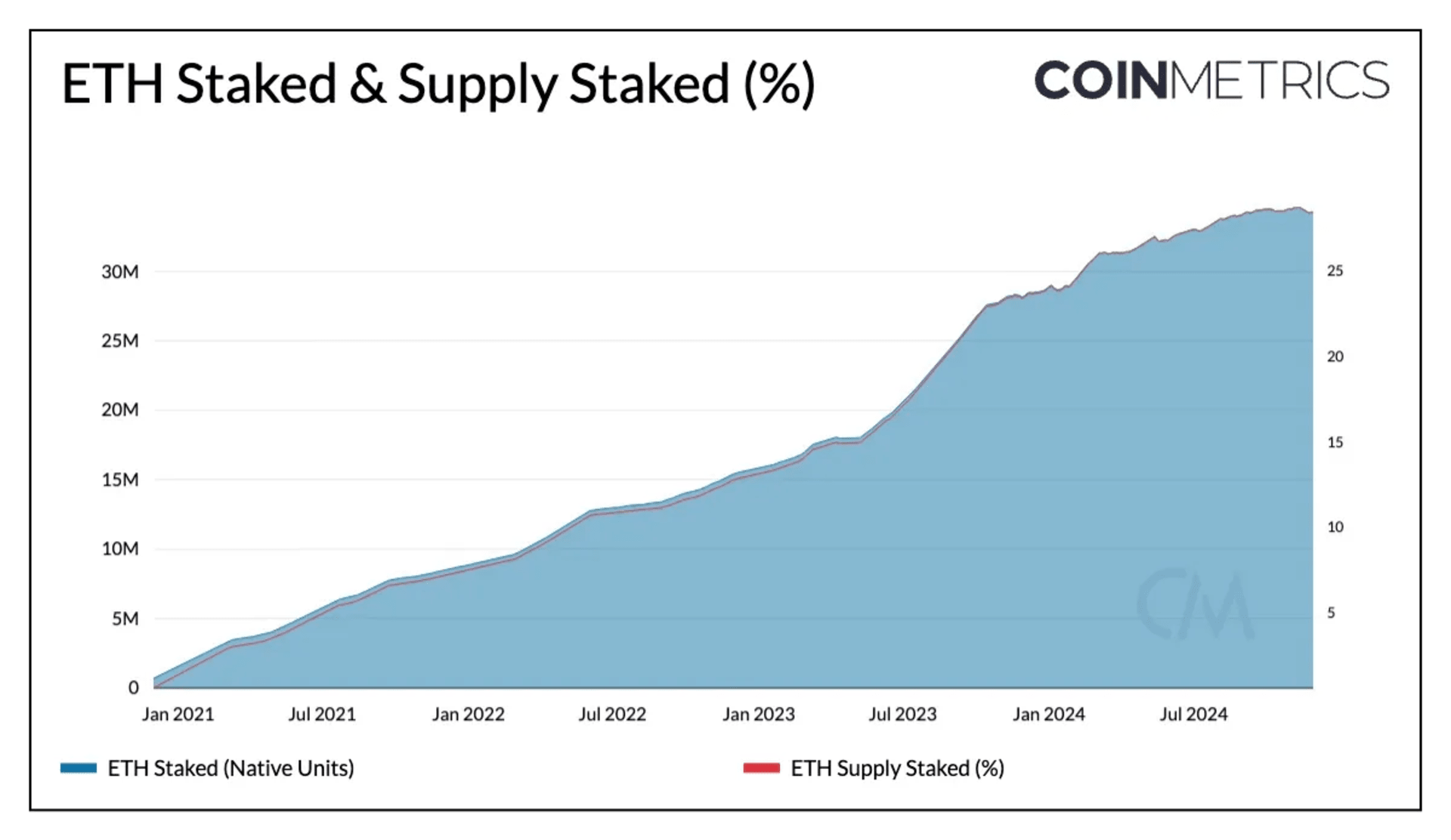

自 2020 年 12 月以太坊 Beacon 信标链(共识层)的推出以来,目前已有 3440 万枚 ETH 在网络上被质押。在以太坊当前 1.204 亿枚 ETH 的供应量中,质押比例为 28%(通常被称为质押率),而剩余 72% 的 ETH 仍未被质押,通常存在于智能合约或外部账户中。从 Shapella 升级 推出后,质押比例由 14% 快速增长至 28%,但随着质押需求的减缓,该比例近期保持平稳。

要成为以太坊网络上的验证者,参与者需要质押 32 枚 ETH 作为担保,或者可以通过质押平台或交易所质押较小单位的 ETH,由这些平台负责运营质押相关事务。这 32 枚 ETH 也被称为验证者的最大有效余额(Maximum Effective Balance)。在即将到来的 Pectra 升级中,验证者的有效余额上限将提升至 2048 ETH。目前,以太坊网络共有约 107 万名活跃验证者,此数字预计会随着验证者合并的进行而有所减少。

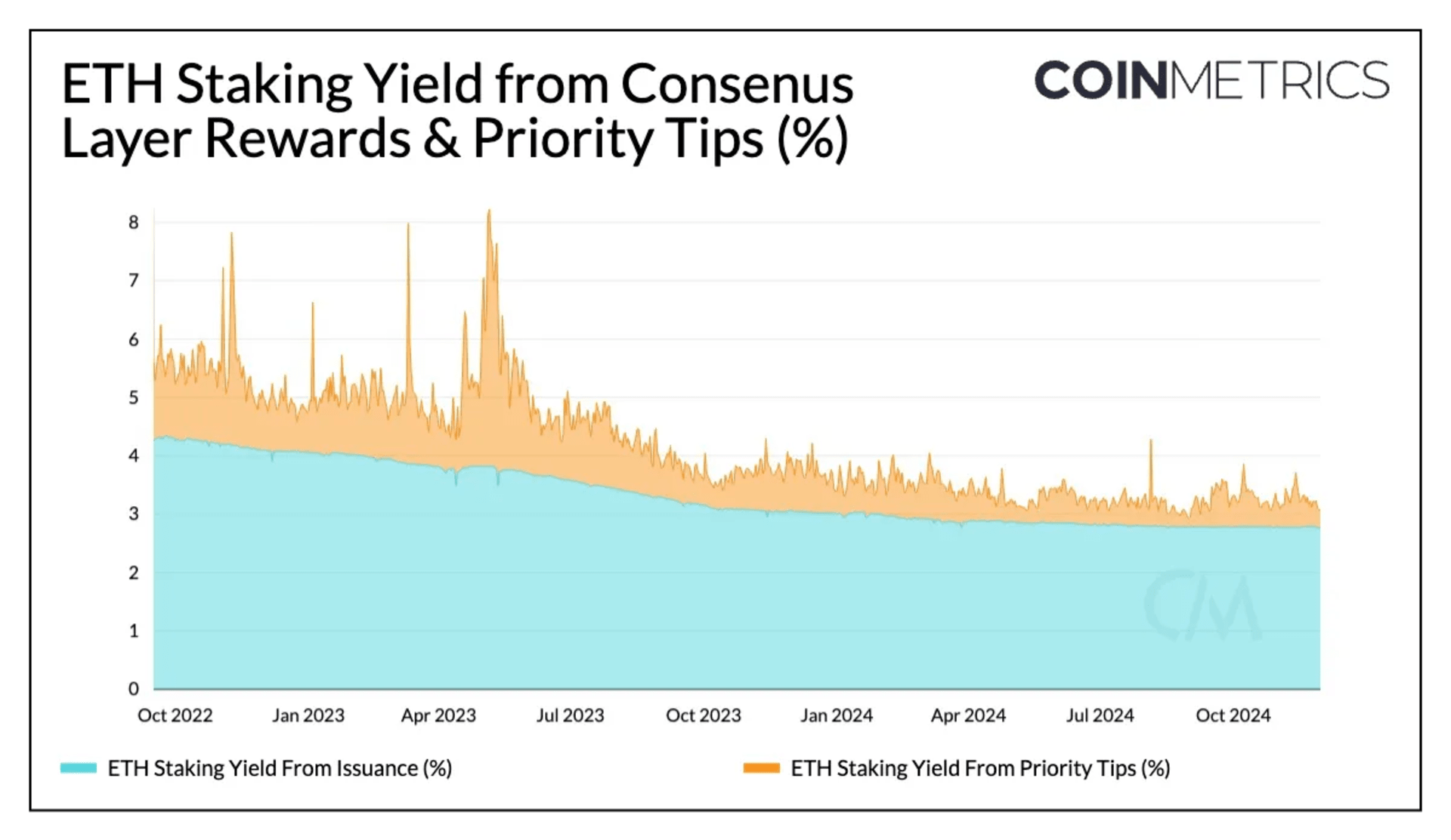

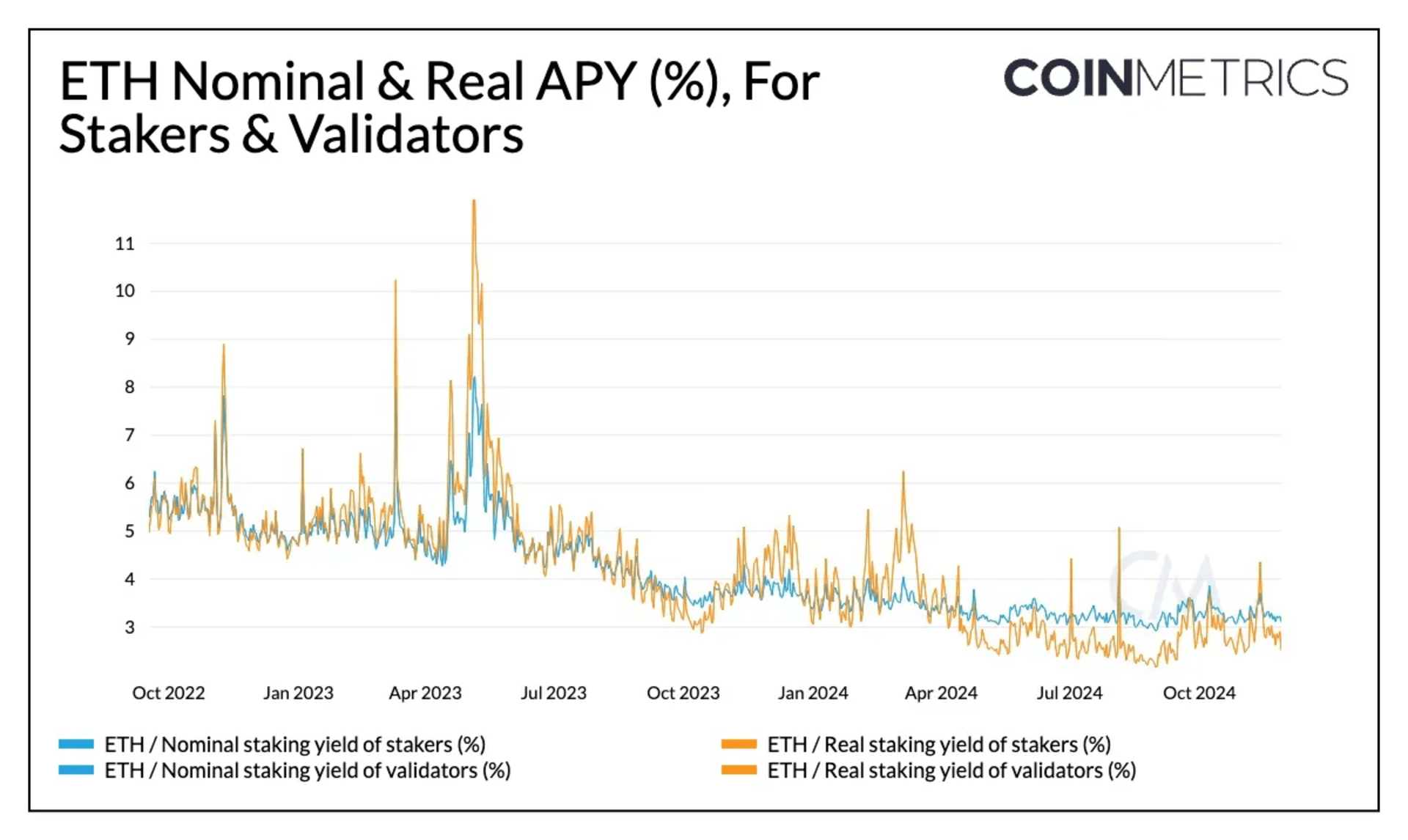

目前,以太坊的名义质押收益率为 3.08%,而实际质押收益率(通胀调整后的)为 2.73%。随着质押 ETH 数量的增加,以太坊基础质押收益率逐渐下降。以太坊的质押收益来源主要分为两个部分,这也反映了其模块化设计架构:

以太坊质押收益可以通过名义收益率和实际收益率两种方式进行评估,以衡量参与共识过程的回报水平。这帮助质押者和投资者了解其真实回报率,并与持有未质押 ETH 的潜在收益进行比较。更广泛地说,ETH 质押收益充当了链上经济的“基准利率”,类似于传统金融中美国国债收益率被视作参考利率的作用。这为链上和链下生态系统的收益率机会比较提供了参考。

ETH 的质押收益率正逐渐成为基于投资的产品(如 ETF)的重要组成部分,随着监管政策的逐步放宽,基于以太坊质押的 ETF 可能会日益普及。此外,ETH 质押收益也支撑了多个 DeFi 原语(Primitives),例如基于收益的质押代币(如流动性质押代币 LSTs)、质押支持的稳定币(如 Ethena 的 USDe)及重质押生态系统(如 EigenLayer)。

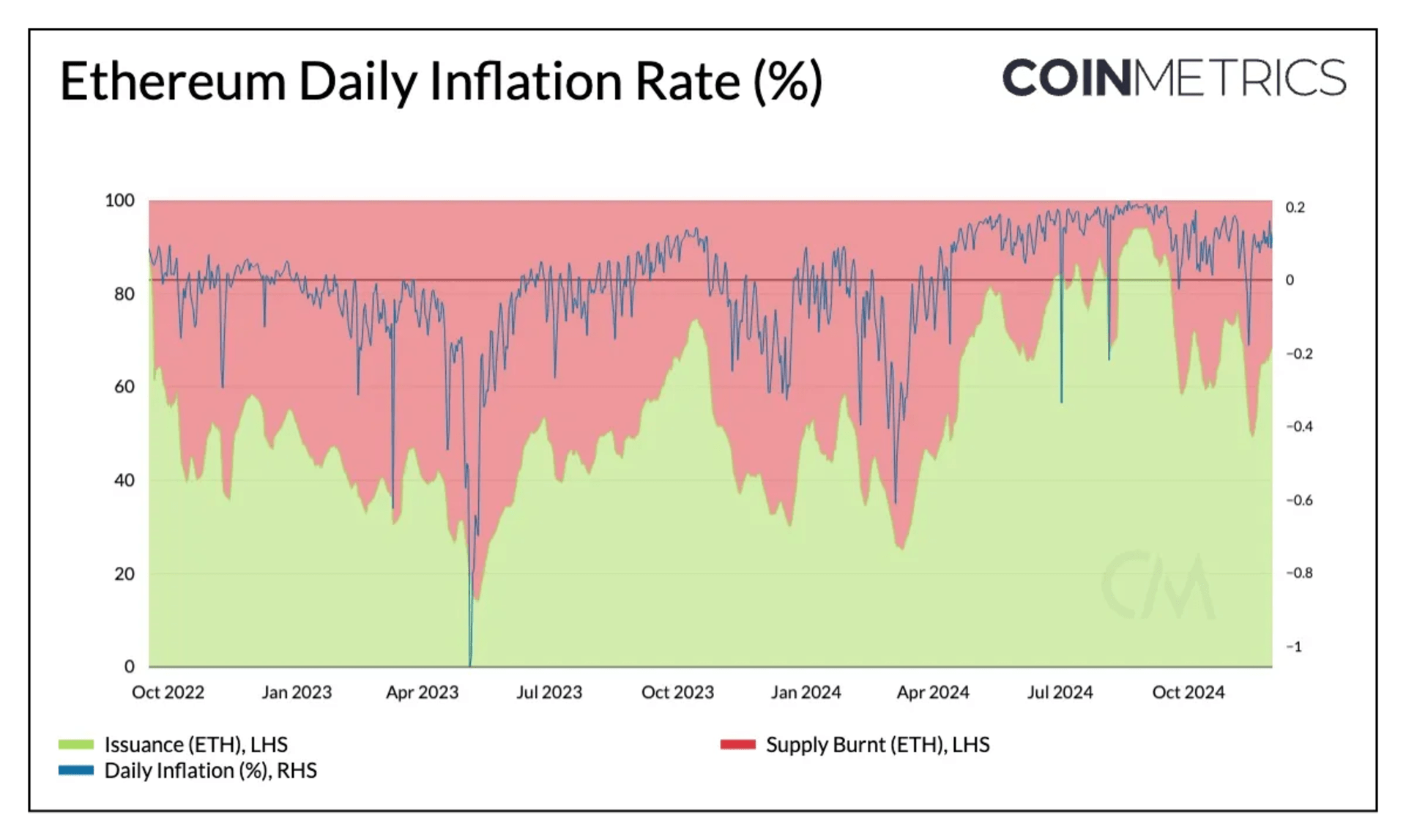

以太坊经济模型与质押激励之间有着密切的交互关系。这种经济设计受到网络活动、交易费用与 ETH 通胀率的综合影响。主网与 Layer-2 的活动增加会推高交易费用,同时通过 EIP-1559 销毁机制燃烧更多的 ETH,进而导致通缩期。当 ETH 销毁量超过发行量时,通胀调整后质押收益将变得更加吸引人。目前,以太坊的每日通胀率为 0.00096%,年化为 0.35%,略高于销毁量。

Solana 采用委托权益证明机制(Delegated Proof-of-Stake, DPoS)。SOL 的质押者既包括验证者,也包括委托者(将其 SOL 委托给验证者的代币持有者)。这些代币共同构成验证者的“质押”,决定了其在共识流程中的影响力及处理区块的能力。

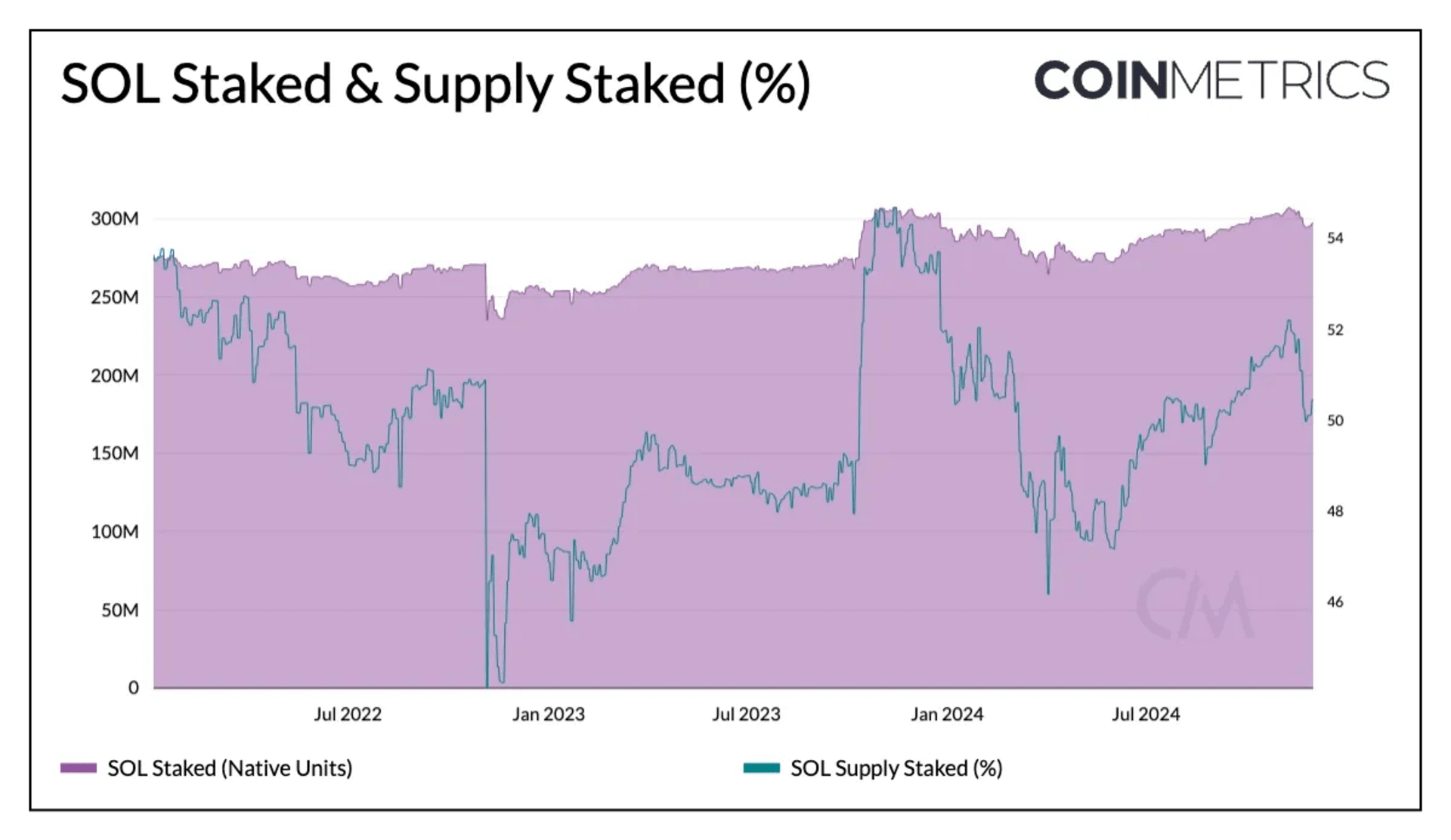

与以太坊需要 32 ETH 的最低质押要求不同,Solana 的质押门槛几乎为零,非常适合小额投资者参与。这使其质押比例达到 51%,即在 Solana 当前 5.89 亿枚 SOL 供应量中,有 2.97 亿 SOL 处于活跃质押状态。此外,质押计算只包括最近一个时段内获得奖励的验证者和委托者,未获得收益或在时段结束前退出的质押不会计入。

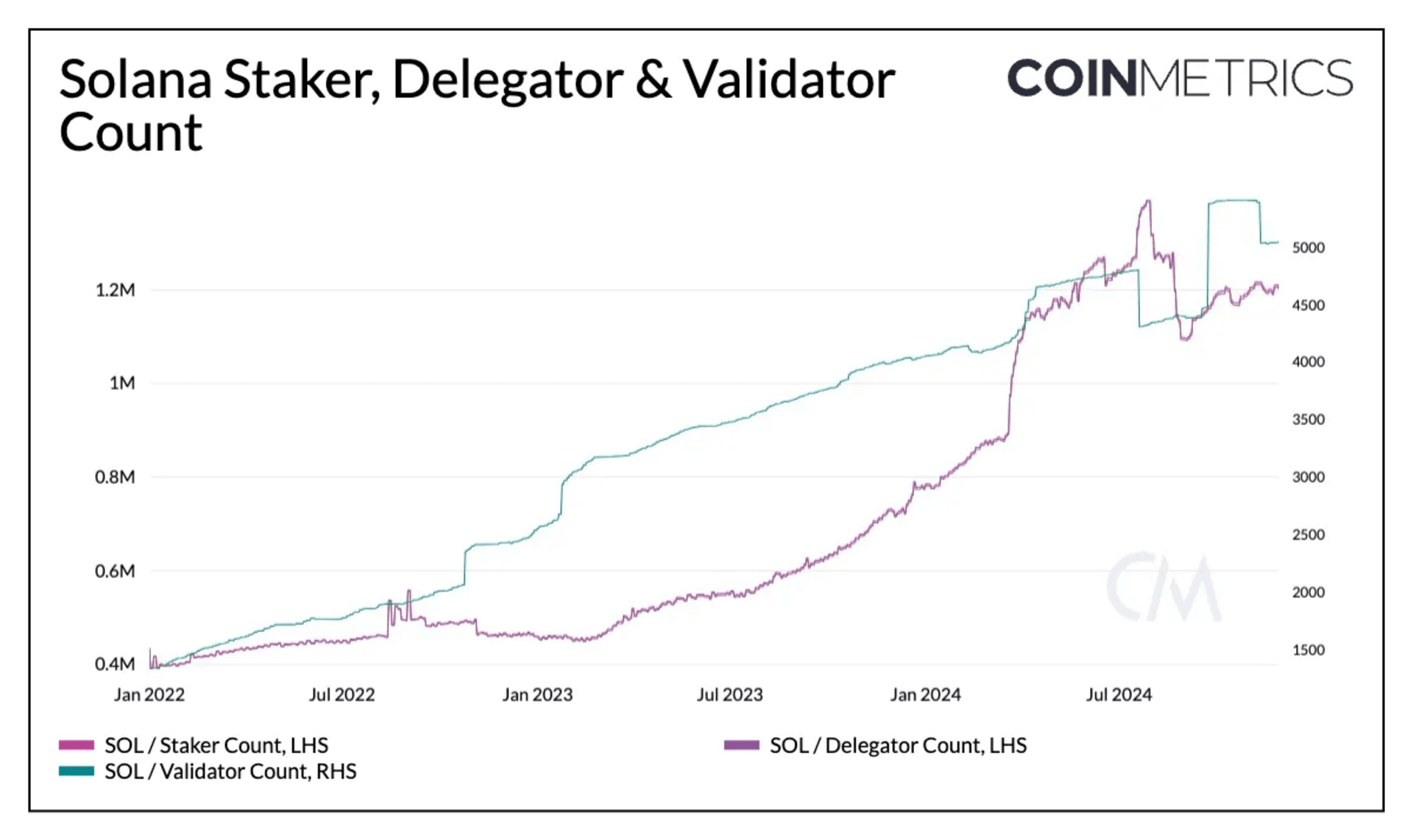

Solana 当前的总质押者数量约为 122 万,其中委托者高达 121 万,而验证者仅有 5048 名。这与 Solana 高性能硬件的运行成本以及大额 SOL 质押需求有关。Solana 采用基于领导者的共识流程,即单一验证者会根据轮流的安排处理区块。领导权由权益权重决定,质押量越大的验证者影响力越大。

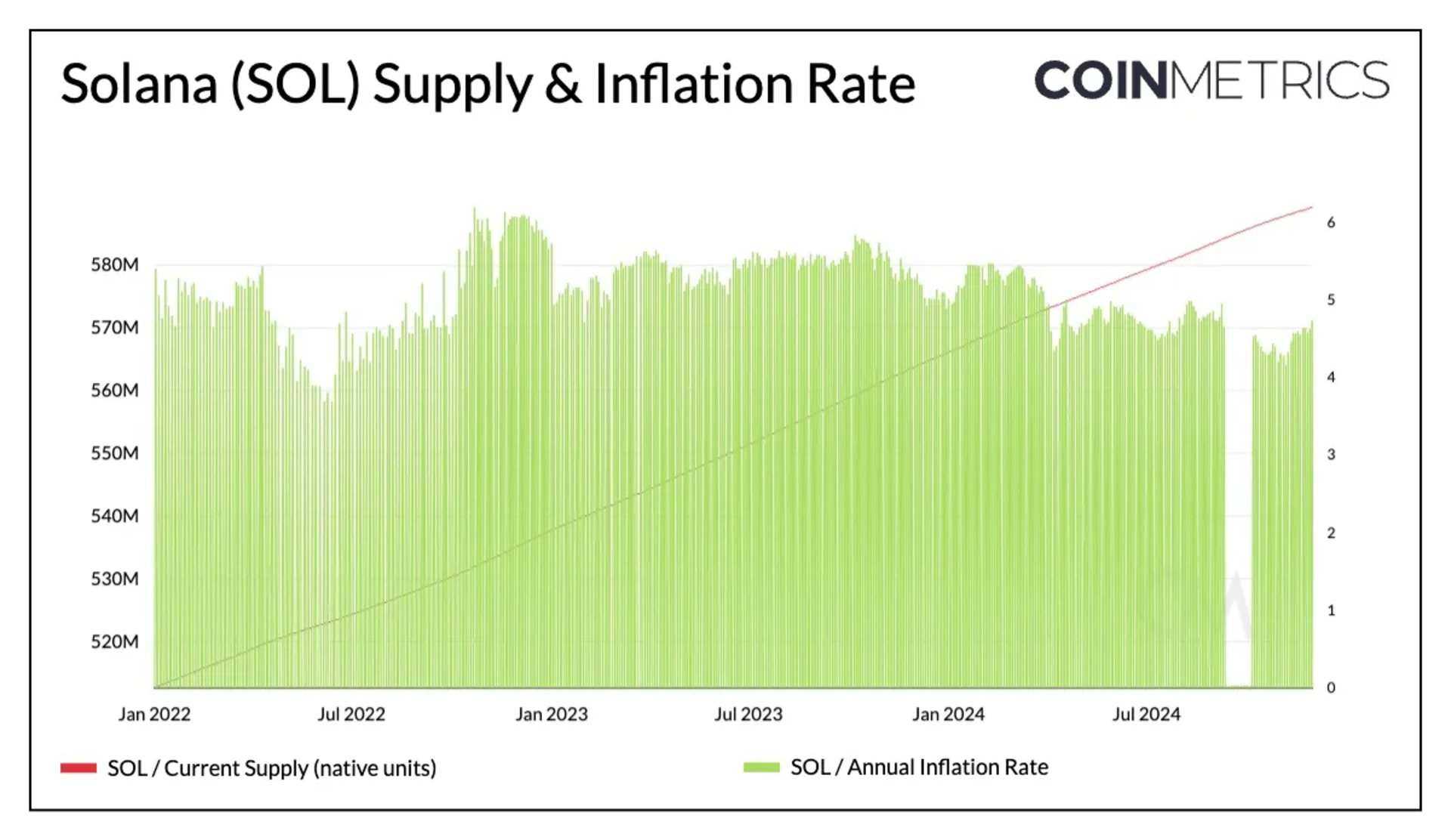

Solana 使用通胀模型来分配质押奖励,大约每 2-3 天(一个 Epoch)发行新 SOL。此机制导致了发行趋势的“波动性”。通胀最初于 2021 年设定为 8%,并以每年 15% 的速度递减,目前为 4.7%,目标为稳定在 1.5%。

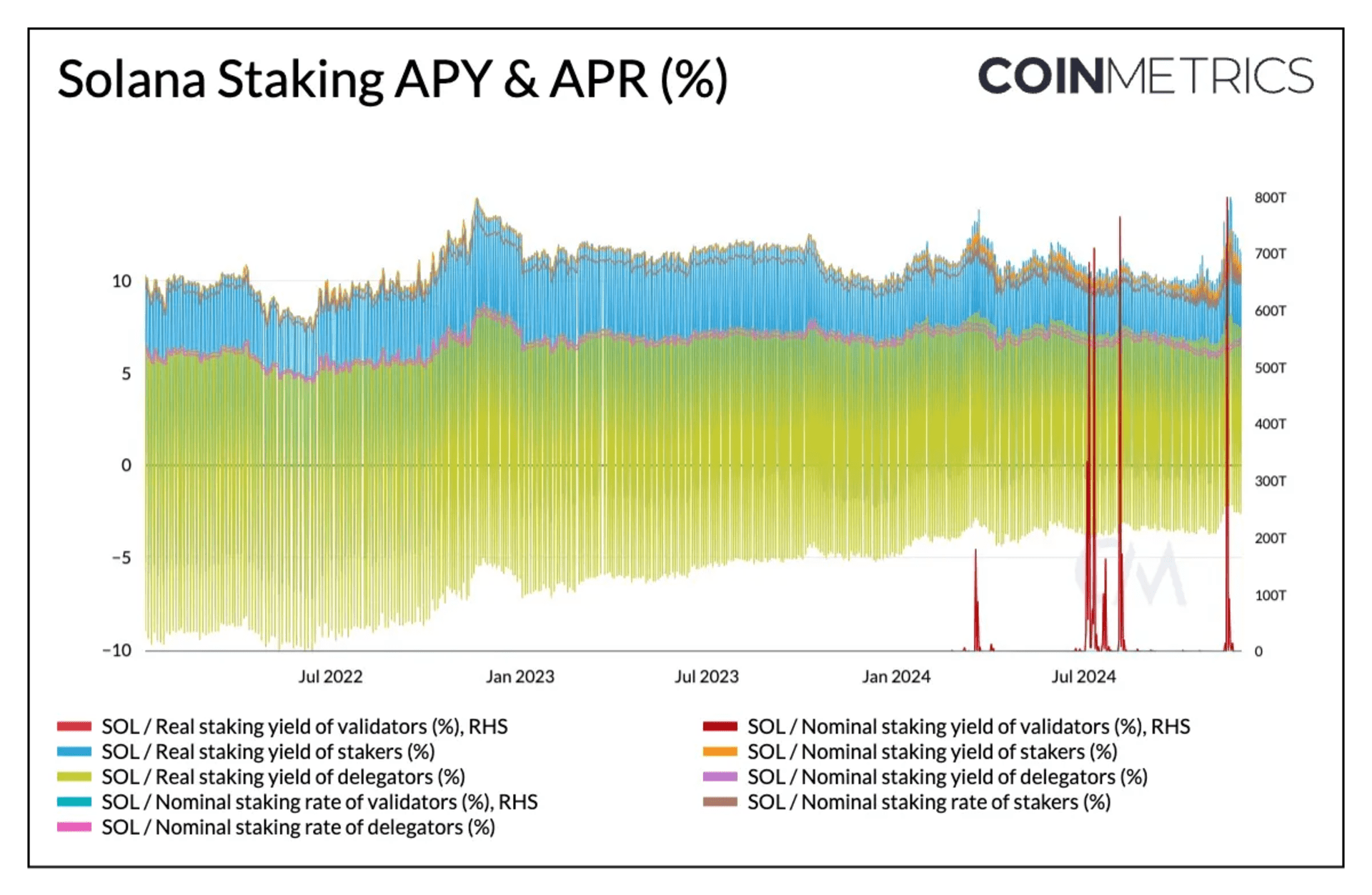

Solana 的质押收益主要来源于按通胀分发的奖励,同时还包括 50% 的基本手续费、所有的优先手续费以及 MEV 收入。此外,92% 的 Solana 质押通过 Jito 验证者客户端完成,该客户端通过小费机制为验证者提供额外的链下收益。目前 Solana 的名义年化质押收益率为 11.5%,而实际年化收益率为 12.5%。这种高收益在近期因网络活动增加、优先手续费提高而上升。

Solana 的委托者当前年化收益率约为 6.7%,其收益主要来自新发行的 SOL。而验证者同时从发行、手续费、对委托者的佣金以及自持的 SOL 中获得更多收入。这种奖励结构为运行验证者节点提供了更高的激励,尽管运行成本不菲,但有利于拥有高质押量的验证者获利更多。

以太坊和 Solana 的质押机制体现了其不同的设计理念。以太坊采用模块化架构,将执行层与共识层分离;而 Solana 的委托权益证明模型将这些功能集成至高性能基础设施之中。这种差异使 Solana 的验证者数量较少,但质押比例较高,主要受益于委托者的低参与门槛。

随着以太坊和 Solana 网络的不断成熟,其质押生态和经济模型将持续演进,以满足生态系统逐步增长的需求。质押收益、代币发行和通胀的动态变化将在未来对两个网络的生态使用产生深远影响。

编辑:老码农不上班

元网 Metanethub 版权所有