本文是解析量化交易核心的专栏,所以我必须首先打破这个滤镜,正本清源,让你真正了解量化交易真正的原理。

所以这一篇我们讨论最核心的问题——量化交易它的边界到底在哪里?

量化交易到底有什么作用呢?这点可能大部分人没有清晰的了解,但我举个熟悉的概念来类比,相信你就能明白。

我们听到的金融神话基本脱离不了资金的杠杆这一工具,即使是股神巴菲特,他最初也是依靠收购国民保险公司(NICO)获得大量的保险用户的浮存金进行投资,才有了后面的投资神话。

量化交易的核心只不过给时间加上了杠杆,利用计算机的高频特性,原本我们只能以日,甚至以月,为周期进行的交易,可以缩小到时、分、秒甚至微秒。

量化和杠杆一样并不是神兵利器,仅仅是一个“放大器”——它能急剧放大收益,亏损也是亦然。

Crypto 领域我们见到了太多无基础投资常识,更不懂控制风险的人,盲目利用合约的杠杆,百倍梭哈,把 Crypto 当做了一个自由赌场,毫无意外的,在杠杆的作用下他们千疮百孔的投资逻辑,在杠杆的加持下,以极快的速度输得倾家荡产。

好在量化交易的开发成本和使用成本都较高,非专业用户使用量化交易的案例还比较少。不过,现在随着各家交易所都在推出打包后的傻瓜式的量化交易策略,今后使用所谓“量化交易”亏钱的案例一定会越来越多的听到。

理清量化交易的本质以后,我希望接下来解释量化交易不能做什么,你能更快地理解到。

好的量化策略通过提高交易频次确实可以放大收益,但是,整个市场的深度有限,为数不多的套利空间很容易就被填平了,很难容纳大资金进场,量化的收益高度依赖市场交易量带来的市场深度,但是无法凭空产生收益。

而最为致命的是,Crypto 的交易量普遍不大,超过市场深度,交易滑点、手续费很快会成为交易的阿喀琉斯之踵,策略收益率急剧降低,甚至转为负。

我举例一个我过往实际案例,我早期的 CTA 趋势策略,在 15 分钟周期下能够实现 0% 的日收益,看似是一个非常无用的策略,对吧?

但,实际上这个策略的交易摩擦,完全是交易深度,单日交易频次 30 多笔交易中,最高竟然出现了一笔接近 1% 的交易滑点损失(即我至少要赚 1% 才能保本),而我给策略流出的止盈的空间仅仅 0.5% 而已,再加上手续费的损失,这使得我策略原本接近单日 5% 的盈利全部被磨损。

而我将策略交易周期由 15 分钟放大到 4 小时以后,止盈空间随之增加(由 0.5% 上涨为 2%),交易频次由日均 30 次降为日均 2.7 次,手续费和滑点的占比也缩小了,同样的策略,仅仅是一个周期的改变,从亏损转为了盈利。

以及,大部分回测数据很好的策略,一到实盘就表现不佳,除了“过拟合”和“未来函数”这两个重点原因以外,检查是否忽略了交易深度以及带来的“滑点”和“市场容量”,也是特别需要注意的点。

如果是一个纯套利的策略,比如简单的价差套利(俗称“搬砖”),或者时间套利(同一品种购买现货然后做空期货,等合约交割),那么确实可以出现无风险收益,但是,这种机会常常是稍纵即逝,而且一年不见得有几次交易机会,想要获得“稳定”收益几乎是不可能的事情,其次,这种策略时间周期长,杠杆低,交易量也不会太大,收益预期在 5~30% 左右。

但市场上横行的是,打着量化交易幌子,实则主观交易变体的策略。说白了就是拿着小钱在赌,删掉赌亏的数据,列出收益好看的数据。啪,一个神奇的量化产品就诞生了。

小白只懂得看收益率,殊不知要操作收益率这个数据,实在太简单了。最简单的多空策略一起开单,然后留下盈利策略,就可以把收益数据做得极为漂亮。不信?我给你举个例子。

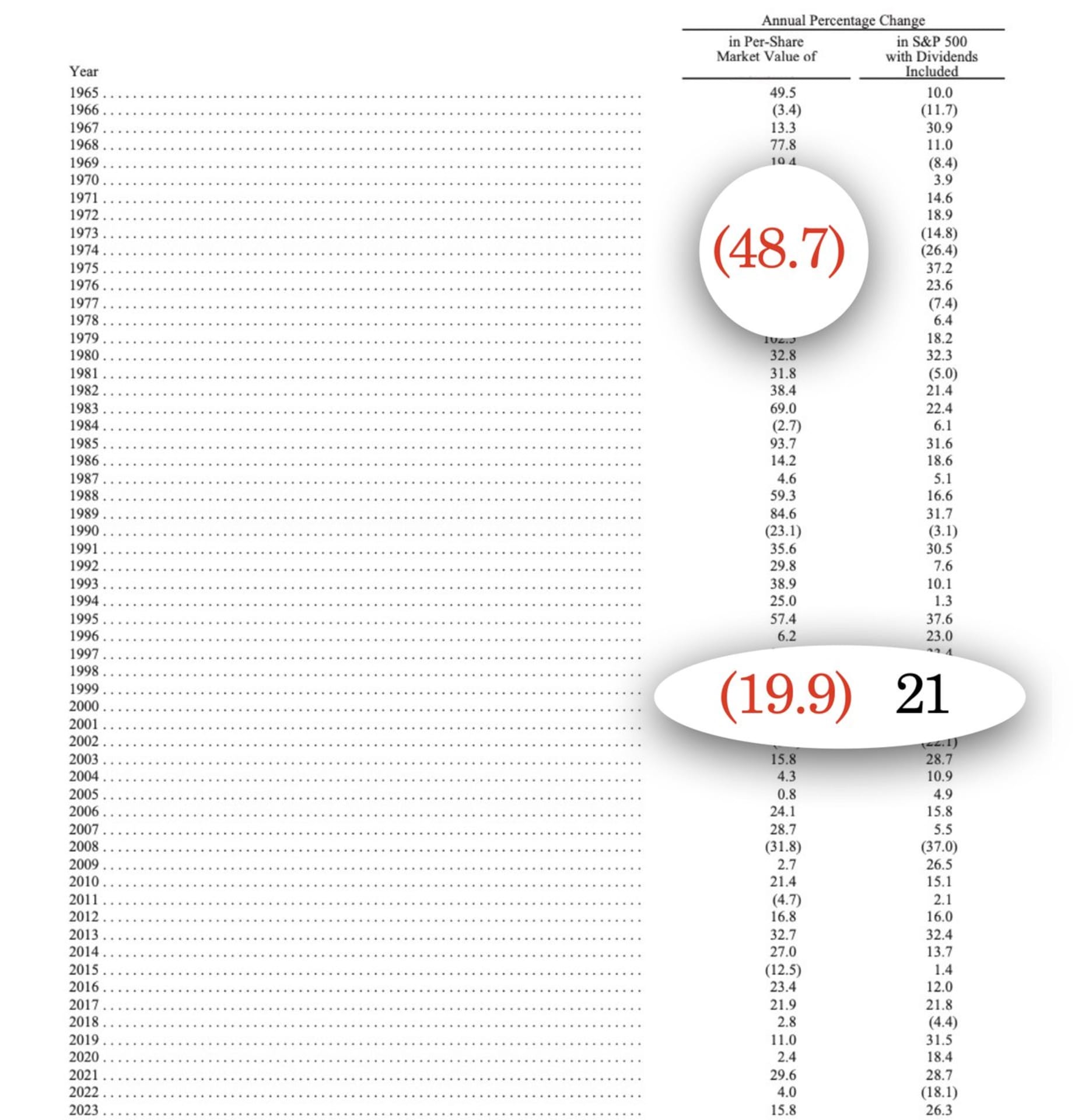

如果有一个这样的基金:

一般别说投资小白,普通投资人看到如此大的波动率 (1974 年 -48.7% 近半的亏损),叠加 1999 年远远跑输大盘的负 40.9% 的超额收益,从稳健角度考虑,这两条数据基本上判了死刑,因为 LP 会认为你在拿他们的钱在赌。更何况第三条指出,这家公司投资风格古板,连特斯拉这种大黑马都没抓到。99.9% 的人否掉这家基金都是毫不需要花费精力就能做出的决定。

这样,我再给你一次机会,直接开卷考试,给你 1 分钟,请你找出投资这个公司的理由。

真正 0.1% 不到的投资老鸟看到“1965 年”这个数据还是会咂么出其中不一样的味道,一个基金能从 1965 年运营到现在,一定有它的过人之处。

如果再追问一句此基金体量——运营资金达 3700 亿美元,那么相信我再如何对其进行误导,敏锐的投资人都会认真端详这份年报,并逐步挖掘其过人之处。

时间、资金体量 这两个指标远远比简单的收益率,要更能体现出一个策略的牛逼之处。

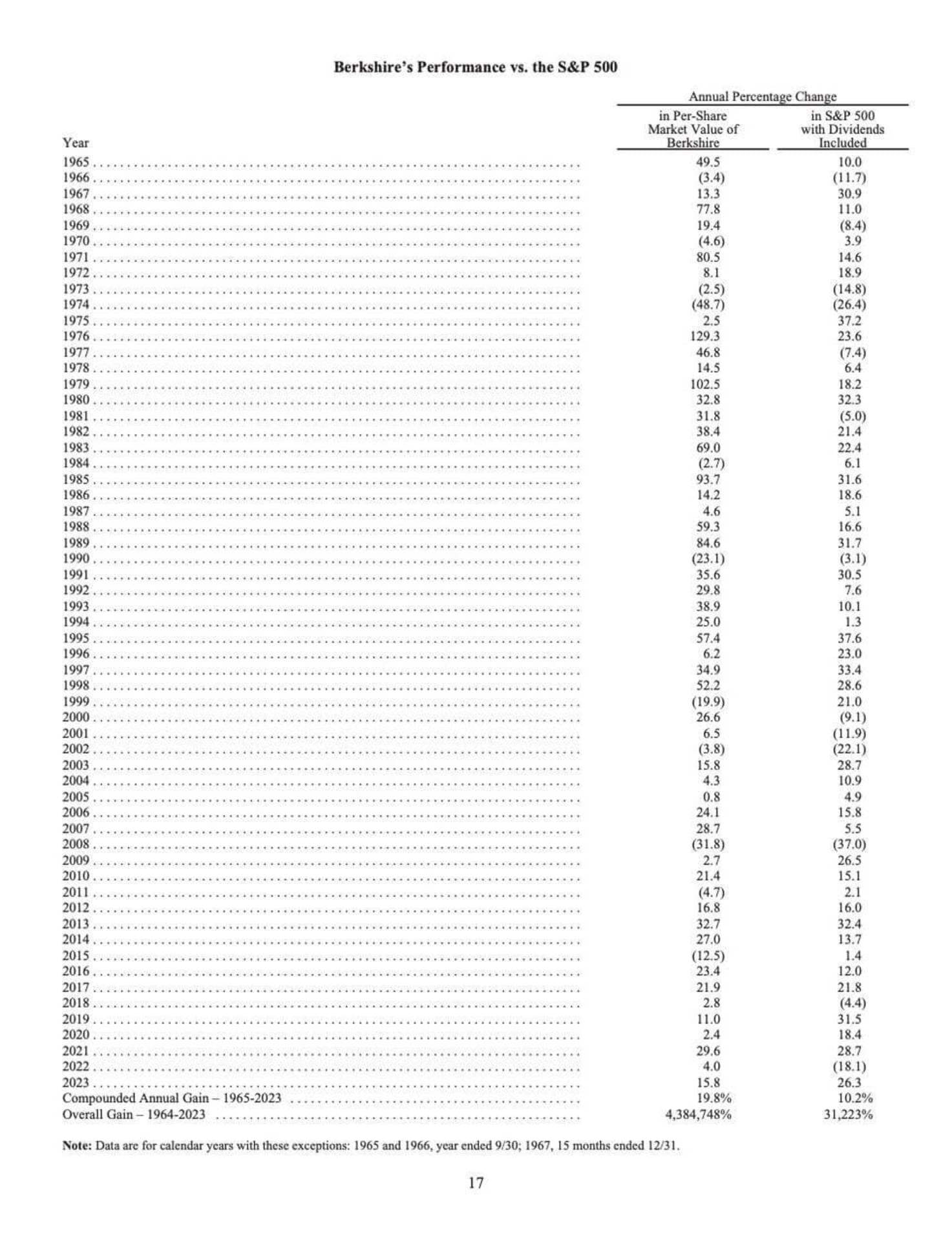

下面答案揭晓,下图是全球公认的股神巴菲特,旗下的投资公司——伯克希尔哈撒韦自 1965 年至今的真实收益数据。

在媒体的渲染下,巴菲特每年都会发布致股东的信,平均年化收益率 19% 以上的神话人尽皆知,但是我敢保证屏幕前的你一定没有进入伯克希尔哈撒韦的官网,看过其公开的年报,完全不了解人类顶级投资人运营的基金公司的情况。

一个打着“量化交易”的幌子,给出月化 20% 的拙劣杀猪盘,只需要多买点流量,在你面前出现几次,你就会认真思考“嗯,这是量化交易,高科技,我为什么不试试呢?”

但,不管是量化还是宏观,不管是股神巴菲特还是量化鼻祖西蒙斯,他只要敢承诺提供巨额资金 +高收益 + 短期月度为周期 + 稳定无风险的盈利,那么,它就是骗局,无一例外。

限于篇幅不宜太长,今天的文章就写到这里,下一篇《明确边界(中):量化交易能做什么?》我会逐点分析量化策略到达能做什么?我们如何利用它的特性。

X 原文:https://twitter.com/PiperWeb3/status/1775204946763272647